李欣表示:“從核心數據來看,華潤置地第二增長曲線已經形成,應該是藍籌房企中為數不多已經成功實現從住宅第一增長曲線向商業第二增長曲線跨越的企業。”

編者按:2024年,面對經濟與行業調整的大環境,如何穿過風暴,在周期考驗和市場競争中赢得生存與發展,是每一個企業掌舵者需要思考的核心問題。

在這一背景下,觀點新媒體策劃並推出“穿過風暴”年度繫列報道,尋找一批在變革中砥砺前行、推動中國經濟高質量發展的企業共同迎接新的一年。

同時,我們将繼續對話一批具有全球視野和豐富學識的經濟學者與行業領袖,從他們的角度,解讀行業與企業的未來發展。

觀點網 面對2024年的房地産行業,雖然全口徑銷售和權益銷售保持穩定在行業TOP5,但華潤置地依然面對市場嚴峻的挑戰。

市場的調整勢不可擋,華潤置地2024年全口徑銷售同比下降了15%。而行業TOP5格局中,保利發展、中海、萬科、綠城中國、華潤置地,也僅有中海實現了微弱正增長——0.3%。

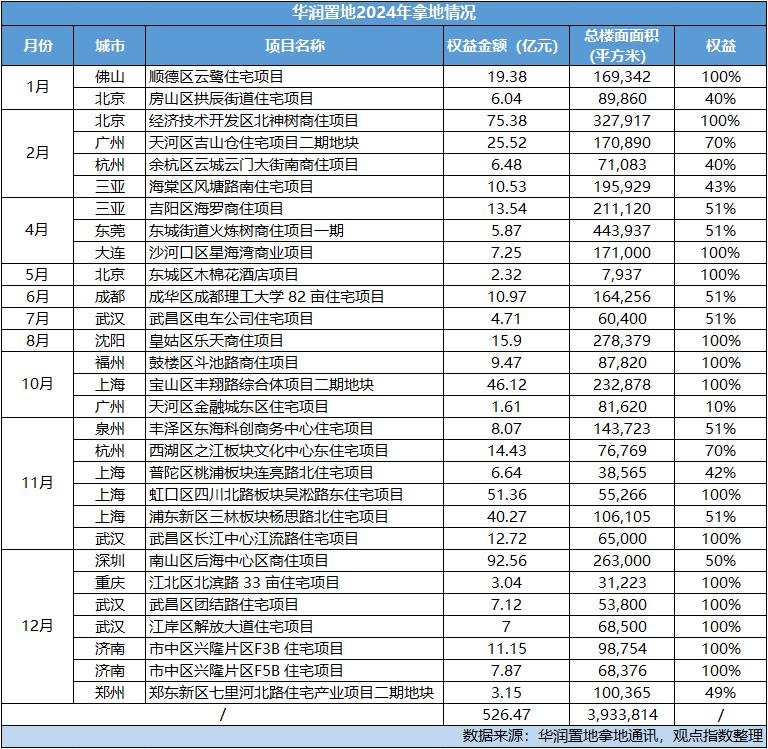

銷售面對市場回調,但在拿地端,華潤置地則仍能保持“逆勢擴張”步伐。僅2023年,以權益對價1118億元購入68宗土地,新增土儲計容建築面積1325萬平方米。

2024年,華潤置地花去526.47億權益拿地款,拿下了計容建築面積393.38萬平方米土儲。雖然較2023年力度有所下降,但仍排在行業第二名的位置,且地價明顯貴了。

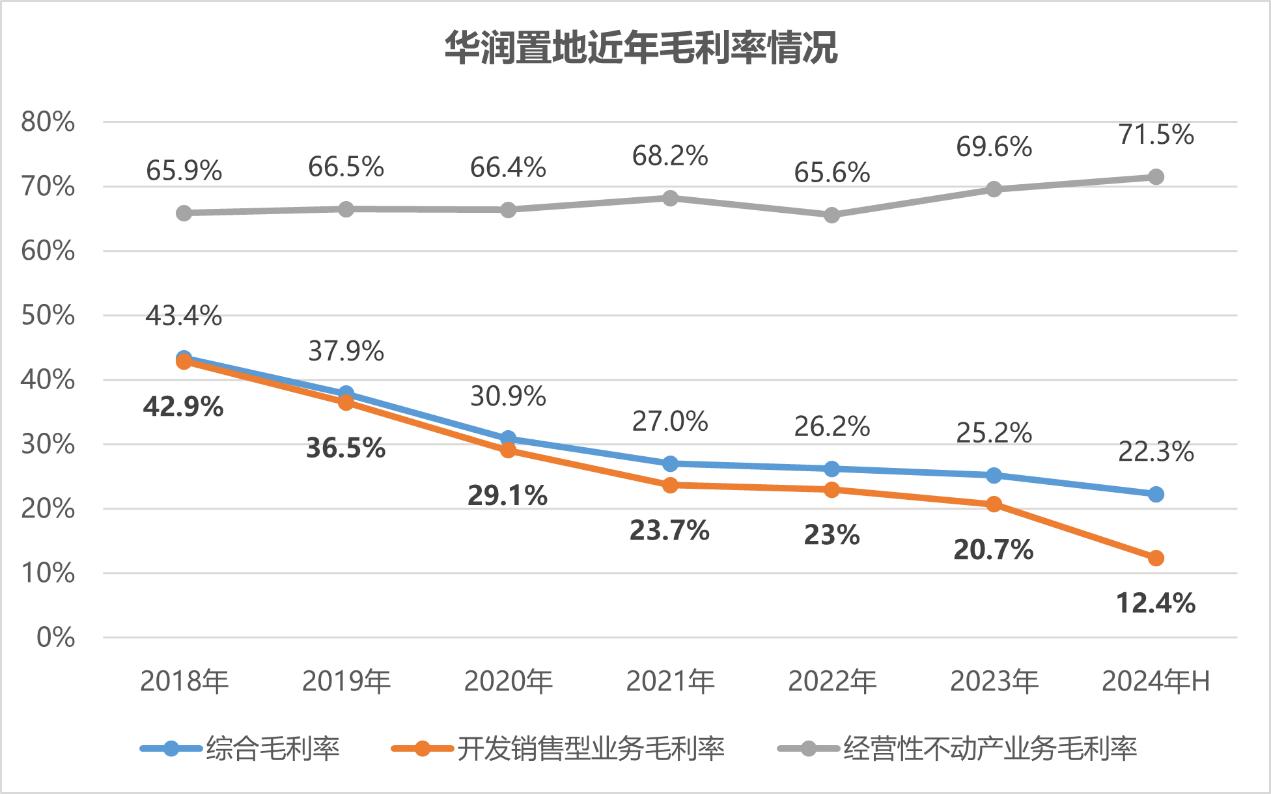

與之對應的是毛利率,拿了地卻不太賺錢。2024年上半年數據,華潤置地開發銷售型業務的毛利率為12.4%,同比回調4.6個百分點。

但對于華潤置地來說,2024年是推動重心轉移的一年。

按照該公司董事會主席李欣的說法,房地産行業已全面進入存量時代,華潤置地開發銷售型業務過去有依賴增量的慣性思維,目前工作重點和重心已轉移到庫存去化。

這是一個逐步出清的過程,華潤置地不可能因此将行業地位拱手讓出。

有利的因素也不少,作為央企,華潤置地資金相對充裕,融資渠道通暢,更有幾率拿到核心城市的核心地塊,保證行業地位。

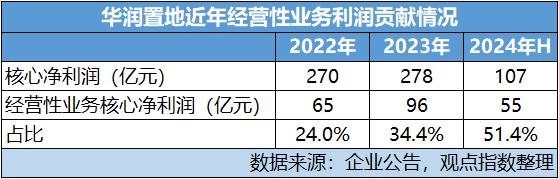

其次,經營性業務表現突出,可被視為“第二增長曲線”。2024年上半年,經營性業務收入200億元,同比增長9.0%;核心淨利潤55億元,同比增長14.4%,占比更提升至51.4%。

去庫存重心

目前為止,房地産企業發展的關鍵還是物業銷售。這确實是現時最令房企們頭痛的事情,華潤置地也不例外。

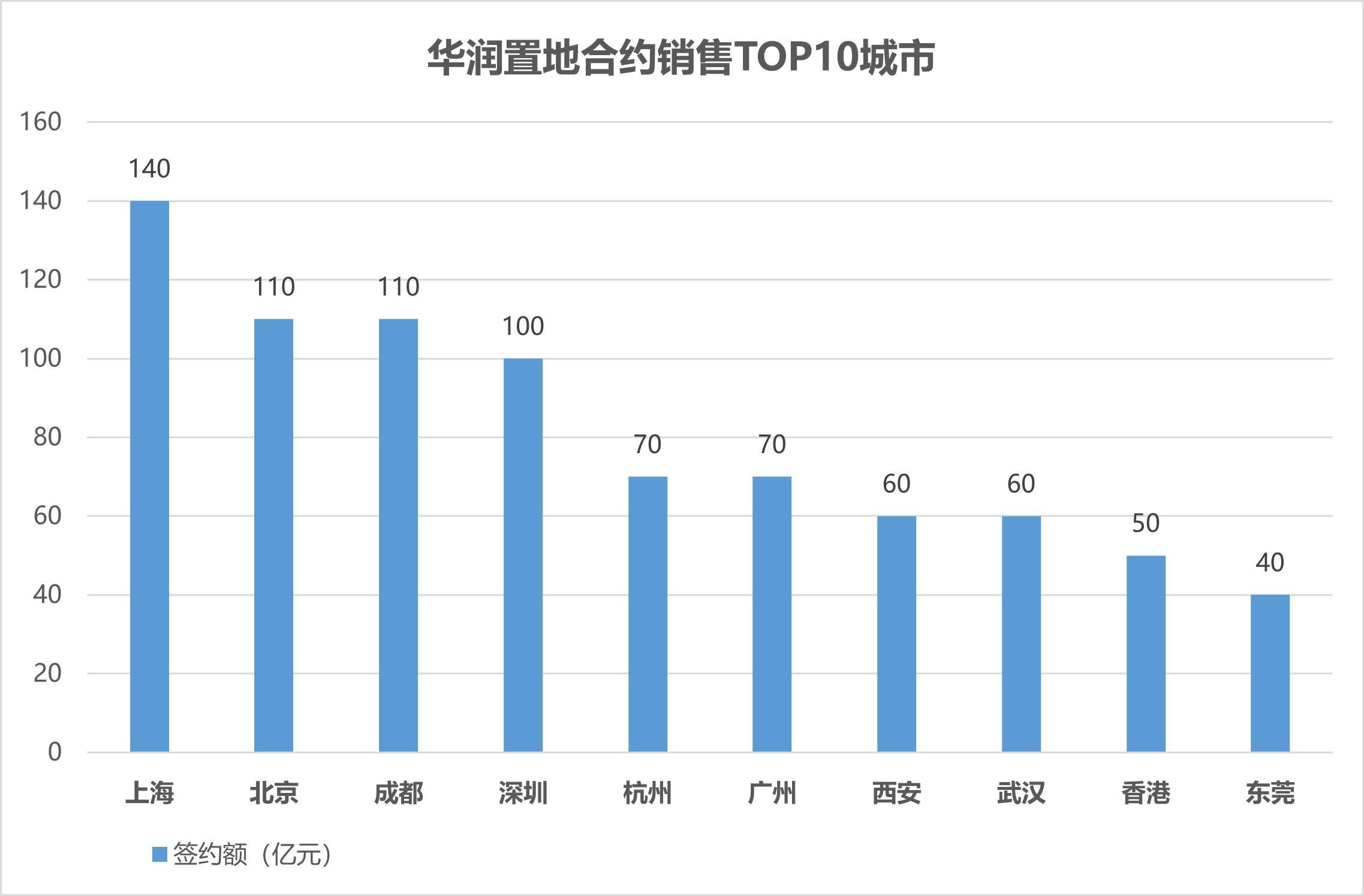

華潤置地資源布局城較為集中,業績貢獻仍然集中在頭部城市。2024年上半年,TOP10城市簽約額貢獻率65%,比例為過去幾年最高。幾個城市分别為上海、北京、成都、深圳、杭州、廣州、西安、武漢、香港和東莞。

數據來源:企業公告,觀點指數整理

具體到前5個表現最突出的城市,華潤置地在上海保持了行業TOP3地位。

其中,寶山區中環置地中心·潤府是600萬級年度紅盤,2024年先後7次推盤,共推出1395套房源,據悉吸引了2052組認購。

北京單盤表現勝在項目多,依靠中環悅府、北京潤府、璞瑅潤府等新盤去化,維持了行業TOP3地位。

在成都則非常強勢,繼續蟬聯當地樓市銷量冠軍。2024年共有閱天府、青羊潤府、金融城·錦宸府、錦江上院、高新天序、缦雲、中環天宸、天府九里、中環天序等9個項目銷售業績超10億,是成都市場2024年度單盤産值超10億元樓盤個數最多的房企。

在深圳,面對中海地産、招商蛇口、鴻荣源、深鐵置業們的競争,排在行業TOP5地位。2024年,華潤置地深圳熱盤是光明潤宏城,位于羅湖湖貝的未來城等標杆樓盤也還在賣。

杭州的表現則是,2022年突然崛起靠兩個綜合體項目:地鐵綠汀路站TOD綜合體杭珹未來中心、和睦站上蓋綜合體杭曜置地中心,當年前者單盤貢獻流量業績近百億,後者貢獻超50億。近兩年,華潤在杭州公開市場拿地不多,以去庫存為主。

資料顯示,華潤置地2024年在杭州密集去化了大量商辦項目,包括杭州中心寫字樓位列杭州市寫字樓歷史成交單價TOP1、包攬拱墅區散售項目年度簽約金額&簽約面積雙冠王;杭曜置地中心寫字樓包攬拱墅區散售項目年度簽約金額、簽約面積雙TOP2;杭珹未來中心就寫字樓包攬余杭區散售項目年度簽約面積、簽約金額雙冠王。

雖然在幾個核心城市表現不錯,但行業整體下滑是明顯的。2024年全年,華潤置地合同銷售額同比下滑了15%。分月份來看,第四季度有所起色。

按照該公司董事會主席李欣的說法,房地産行業已全面進入存量時代,華潤置地開發銷售型業務過去有依賴增量的慣性思維,目前工作重點和重心已轉移到庫存去化。2025年的工作重心依然是庫存去化。

就目前情況來看,該公司的去庫存壓力确實也較大。

華潤置地開發銷售型業務土儲貨值分布中,2020年及之前獲取的項目貨值占比較高,2023年末的數據是32%,2024年中期的數據是33%。

三線城市項目去化又特别難,例如2020年拿地的紹興置地中心·潤樾山、2020年拿地的嘉興幸福里和2021年拿地的淮安悅玺台,至今都還沒賣完。

同時數據顯示,華潤置地2024年下半年可售資源中存貨占比上升到75%;該數據在2023年末為53%,2022年末為48%,存在一定的壓力。

另外,華潤置地一直善于以綜合體勾地的方式低價拿地,綜合體中商辦部分去化一直是個問題,尤其是在低線城市。

截至2024年中期,華潤置地存量土儲中,三線城市的投資物業土儲占比錄得27%,較2023年和2022年的22%要高。

為了加強去化,華潤置地近兩年從民企挖了不少營銷人才。

包括,旭輝江蘇區域營銷總董祝捷加盟華潤,任職總部運營中心營銷部高級總監;原旭輝東北區事業部營銷總蘇彤,目前擔任華潤廣州片區公司任營銷總監;原旭輝集團營銷總監窦凱,目前擔任華潤華東區南京公司營銷總監。

原龍湖華中區營銷總監李超,目前任職華潤華中區域營銷部總監;原萬科福州營銷總監巍軍清,目前擔任華潤華南區福建公司營銷總監;原綠城佛山營銷副總葉苗苗,目前擔任華潤華南區佛山營銷總監職務。

2024年内,萬科嘉興公司營銷合伙人羅赟喆,加盟華潤擔任華東大區蘇州片區營銷總;萬科南京公司營銷合伙人劉振勇,上任華潤南京片區助理總經理兼營銷總;萬科甯波公司營銷合伙人朱銳,履新華潤置地華東大區合肥片區公司營銷總。

另外自2023年開始,華潤置地已進行營銷模式升級,包括全面發力線上獲客,提出管理顆粒度必須下沉到一線置業顧問,狠抓案場轉化等。

華潤置地作出了努力,但最終還要看2025年房地産市場回暖的情況。

轉變的挑戰

2024年上半年,該公司整體收入同比增長8.4%,實現營業額791.3億元;期内溢利125.15億元,股東應占溢利為102.5億元。

同期,華潤置地錄得綜合毛利率22.3%,較2023年的25.2%和2022年的26.2%出現持續回調。

主要原因是開發銷售型業務,2024年上半年貢獻了591.3億元營業額,同比增長8.3%;核心淨利潤卻同比下探19.0%至52.2億元。

同期,華潤置地開發銷售型業務結算毛利率12.4%,較2023年中期的17.0%,2023年全年的20.7%和2022年全年的23.0%,回調幅度較大。

數據來源:企業公告,觀點指數整理

從成本端看,2024年中期,華潤置地開發銷售型業務結算單方成本上升27.2%至14909元/平米,該數據2023年中期為11721元,2023年全年為14102元,2022年全年為10928元。

14909元中,土地成本8621元,建安成本5048,利息成本825元,均有不同程度的上漲。

從拿地端看,華潤置地2020-2022年平均每年新獲取項目67個,較2017-2019年均值(83個)大幅減少;平均每年拿地總價卻增長8.27%,達到1437.1億元,單體項目拿地金額增長近34%至21.57億元。

2023年,華潤置地以全口徑拿地金額1783億元,權益對價1118億元購入68宗土地,連續第三年權益拿地金額超過千億,新增土儲計容建築面積1325萬平方米。

2024年,華潤置地拿地力度有所縮減,全年拿地29宗,新增土儲計容建築面積為393.38萬平方米,但權益金額仍達到526.47億元。

這反映出華潤置地投資城市能級提高,盡量将資源往一二線城市傾斜。這是個好策略,但相應地随着近年來土地、建築材料、人力成本上漲,利潤空間被壓縮。

不過,為了支持業務發展,華潤置地憑借通暢的融資渠道,不斷發債並調整債務結構。

2023年,華潤置地通過發行超短期融資券、中期票據及公司債,共融資215億元,票面利率介乎2.16%至3.55%區間。

進入2024年,華潤置地也多次啟動融資計劃。包括3月份簽訂一份64.64億港元的一年期貸款融資;6月簽訂73億元貸款融資協議;7月與銀行簽訂8億元定期貸款融資協議;11月獲25億元融資,貸款期限為三年;2025年1月華潤置地簽訂20億元三年期融資……

截至2024年中期,華潤置地加權平均融資成本較2023年末下降32個基點至3.24%,維持在行業最低梯隊,平均債務期限延長至6.5年,相較于期初提高了1.1年。同時標普、穆迪及惠譽三家國際評級機構維持華潤置地BBB+/Baa1/BBB+投資級信用評級。

另一方面,華潤置地也在清退一些低效資産。

包括福州鬥池路華潤綜合體地塊成功“商改住”。同時,3月挂牌湖北萬德萊51%股權為武漢養老項目;4月22日,據北京産權交易所預披露,華潤置地(石家莊)有限公司100%股權挂牌轉讓;7月1日,濟甯中潤置達産業發展有限公司的36%股權被挂牌轉讓。

7月份,華潤置地挂牌了華潤置地(深圳)開發有限公司100%股權,該公司是深圳羅湖區東門街道湖貝統籌片區城市更新單元的重要申報主體,負責A1、A4、A9等地塊的實施,即華潤置地未來城項目。

其中,A4地塊包含超商層住宅、商務公寓、保障房及寫字樓,預計2024年底交付;A1地塊以回遷為主,包括3棟塔樓、2棟住宅和1棟公寓,預計2026年11月/12月交付;A9地塊含3棟寫字樓,預計2027年底交付。

到8月,華潤置地(上海)有限公司公開挂牌轉讓部分資産,涉及浦東新區、闵行區及寶山區多項不動産;11月28日,華潤置地在北京産權交易所挂出了北京、上海、珠海三家公司的股權,打包以3.37億元底價出讓。

第二增長曲線

2024年,華潤置地經營性業務重要性越來越大。

上半年經營性業務收入200億元,同比增長9.0%;核心淨利潤55億元,同比增長14.4%,占比提升至51.4%。

上半年綜合毛利率22.3%,同比降低3.4個百分點。對比開發銷售型業務毛利率12.4%,經營性不動産業務毛利率同比提升0.2個百分點至71.5%,經營性不動産(不含酒店)毛利率77.4%,同比提升0.3個百分點。

其中,購物中心和寫字樓租金的毛利率分别為77.7%和74.8%,維持在較高水平,在一定程度上拉升了企業整體的毛利率以及淨利率。

經營性業務成為華潤置地盈利能力的支撐。

資料顯示,所謂“經常性收入業務”,是華潤置地将經營性不動産業務、輕資産管理業務以及生态圈要素型業務整合而成。

經營性不動産業務主要為華潤置地旗下購物中心和辦公樓等物業,以及REIT、ABS這類證券化的資産。

輕資産管理業務即華潤萬象生活,截至2024年6月末,該平台在營購物中心數量108個,管理面積1185萬平米,寫字樓物業在管項目206個,在管面積1523萬平米。

生态圈要素型業務包含:代建業務期末在管項目358個,在管面積6940萬平米;文體業務期末在管項目17個,管理資産價值548億元;租賃住房業務期末累計在管項目62個,管理規模5.6萬間,租賃住房闆塊同樣涉及資産證券化内容。

來自業績會的内容,華潤置地現時的策略是加快轉型升級,構建“大資管”第二增長曲線,實現收入結構和盈利模式的持續優化。

2024年上半年,華潤資産管理規模達到4491億元,較2023年末上升5.1%。其中,購物中心、寫字樓、文體代管、租賃住房、酒店等資産規模都有不同程度的提升。

其中,2024年,華潤萬象生活開業了22個購物中心項目,為有史以來最多,華潤置地擁有權益的則約19個。

為了釋放資金壓力,華潤置地積極推動旗下REIT上市。其中,以青島萬象城為底層資産的消費基礎設施公募REIT華夏華潤商業REIT已于2024年3月順利上市,募集資金人民币69.02億元。租賃住房方面,還有華夏基金華潤有巢REIT。

上海萬象城也在籌備發行60億元ABS債券項目,該産品以上海萬象城為底層資産,項目2017年開業,體量約24萬平方米,M2定位。

李欣也在業績會上表示:“從核心數據來看,華潤置地第二增長曲線已經形成,應該是藍籌房企中為數不多已經成功實現從住宅第一增長曲線向商業第二增長曲線跨越的企業。”

按照計劃,華潤置地未來5年,REITs發行規模希望達到500億元以上。

具體而言,華夏基金華潤有巢REIT除了華潤内部資産以外,可能還會收並購一些資産進行擴募,第一年擴募11億到21億元左右左右;華夏華潤商業REIT方面,原計劃一年擴100億到300億元。此外,還有一些類REIT和私募等正在研究發行。案例包括以上海浦江歡樂頌為底層資産的不動産持有型ABS。

12月2日,華潤置地又在上海聯合産權交易所挂出了華潤置地(合肥)有限公司100%的股權,底價高達35.07億元,該公司核心資産是合肥萬象城。市場預計其為華夏華潤商業REIT擴募的前兆。

穿過風暴 | 你是一船之長,世界沒有比這更美妙的景象。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:劉子棟

審校:徐耀輝