從公路起家,到出售公路資産;從買下順馳,到等待展期——路勁之困,仍在等待戈多。

觀點網 即使半年多之前剛剛出售了國内公路收費業務,路勁還是陷在入不敷出的困局中難以掙脫。

6月11日最新披露的公告顯示,路勁合資格債券持有人可以就五筆合共16.58億美元票據發起提呈,以供發行人按各自購買價以現金購買有關票據,但票據僅可按本金金額20萬美元的面額提呈,超過該本金金額則按1000美元的整數倍提呈。

路勁還限制了最高提呈代價現金為6000萬美元,其中二零二四年票據提呈代價占到了3000萬美元,剩余3000萬美元代價将分配用于接納及購買有效提呈的二零二五年三月票據、二零二五年九月票據、二零二六年一月票據及二零二六年七月票據,以及用于支付相關應計利息。

除了釋放6000萬美元用于提呈要約之外,路勁更大的目的是邀請合資格持有人同意修訂上述五只美元票據及一只永續債的若幹條款及條件,其中第一條就是“延長票據到期日”。

很顯然,房企債務違約的危機早已蔓延到了這家香港企業身上。

為了提高同意率,路勁表示,在提呈要約到期之前投贊成票的目標證券各合資格持有人,可以按目標證券每1000美元本金金額獲得現金“同意費用”5.0美元。

從1994年成立到2024年,路勁剛好走到了30歲關口,但它的處境卻不是揚帆起航——雖然2006年幫助孫宏斌及順馳度過了困境,但如今又有誰可以幫助路勁走出困局呢?

展期議案

遇上下坡路時,急轉直下的勢頭通常很難扭轉。

路勁也不例外,在去年11月公布44.12億人民币出售國内公路收費業務後,債務壓力還是讓其不得不釋出債券展期提案。

觀點新媒體查閱公告,路勁此次公告涉及的美元票據包括2024年到期的6.7%利率票據、2025年3月到期的5.9%利率票據、2025年9月到期的6.0%利率票據、2026年1月到期的5.2%利率票據以及2026年7月到期的5.125%利率票據,未償還本金金額約16.6億美元,未償還本金金額合計約16.58億美元;以及2019年發行的7.75%利率3億美元優先擔保永續資本證券。

路勁提呈要約的五只美元票據

來源:路勁公告

其中,到期日迫在眉睫的二零二四年票據剩余未償還本金金額為3.012億美元,較去年底的3.227億美元已經減少大約2150萬美元,但路勁在手的美元現金卻遠不能覆蓋剩余債項。

路勁2023年度報告顯示,報告期末在手銀行結存及現金為54.80億港元,其中85%為人民币,余下的15%主要為美元或港元。以此計算,路勁可以用于償還美元票據的美元或港元現金總額僅有8.22億港元,以2024年6月12日的匯率計算,僅折合1.05億美元,只占二零二四年票據的三分之一。

這也解釋了,為什麼路勁設定債券持有人最高提呈代價現金為6000萬美元,這應該已達到發行人如今最大的購買能力。

為此,對于剩余暫無力償還的票據,路勁給出了相關建議修訂。

就票據而言,第一項修訂就是“延長票據到期日”;以及納入提早還款及分期付款條款;相關的強制性回購或贖回指定資産;及對票據契諾的若幹修訂(不包括對2026年7月票據的修訂),以與2026年7月票據繫列契諾保持一致。

當中提及的“指定資産”包括晉環(路勁擁有50%權益,位于香港的住宅開發項目)、路勁的印尼收費公路投資組合以及上海隽崎置業有限公司(為上海“路勁·悅茂府”住宅及商業開發的項目公司)75%的權益。

假設票據展期後最早于2026年7月到期,路勁将至少争取到兩年時間。至于兩年後現金流情況能否改善,則是企業在這期間需努力解決的問題了。

除了票據展期之外,就二零一九年永續證券而言,建議将初始分配率的重設日期由2024年11月18日修訂為2028年5月18日;對2019年永續證券契諾進行若幹修訂,以與2026年7月票據繫列契諾保持一致,惟不包括指定資産相關豁免;及對合資格修訂條件的若幹修訂。

提呈要約的開始日期為2024年6月11日,截止時間為同年6月28日下午四時正(倫敦時間)。

公告還顯示,在提呈要約到期之前投贊成票的目標證券各合資格持有人,可以按目標證券每1,000美元本金金額獲得現金“同意費用”5.0美元。

有關票據展期等特别決議案投票指示,于2024年7月3日上午十一時正(香港時間)開始舉行的各繫列目標證券之大會上批準建議修訂。

路勁表示,提呈要約及同意征求(倘成功實行)将延長其債務還款期限並改善其整體财務狀況,此将符合包括目標證券持有人在内的所有持份者的利益。

白衣騎士

曾經的白衣騎士未等來新的白衣騎士。

從路勁披露的現有美元債展期方案看,無外部資本參與纾困,抵押物為路勁旗下香港、上海的主要住宅開發項目以及印尼收費公路資産。

前景不明的當下,有余力給予助力的企業着實難找,已不再是路勁解困順馳那些年。

說起路勁,繞不開其最初發家的公路業務。

上世紀70年代,單偉豹父親創立了香港知名土木工程公司惠記集團有限公司,1982年回到内地投資後,單偉豹一直做着父親創辦惠記集團時傳下來的主營業務——道路橋梁等土木工程建設,成為中國公路行業的主要投資商和發展商之一。

1990年度,内地經濟同樣快速發展,适逢其會,1994年惠記集團與AIG(美國國際集團)聯手創立了路勁基建,主要業務繼續是開拓内地收費公路業務。

設立僅兩年,路勁基建便于1996年登陸港交所,打破了彼時香港上市需要3年業績的紀錄,成為香港首家申請豁免三年期被批準的公司,可謂風光無限。

有意思的是,“路勁”與英文名“Road King”是音譯,而由于業績一直不俗,還被港媒意譯為“公路王”。

上世紀90年代,内地快速發展起來的還有商品房市場,路勁直到2003年才正式進軍房地産市場。

單偉豹彼時曾說,中國房地産市場發展潛力巨大,並表示董事會決定在傳統公路業務以外,加快發展房地産業務,以開拓另一個主要利潤來源。

但由于彼時路勁在内地房地産行業名不見經傳,一直沒能找到突破口。直到2006年,因順馳資金鍊崩潰而四處尋找買家的孫宏斌認識了單偉豹,一段“白衣騎士”助孫宏斌“重生”的故事就此展開。

根據2006年9月孫宏斌與路勁的協議,孫宏斌向路勁出讓順馳中國控股有限公司55%的股權,作價人民币12.8億元。

完成順馳收購後,房地産資産占路勁整體資産由2005年底的20%增至超過60%,地産成為這家“公路王”的主營業務。

收購完成後,2007年,路勁土地儲備達到了610萬平方米,第二年房地産銷售擴大了近一倍。也是在這一年,路勁提出了分拆房地産集團上市的計劃。随後幾年間,房地産業務收入很快蓋過了公路路費收入。

孫宏斌擺脫順馳後,工作重心轉移到融創地産集團,開始了新一段旅程。

十八年前與順馳這一場交易偶爾還會被人提起,只是如今路勁的角色卻已不同。

等待戈多

2020年,房地産市場轉差之前,單偉豹卸下了路勁基建執行董事職務。

近幾年,由于房地産行業調整等諸多因素影響,路勁業績困境與債務壓力也已顯露。

觀點新媒體查閱業績報告,物業銷售方面,路勁于2020-2023年錄得銷售額分别為人民币440.47億元、524.84億元、420.23億元及276.50億元,同比分别增長3%、19.2%、-19.9%、-34.2%。最近兩年轉為負增長,且降幅加大。

來源:路勁2023年度報告

高速公路項目路費收入依然保持穩健,2020-2023年分别錄得收入人民币27.25億元、37.79億元、37.16億元及39.06億元,同比分别增長-13.8%、38.7%、-1.7%、5.1%。

不過由于房地産業務占比較大,大幅下降的收入以及虧本賣樓等使得路勁開始虧損。

公司擁有人應占年度溢利從2021年的10.28億港元,降至2022年的-4.95億港元,及至2023年進一步降到-39.62億港元。

關于房地産業務,路勁給了這樣一段解釋:集團毛利率從2022年的17%下跌至2023年的毛虧率5%。這里有兩個原因,一是銷量相比2022年大為減少;更重要的是2023年市場氣氛十分低迷,絕大部份民營開發商,為了争取現金流以暫解決燃眉之急,他們别無選擇,祗可以減價來促銷。為争取現金回流,路勁被逼減價,有不少項目不得不以虧本的價格以争取現金回籠,所以2023年集團産生第一次的毛虧約為港币6.48億元。

但回流的結果或許也有點差強人意,2022年及2023年,路勁來自經營業務的現金流淨額僅為21.08億港元、25.57億港元;來自投資活動的現金流淨額增從2022年的15.02億港元增至29.39億港元。

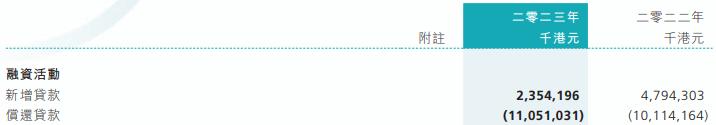

入不敷出的情況在融資活動上更為直觀。2021-2023年間,新增貸款由198.7億港元驟降至2022年的47.94億港元,及2023年進一步腰斬至23.54億港元。償還貸款分别為200.40億港元、101.14億港元、110.51億港元,分别為新增融資的1倍、2.1倍、4.7倍。

路勁融資活動情況

來源:路勁2023年度報告

對此,路勁的解釋是:“用于融資活動的現金流淨額較去年增加,主要由于房地産行業融資市場持續低迷,本年再融資及新提取的貸款較去年減少所致。另外,集團積極從不同管道安排資金償還到期貸款,2023年償還合共110.51億港元等值的貸款,當中包含集團于年内贖回的3.43億美元境外債券及償還部份境外銀團貸款。”

其補充:“盡管取得了進展,集團的債務規模有所下降,但由于缺乏再融資渠道和市場氣氛不佳,集團未來仍面臨重大償債壓力。”

路勁須償還債務情況

來源:路勁2023年度報告

若非到了不得已的境地,路勁或許不會選擇出售其發家業務:為了應付償債壓力,路勁2023年11月宣布将位于中國内地的4條高速公路悉數出售給了招商公路,代價為44.118億元人民币。路勁計劃将收取的資金約80%-90%用于降低集團的負債比率,並将剩余部分用作一般營運資金。

出售完成後,該公司将只剩下2019年起才陸續投資的印尼4條高速公路。

過去三年及一期,路勁收費公路分别錄得溢利1.70億港元、5.79億港元、6.27億港元及2.53億港元,並于期内收到的高速公路合作企業現金分成共計20.39億港元。

按區域分,在2022年12月完成收購印尼第四條高速公路後,印尼地區在路勁收費公路收入中占比提高至25%,内地高速公路依然是最主要的收入來源。

一位投資者曾悲觀地認為,路勁将最值得投資的公路賣了。

從公路起家,到出售公路資産;從買下順馳,到等待展期——路勁之困,仍在等待戈多。

原報道 | 用事實說話,用客觀、深入的态度記錄和報道。

撰文:劉滿桃

審校:徐耀輝