如何在規模擴張與财務健康之間取得平衡,讓自己的“雪球”越滾越大,是建發當前面對的首要問題。

編者按:每個時代,每個行業,都會有一條正确的坡道。

2022年,中國經濟三駕馬車都面臨着前所未有的挑戰,出口、消費、房地産在時局變化中不斷調整,尋找重啟與復蘇的道路。

為了檢視過去及展望未來,觀點新媒體策劃和推出最新一期年度報道——“長坡薄雪”,全面深度報道房地産及關聯産業鍊的標杆企業,他們的正确坡道和厚雪、濕雪會在哪里?

與此同時,我們繼續對話具有全球視野和豐富經驗的經濟學家,從他們的角度,解讀中國經濟與各行各業的未來機會。

觀點網 “激進”曾是外界對闵繫房企的普遍印象,但當行業倒轉,不少企業都主動或被迫撕掉了這個標簽。

在這其中,來自廈門的建發房産,擴張步伐反而更快了些。

2022年土地市場遇冷,但多個城市集中供地都能見到建發頻頻拿地的身影。

極速擴儲下,建發房産也需要做出一些犧牲,包括歸母淨利潤下滑、淨利率下滑等盈利性指標降低。

不得不說,逆市拿下大量土儲是建發的長坡,但土地成本較高疊加行業下行背景,放棄利潤選擇規模可能會是薄雪。

如何在規模擴張與财務健康之間取得平衡,讓自己的“雪球”越滾越大,是建發當前面對的首要問題。

這也曾是房地産行業的普遍問題。

邁入2023年的1月8日晚間,建發股份發布公告稱,正在籌劃通過現金方式協議收購紅星美凱龍家居集團股份有限公司不超過30%的股份。

一波未平,一波又起。收購紅星美凱龍的舉動,似乎更加引發了市場對建發的某種擔憂。

“甜中帶酸”

“建發繫”的構成有些復雜。

地産業務主要平台為建發房地産集團有限公司,由廈門建發股份有限公司持股54.65%和廈門建發集團有限公司持股45.35%,建發集團則由廈門市國資委持股100%。

建發股份則為A股上市公司,主營供應鍊及房地産業務,旗下除了建發房産還有聯發集團等;這里面,建發房産主要進行一級土地開發及自持商業運營,控股建發國際、建發物業、合誠工程等。

建發國際主營業務為房地産開發,自2016年港交所借殼上市後,集團持續不斷将資産注入這個平台。

憑借國企優勢與市場機制,建發房産目前已實現從廈門邁向全國的發展路徑,這里大致可以分為三個階段。

建發房産成立于1998年,成立之初主要是在廈門區域發展業務。2002年,建發房産開始陸續進軍福州、上海、長沙、漳州等城市,逐漸将業務拓展至福建區域之外。

建發股份2009年成為建發房産實控人,通過股權置換和現金交易獲取54.65%的股份。2012年,建發房産開始進入龍岩、南平、泉州、三明等福建本土市場。

該時期主要為區域性深耕模式,主要是發揮廈門及福建本土企業優勢,追求對外擴張規模並不是主要目標。

2014年後,建發房産進行市場化改革,收購港股上市公司“西南環保”,更名為建發國際投資集團有限公司,完成港股借殼上市。

自2018年起,建發國際主要運營房地産開發業務,而建發房産主要負責一級土地開發、商業運營等業務。2016-2018年間,建發房産前後進入南京、合肥、杭州、廣州、深圳、武漢、珠海等城市。

2018年是一個節點,彼時建發股份财報中關于地産業務頻繁出現“沖銷售”等字眼,並于2019年開啟全國性布局,銷售規模呈現高速增長态勢,拿地效果十分顯著,房開業務比重逐漸加大。

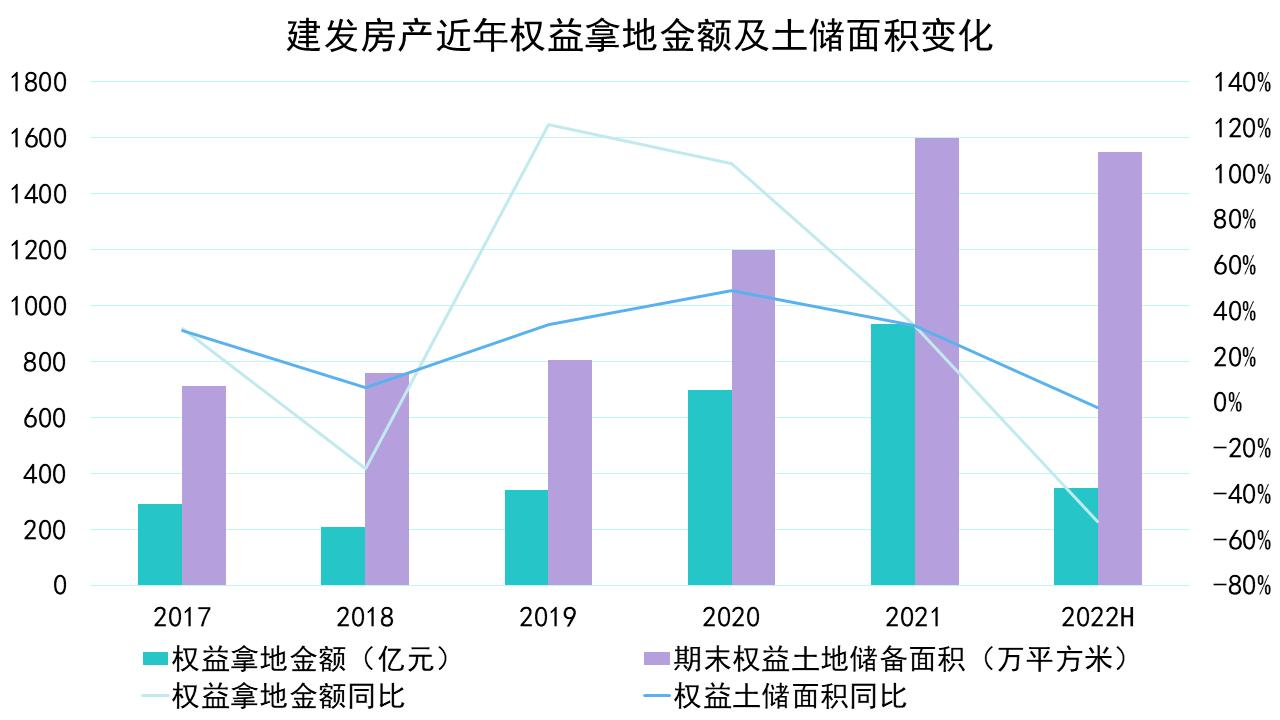

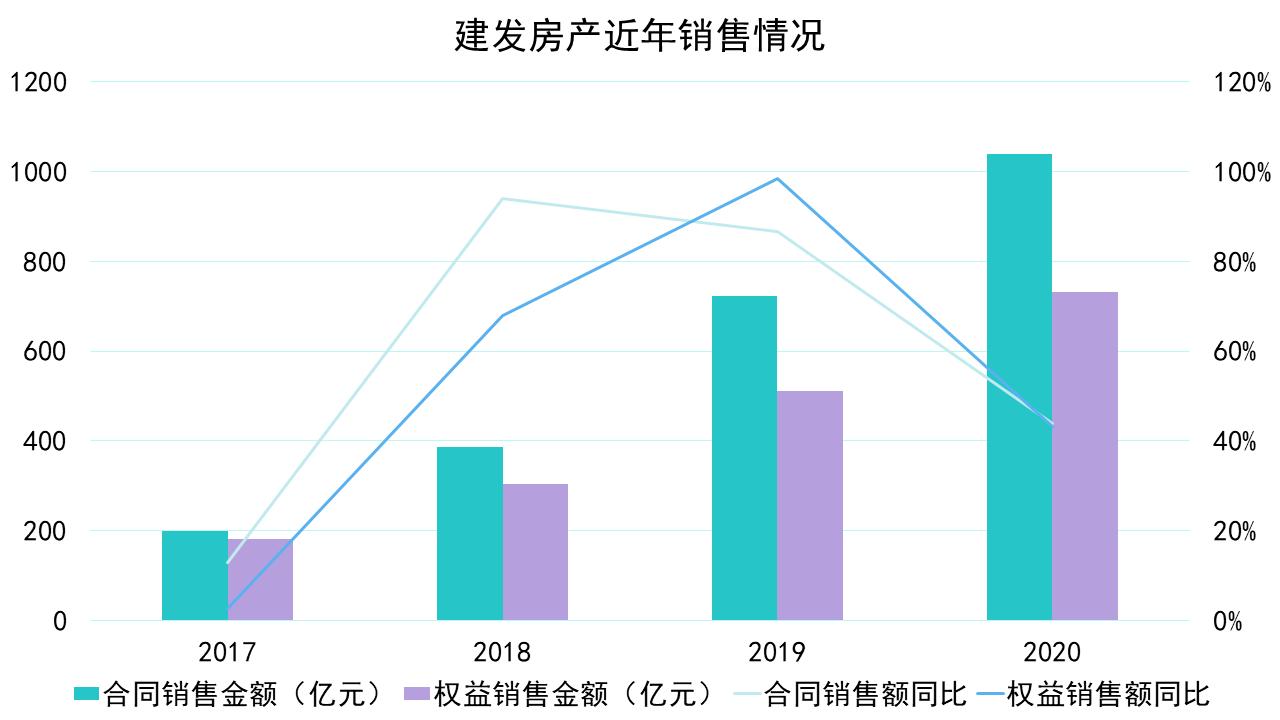

三年時間,建發房産權益拿地金額由341.16億元增長至932.20億元,年復合增長39.8%;權益銷售金額從510.56億元躍升至1358.90億元,增長超1.66倍。

數據來源:企業公告、觀點指數整理

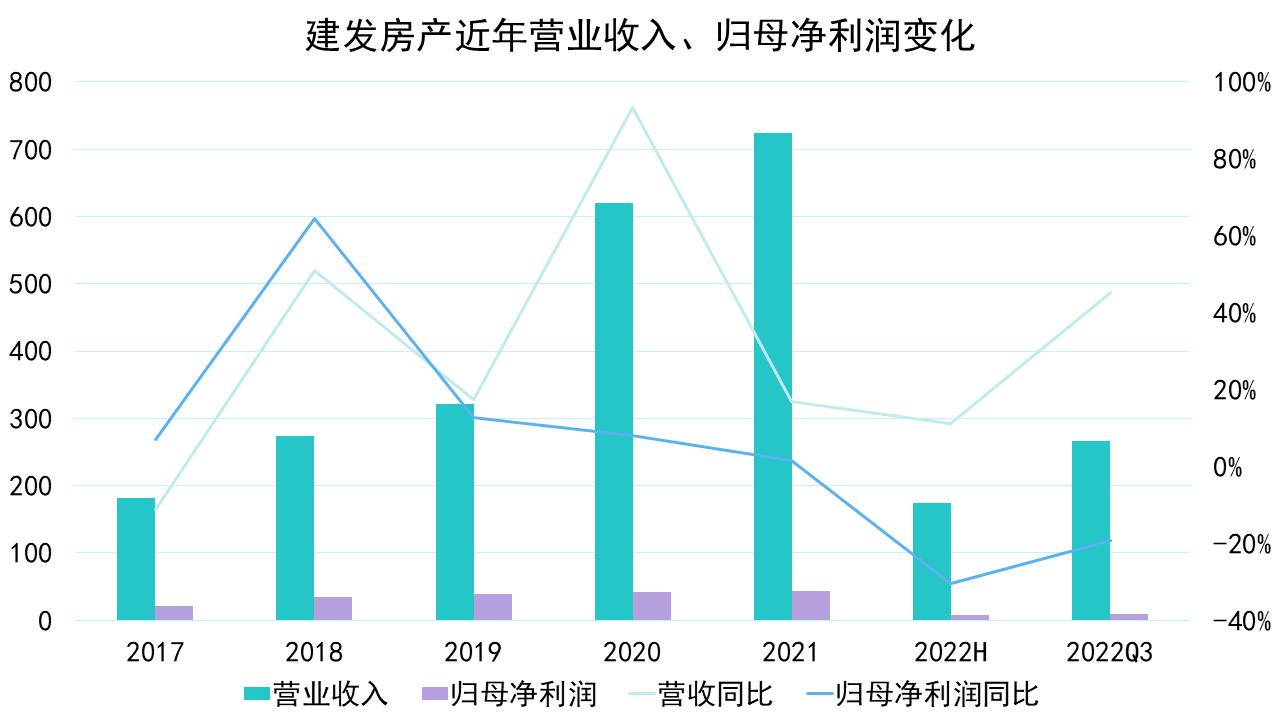

權益銷售高速增長反映在财報上,是營業收入的持續上升。

财報顯示,建發房産2020年營業收入619.79億元,同比增長93.24%,為近年來最大增幅。

2022年上半年,建發錄得營收174.85億元,同比增長11.06%%;但歸母淨利潤7.19億元,同比下降了30.36%。

進入全國性布局階段後,建發房産營收同比增長幅度均高于歸母淨利潤同比,“增收不增利”隐約擺在面前。

數據顯示,2018年,建發房産房地産開發業務收入273.51億元,城市更新業務收入240.88億元,其他主營收入50.49億元;2021年,房地産開發業務收入659.87億元,占比超90%,成為主要收入來源,而城市更新業務收入僅40.73億元。

數據來源:企業公告、觀點指數整理

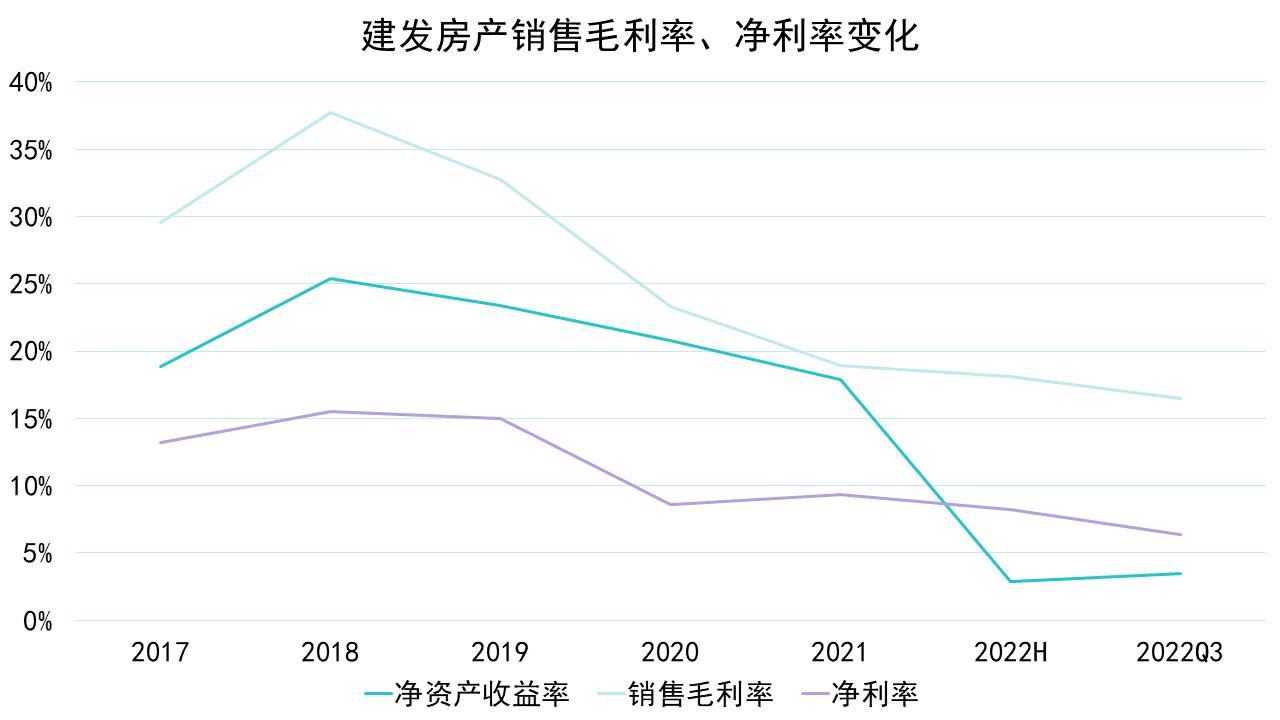

高速擴張時期,建發房産淨利率自2019年底的14.98%開始下滑,跌至10%以内,近年並未有所回升,2022上半年則為8.22%。

原因很清晰,近幾年大量獲取核心城市土儲,加大投資力度,卻遭遇一二線城市限價疊加土地成本上行的局面。簡單來說,拿地更多導致利潤率逐步下滑,但好在建發房産有便宜的錢可以部分沖抵。

随之而來的是,建發房産有息債務總額也在不斷攀升。

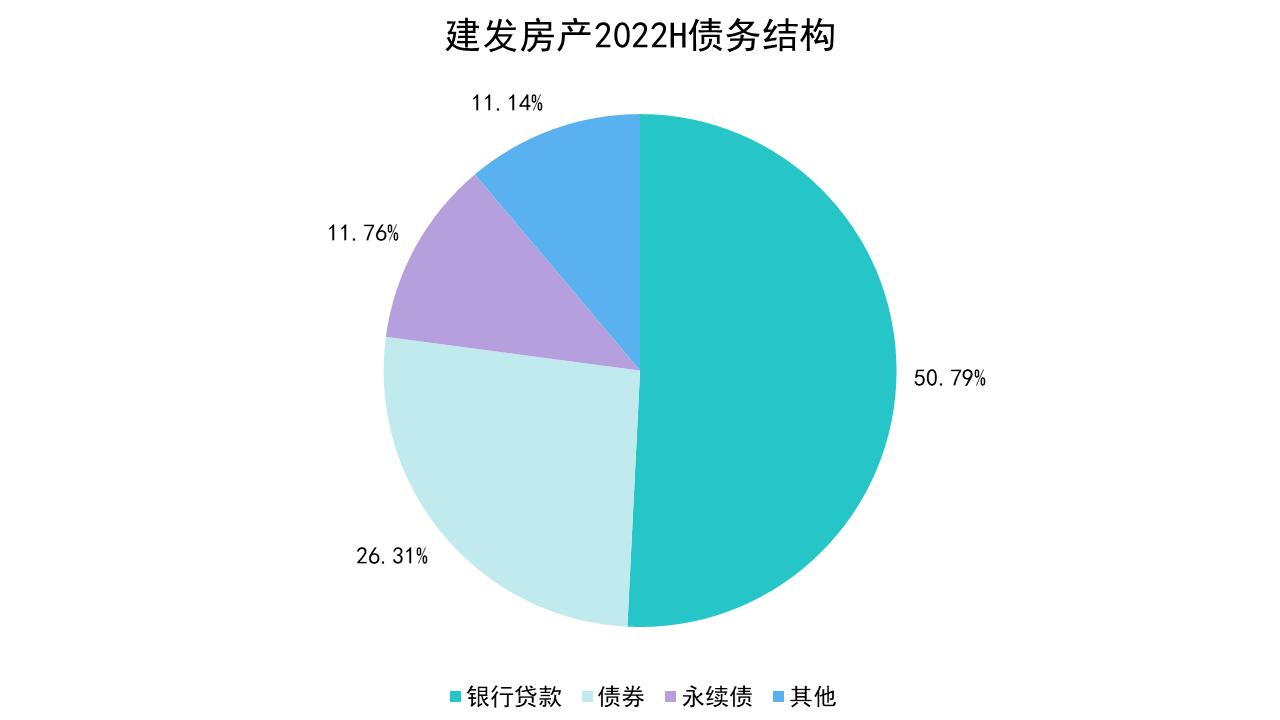

2022上半年,建發房産有息負債總額為1018.17億元,位于近五年高位;其中,銀行借款及債券余額占比77.10%,永續債占比11.76%。

2022年1月份,建發房産啟動組織架構調整,将原有海西、東南、華東、華南、華中5大區域,合並為海西、華東、東南3個集群。目的是聚焦核心區域發展,並推動幹部精簡、幹部年輕化以提高人效。

目前,建發房産更加注重規模,心情就像是在吃“甜檸檬”,酸澀中帶着點甜味,難于釋懷。

邁入2023年,1月8日晚間,建發股份又發布公告稱,正在籌劃通過現金方式協議收購紅星美凱龍家居集團股份有限公司不超過30%的股份。

截至2022年12月31日,紅星美凱龍經營了94家自營商場,284家委管商場,通過戰略合作經營8家家居商場;以特許經營方式授權57家特許經營家居建材項目,共包括476家家居建材店/産業街。

如果完成此次交易,将幫助建發房産的商業管理平台建發商管加速擴大輕資産管理版圖;與此同時,能增加多元業态收入。

或許這就是建發,在酸與甜之外又加入了另一種味道:辣。

增長之後

為了實現規模目標,建發房産需要更多土儲。

恰逢2022年土拍市場遇冷,整體成交和溢價率明顯下行,建發成為了全國土地招拍挂市場的常客,儲備了不少糧草。

數據來源:企業公告、觀點指數整理

據觀點新媒體不完全統計,2018-2021年間,建發拿地金額(權益口徑)復合年均增長率維持65.10%,2019年達到121.33%,2020年同樣也是逾1倍的增長。

但權益土地儲備面積增長速率並沒有權益拿地金額快,因為2021年拿地金額及權益土儲面積基數大,2022上半年有了一個明顯降速。

截至2022上半年,建發全口徑土地儲備面積2050.64萬平方米,同比減少1.9%,全口徑貨值約3301.28億元,同比減少0.49%;權益面積1550.84萬平方米,同比減少2.35%,權益貨值2379.92億元,同比減少4.2%。

建發股份中報披露,建發房産和聯發集團在一二線城市的土地儲備預估權益貨值占比近70%。

觀點指數發布的“1-11月房地産企業新增土地儲備報告”顯示,建發房産新增權益土儲173.2萬平方米,位于行業第十三位;拿地權益金額達533.9億元,行業第五,距離上一名招商蛇口約200億元差距。

以全口徑銷售金額和新增土儲金額計算,截至11月末,建發房産拿地銷售比接近40%。

逆市積極拿地,上半年在福州、廈門、漳州等地摘得的6宗綜合用地溢價率稍高,區間在10.96%-16.22%。面對現階段房地産市場銷售均價整體下行,利潤空間非常受限。

與此同時,受限價政策影響,建發2021年對珠海和福州項目計提存貨跌價準備超10億元,未來存貨存在一定跌價風險。

研究報告表示,廈門作為建發單一銷售貢獻度較高的城市,持續提供穩定現金流。截至2022上半年,按權益可售面積統計,建發土儲24.64%位于福建省、18.11%位于江蘇省、13.93%位于湖南省等。

數據來源:企業公告、觀點指數整理

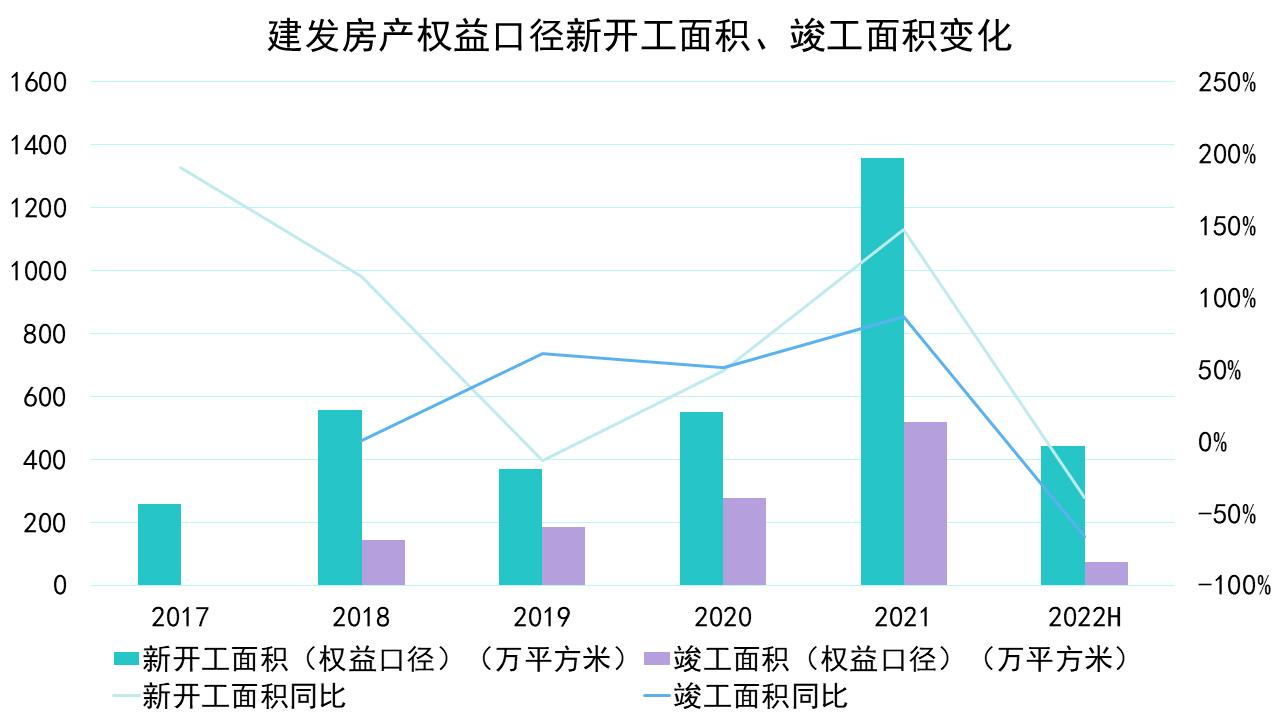

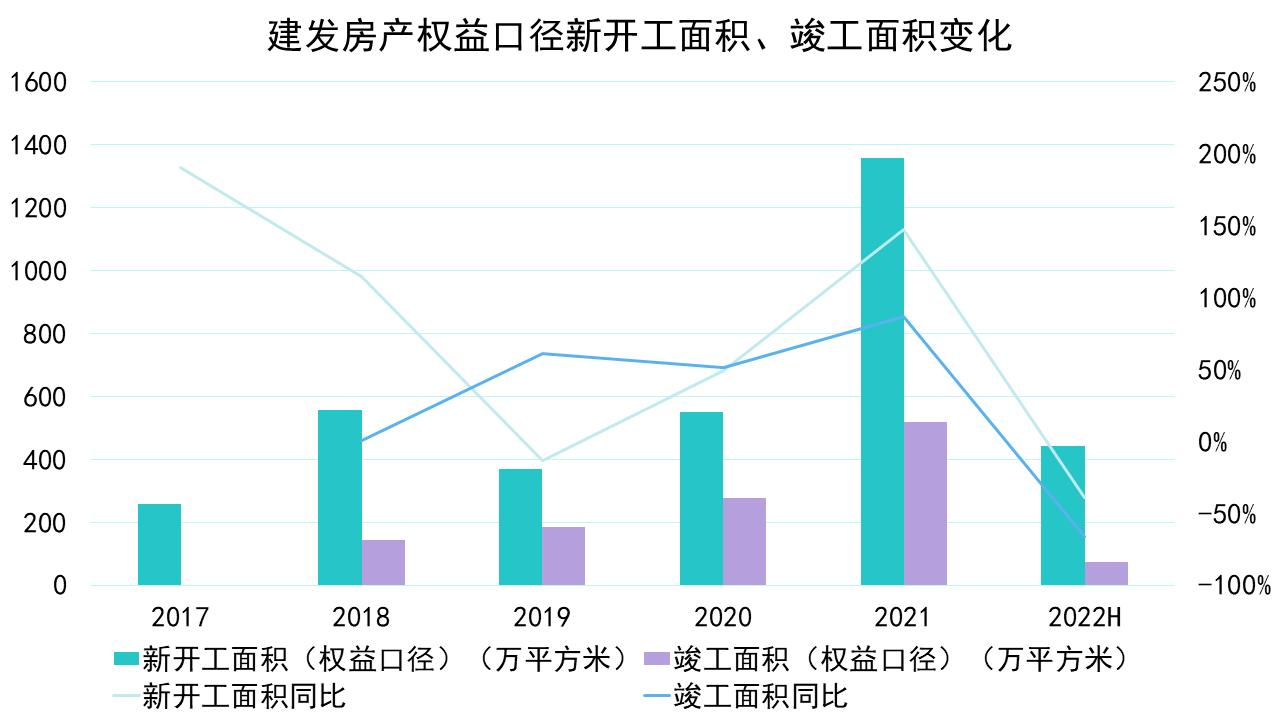

前幾年提高拿地力度後,建發房産采用高周轉方式快速開發。

2021年,建發新增計容面積突破1000萬平方米,同比增速達49.11%。2022上半年,新增計容建築面積僅319.67萬平方米,同比減少63.27%,下降幅度較大。

另外,投資力度提升也助力建發房産項目開工加速,2021年實現開工面積1356.85萬平方米,較上年增長147.03%;竣工面積(權益口徑)519.19萬平方米,較上年增長86.71%。

數據顯示,2022年上半年全國房屋新開工同比減少34.42%,建發房産權益新開工面積為440.88萬平方米,同比減少39.00%,略高于全國均值;權益竣工面積為75.07萬平方米,同比減少65.96%。

近幾年,非並表項目規模也有所提升。

2018年至2022上半年,建發長期股權投資金額呈現持續性增長,從11億元快速增至131億元,其他應收款科目也從2019年的68億元增長至2022上半年的495億元。

同時,新增土儲權益比例逐年攀升,意味着更多要靠自己承擔和消化。

數據來源:企業公告、觀點指數整理

無論如何,建發房産還是實現了規模高速增長。

為了盡快打開新入城市市場,2017-2018年間建發房産銷售均價有所下行,2018年略微回升。

加大傳統優勢城市深耕力度的同時,建發同樣積極在一二線城市擴儲。2019年時業務布局30余城,2020年就已增加至50余城。

另一面,建發2018-2019年銷售金額增速為94.07%、86.7%,遠快于同期TOP100房企整體的36.6%和16.0%;2020年有輕微下滑但也達到43.89%,2021年回升至68.83%。

2017-2021年,建發合同銷售金額由199.26億元升至1753.85億元,擠進前20。

根據觀點指數統計,1-12月建發房産權益銷售1207億元,位列十二名;全口徑銷售額則達到1700.2億元,提升至第十名。

對建發近年拿下的高溢價地塊進行梳理,可以發現部分新增土儲毛利較低,以及省外部分項目去化緩慢。

例如龍岩3宗地塊毛利率都為負數,最低毛利率為-41.3%,省外蚌埠項目57%溢價率,毛利率為-30.17%,九江地塊也達-28.65%。

此外,建發2018-2019年在武漢超80%溢價率拿下的地塊,毛利率雖分别為18.25%和12.38%,但去化率僅69.16%和38.15%。

取舍難題

在規模與利潤之中,建發此前更傾向于前者。

建發國際2022年中期曾表示,全年銷售目標是否能實現並不是當年最重要的工作,合理的現金流、合理的利潤才是要确保的重點。

2017-2022上半年,建發房産投入更多資源用于銷售,銷售費率從2017年的3.10%提升至2018年的5.25%,2022上半年則為6.72%,處于行業較高水平。

但受益于管理經驗及内部協作,建發房産管理費率則在0.32%-1.09%區間,位于較低水平。财務費用率也呈整體下降态勢,從2017年的4.41%降至2022上半年的0.34%。

規模快速擴張下,考慮到拟建項目及後續補庫存需求,建發房産存在一定資本支出壓力。

據公開債評級報告顯示,截至2022年3月底,建發房産全口徑總投資額3747.56億元,尚需投資966.62億元,權益口徑還需投資金額達711.08億元。

另外,應付票據及賬款可以作為一條較為隐秘的融資渠道,主要用于上下遊企業,如材料供應商、建築公司、設計公司、裝修公司、中介代理公司等的結算。

從2021年到2022年上半年,建發半年時間内應付票據及賬款微增11.57億元至259.67億元,但到第三季度減少了49.15億元。

截至第三季度末,建發房産現金及等價物余額為394.06億元,較2021年底505.1億元減少了111.04億元,短期借款5.52億元和一年内到期非流動負債為79.68億元,合計短期負債85.2億元,現金短債比達4.18,對于短期債務覆蓋沒有問題。

據不完全統計,2022年建發房産通過發行公司債、ABS、小公募、中票等募集超40億元,旗下建發國際通過配股融資超40億元。

數據來源:企業公告、觀點指數整理

截至2022年3月末,建發房産有息債務中一年内到期金額占比9.24%,1-3年内到期債務占比35.99%,三年以上到期債務占比54.77%,整體債務鋪排較為合理,短期償還壓力較小。

債務類别上,截至2022年6月30日,銀行貸款占比最高達50.79%,債券占26.31%,永續債占11.76%,其他(資産支持計劃及保債計劃)占11.14%。

有息債務方面,2015-2022上半年持續增長,2019年作為全國性布局的節點,短期有息負債有了明顯的增加。

數據來源:企業公告、觀點指數整理

2022上半年,建發有息負債總額為1018.17億元,将永續債納入有息負債的情況下仍達到“三道紅線”政策綠檔。

2017-2018年,資産負債率微超75%,2019年有明顯提升;此後維持在78%-79%區間,變動情況並不大。

數據來源:企業公告、觀點指數整理

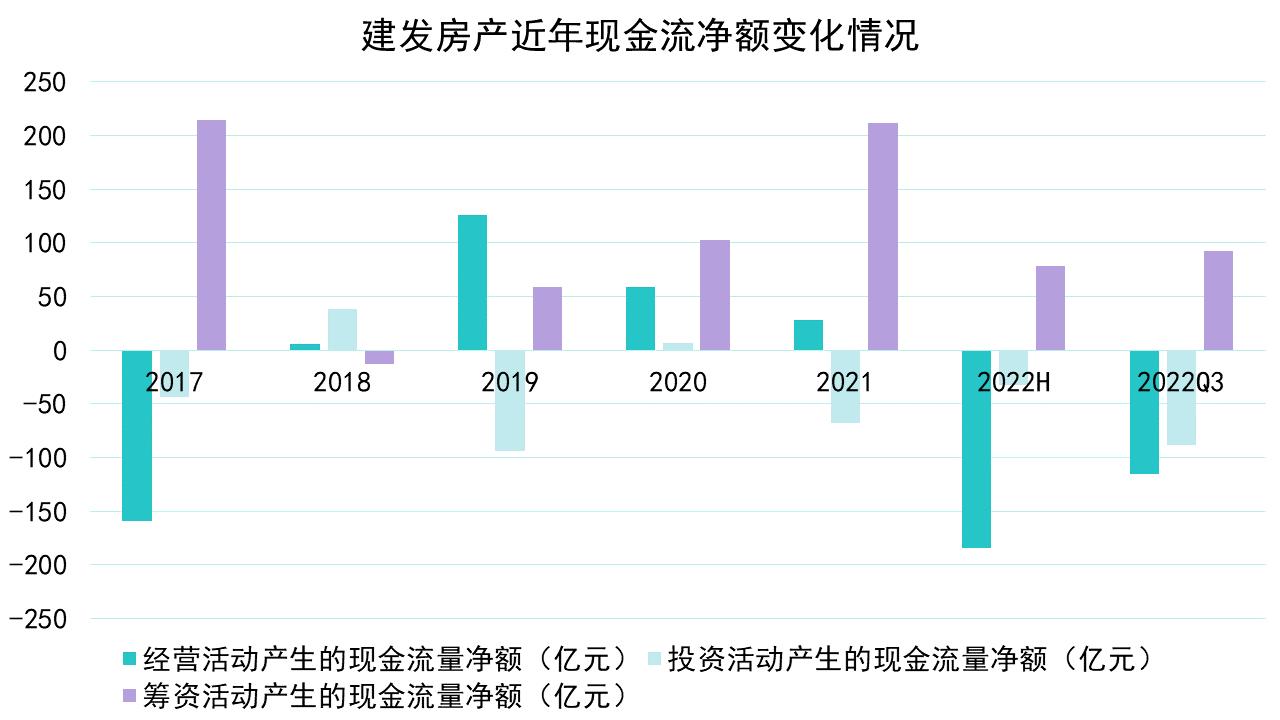

快速上升的土儲面積,意味着要承擔更高的資金壓力,這也反映在現金流量表上。

建發房産2022年三季度經營性現金流擴大至-115.52億元,打破了過去四年一直維持的正現金流紀錄;投資活動現金流近五年一直在轉負與回正中反復,2022年下行擴大;籌資活動現金流也下降明顯,2022第三季度末僅為92.72億元。

2022中報則顯示,建發房産期末已售未結金額1946.86億元,同比增長34.71%,2021年是1530.05億元,較上年增長104.77%。

已售未結款雖能為未來一至兩年營收和淨利潤提供一定保障和預測,但受到房地産市場調控影響,風險和波動較大,可能出現“增收不增利”的情況。

數據來源:觀點指數整理

衆所周知,高周轉、高杠杆模式已不适合當下的房地産行業,轉型期間必然會面對一些陣痛,ROE水平下降情況並不稀奇。

對建發房産進行杜邦分析,或許能窺探出這家企業的變化一二。

當淨利潤率大幅減少時,對企業ROE水平将産生極大影響。按照建發房産目前經營狀況,周轉效率變化不大情況下,如果不調整權益乘數,将導致ROE水平從17.87%跌下。

但可以看到,建發房産ROE水平整體呈現下跌态勢,主要也是因為在影響ROE水平的最後一個主要指標權益乘數上進行了放大杠杆操作,以此來保證ROE水平的沒有快速下跌。

據觀點新媒體查閱,2021年,建發房産權益乘數為12.91倍,這是歷年來最高水平,並且是增長速度最快的一年。按照2018年至2020年數據顯示,權益乘數分别為7.33倍、8.45倍以及9.99倍。

簡而言之,在2022年這個房地産市場,為了保全淨資産收益率,建發房産更是加大了杠杆力度。

長坡薄雪 | 在冬天,如何找到濕雪和一條很長的坡道?

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:彭瑩琛

審校:徐耀輝