越來越多的企業表示未來會加大重資産項目的投入,同時随着保障性租賃住房REITs的發展,企業在獲取重資産項目時會更多考慮符合REITs退出的産品。

觀點指數 2022年3月份“兩會”,保障性住房建設再次被提及,同時堅持房子是用來住的、不是用來炒的定位,堅持租購並舉,加快發展長租房市場等的戰略方針。

另外,近年來城市青年住房壓力問題越發受到關注,随着資金監管、稅收優惠、多渠道供給、單列租賃用地規劃、加快發展保障性租賃住房等多項行業利好政策落地,有助于推進租賃市場規範化與穩健發展。

從市場端來看,多個城市租金呈現穩中上漲趨勢。租賃市場已逐步從疫情中恢復,同時零星疫情並沒有阻擋企業擴張的腳步。

從企業布局城市看,仍然以一線城市及人口淨流入量大的重點城市為主,並根據需求定位項目産品。

從企業發展方向看,越來越多企業表示未來會加大重資産項目投入,同時随着保障性租賃住房REITs的發展,企業在獲取重資産項目時會更多考慮符合REITs退出的産品。

監管趨嚴,“新物種”面世

近年來,我國住房租賃市場快速發展,住房租賃企業大勢擴張,同時有少部分企業利用承租人信用套取信貸資金,變相開展金融業務,更有部分長租公寓企業暴雷,嚴重影響行業穩健發展。

為此,在2021年4月,發改委、住建部、公安部等六部門聯合發布《關于加強輕資産住房租賃企業監管的意見》(以下簡稱《意見》),意見中明确了加強從業管理、規範住房租賃經營行為、開展住房租賃資金監管、禁止套取使用住房租賃消費貸款、合理調控住房租金水平、妥善化解住房租賃矛盾糾紛、落實城市政府主體責任七個部分的内容。

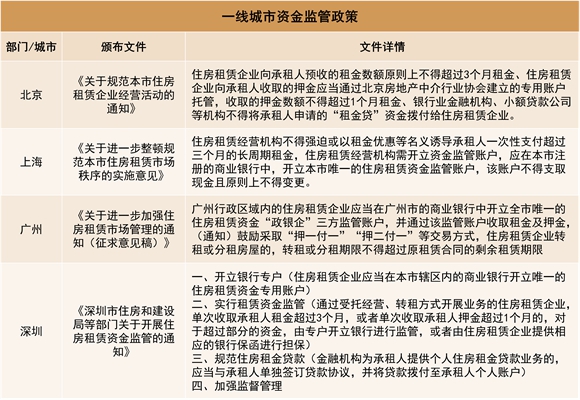

自2021年以來,已有多個城市頒布住房租賃資金監管文件,要求當地住房租賃企業開設資金監管賬戶。據觀點指數不完全統計,截至目前已有北京、上海、深圳、杭州、南京、鄭州、成都、重慶、黑龍江等多個省市頒布相關文件。

來源:觀點指數整理

四個一線城市資金監管文件中均提出,需要在當地開設資金監管賬戶,實行租賃資金監管,商業銀行成為住房租賃資金監管的有效平台。

針對“租金貸”業務規管,北上廣深等一線城市文件中更是明确說明租賃住房企業不得要求承租人使用“租金貸”。銀行業金融機構、小額貸款公司等機構不得将承租人申請的“租金貸”資金撥付給住房租賃企業。

當然,除資金監管趨嚴之外,其他多渠道供給、稅收優惠政策、單列租賃用地規劃等多項行業利好政策頻出,也有助于推進租賃市場規範化與穩健發展。

此外,2021年樓市新物種——保障性租賃住房面世,首次确認了國家層面的住房保障體繫,将形成以公租房、保障性租賃住房和共有産權住房為主體。

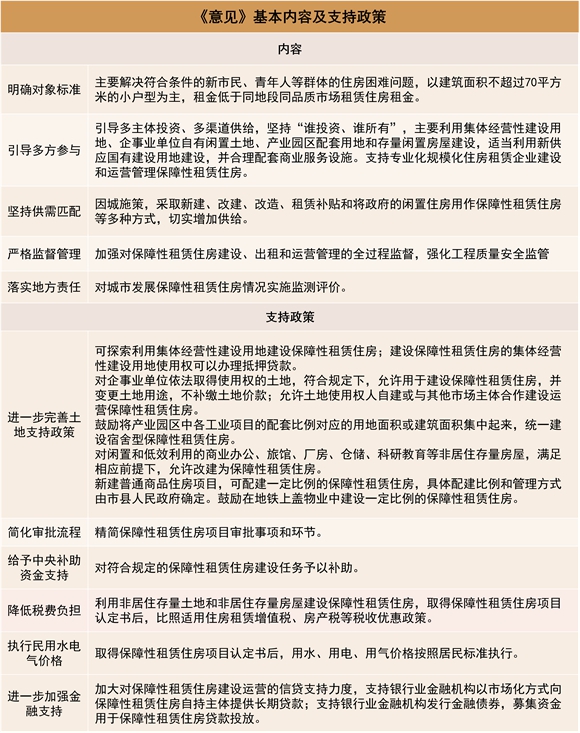

2021年7月,國務院頒布的《關于加快發展保障性租賃住房的發展意見》,其中明确保障性租賃住房對象是城市青年人群,緩解城市住房壓力。文件主要從租賃用地供給、稅收優惠、資金支持、金融支持等多方面做出指導意見。

來源:政府官網,觀點指數整理

同時,落實土地、金融、稅收優惠、水電氣價格等多項支持政策,有助于推進保障性租賃住房的加快發展落地。落實土地支持政策主要是指利用農村集體經營性建設用地、企事業單位自有閑置土地、産業園區配套用地、存量閑置房屋和新供應土地,建設和籌集保障性租賃住房。

此外,多地積極響應号召,2021年全國40個城市共籌集保障性租賃住房94.2萬套,超額完成計劃籌建目標93.6萬套目標。

2022年将繼續大力增加保障性租賃住房的供給,全國将新籌集240萬套,比去年有大幅度增長。“十四五”期間,40個重點城市初步計劃新增650萬套(間),預計可幫助1300萬新市民、青年人等緩解住房困難。發展保障性租賃住房成為解決城市青年住房問題的有效途徑。

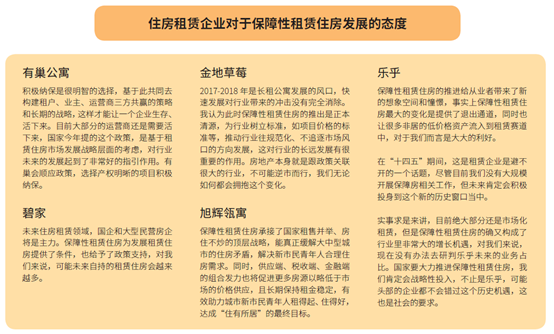

據觀點指數調研了解,目前保障性租賃住房的發展對于企業而言是一次規模化擴張的機遇。有巢、保利公寓等企業提出,目前正在積極推進相關納保工作的落地。此外,有巢指出,未來在重資産項目獲取方面會更多關注産權明晰標的,同時,龍湖在2021年度業績會上表示,關于保障性租賃住房方面,其更多會以輕資産委托管理的方式參與,幫政府代運營,或者是改造運營這兩種方式介入管理。

而輕資産企業窩趣公寓則指出目前正在積極對接保障房項目,通過全流程或模塊化輸出介入保障房項目的運營管理中。

市場回歸理性,平穩應對疫情

從市場端來看,2021年租賃市場穩步向好,除了租房淡季租金有所下滑,整體趨勢呈現穩步提升的走勢。

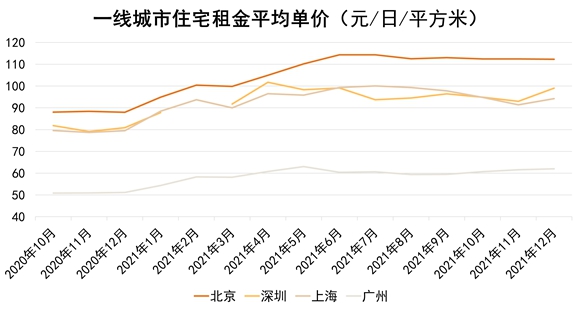

數據來源:同花順,觀點指數整理

一線城市中北京住宅租金平均單價始終位于首位,2021年12月北京租金單價達到112.3元/日/平方米。

同時,北京是唯一一個連續多月租金單價突破100的城市,緊随在後的上海與深圳租金單價水平不相上下。總體來看,一線城市住宅租金單價呈現上浮趨勢。

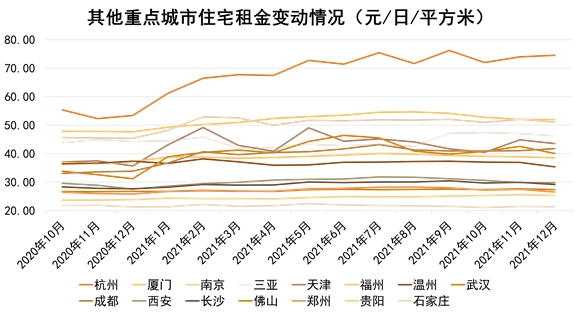

數據來源:同花順,觀點指數整理

其他重點城市租金大多數呈現平穩趨勢,其中杭州租金走勢從2021年4月以來呈現波動上升走勢。此外,其12月住宅租金單價為74.55元/日/平方米,1月份為61.13元/日/平方米,年内住宅租金單價實現大幅提升,漲幅達21.95%。

總體而言,租賃市場已逐步從疫情創傷中恢復,目前各地零星疫情對租賃市場影響不大。

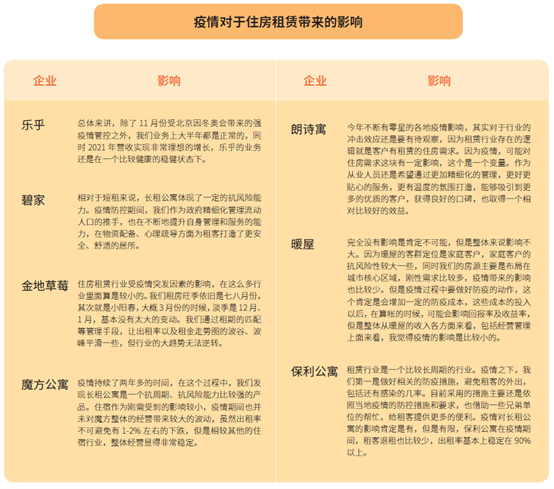

據觀點指數與企業調研發現,多數企業表示疫情對業務的發展會有一定影響,但是整體對于企業發展戰略的影響不大。

其中,樂乎公寓由于多數項目布局在北京,受北京冬奧會嚴格疫情管控政策有一定影響之外,其他時間疫情對業務波動影響不大。

有巢、碧家、金地草莓、保利公寓、魔方公寓等住房租賃企業均表示,疫情帶來的沖擊還可以承受,出租率變動在可控範圍内。長租公寓産品相較于短租産品在疫情之下也體現出其抗風險能力,企業也在期間不斷提升面向租客的管理服務能力,打造安全、舒适的居所。

租賃市場經過長期發展,住房租賃企業也不再唯規模論,此前規模為王的理念被擯棄。

2021年,盡管零星疫情頻現,但住房租賃企業並沒有停滞不前,對外擴張的步伐相對穩健,更多傾向于有質量的擴張,按照自身既定的發展戰略目標前進。

行業迎來盈利拐點,一線仍是首選

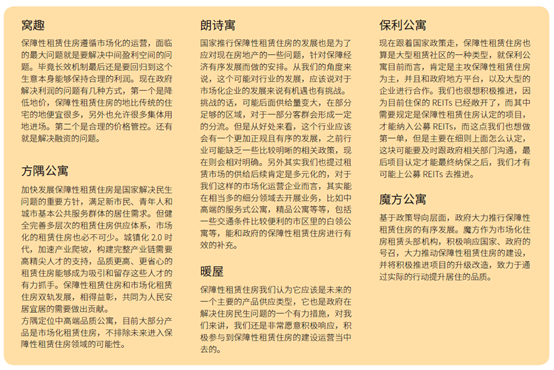

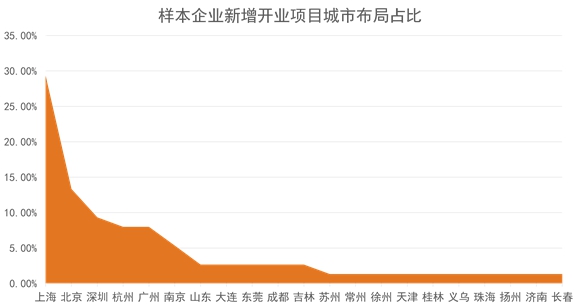

在城市布局上,目前多數企業項目分布以人口淨流入量大城市為主,其中一線城市占比最大。

來源:觀點指數整理

據觀點指數監測的樣本企業開業項目城市布局來看,2021年新開業城市布局占比最大的是上海,達30%,其次是北京。而一線城市占比超一半,達62%。可見,一線城市仍然是住房租賃企業項目開拓的首選城市。

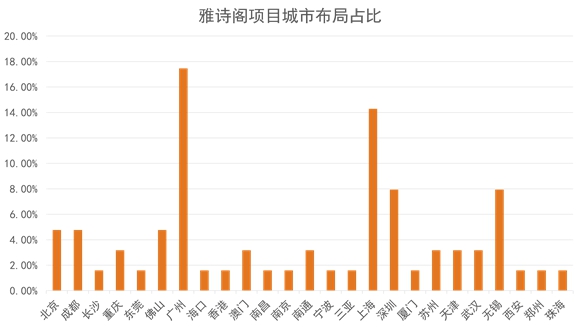

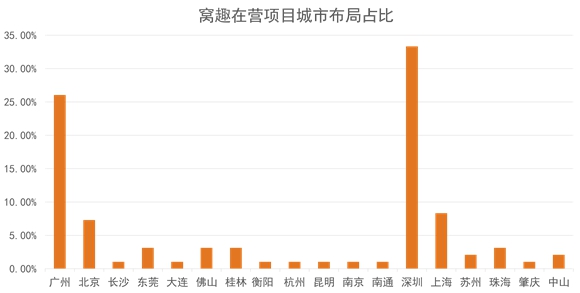

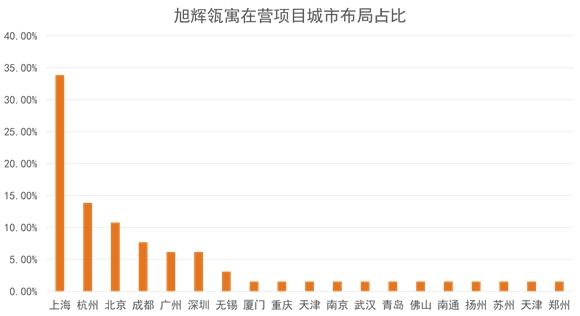

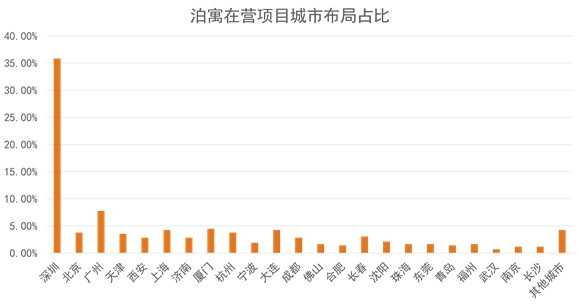

數據來源:觀點指數不完全統計

其中,窩趣公寓布局最多的是深圳,占比達33.33%,其次是廣州,占比達26.04%,一線城市占比總和達75%。雅詩閣布局城市最多的是廣州,占比達17.46%,其次是上海,占比達14.29%,一線城市占比總和達44.44%。旭輝瓴寓布局城市最多的是上海,占比達33.85%,其次是杭州,占比達13.85%,一線城市占比總和達56.92%。泊寓布局城市最多的是深圳,占比達35.85%,其次是廣州,占比達7.78%,一線城市占比總和達51.65%。

從以上住房租賃企業來看,一線城市項目數占比基本達到五成左右,部分人口淨流入大的城市如杭州、天津等也有部分項目分布。

據觀點指數調研了解,項目選址方面,企業首先會關注城市發展潛力,因此大多數聚焦于一二線人口流動比較大的、租賃需求比較高的城市進行布局。

對于項目定位,基本會選擇地鐵沿線和交通方便的區域,或者是靠近産業園的位置。就是客戶在哪里,項目就分布在哪里,在獲取項目之前一定是先考慮到客戶群體畫像才規劃項目。

數據來源:觀點指數整理

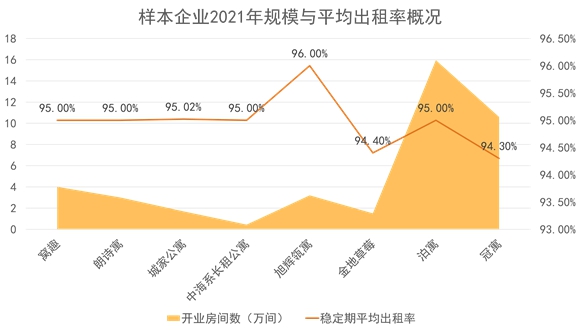

從2021年企業整體出租率情況來看,租賃企業穩步前行,樣本企業整體平均出租率達94.97%。其中城家、旭輝瓴寓、中海繫長租公寓等多個租賃企業2021年整體出租率超95%,企業運營情況整體向好。

其中泊寓保持國内集中式長租公寓規模第一,截至2021年末,已開業房源數達15.95萬間,運營管理房源數達20.87萬間。同時已開業項目的年均出租率95.3%,項目前台GOP利潤率為89.7%,客戶續租率達58%,APP累計注冊人數190萬,自有渠道獲客占比超70%,綜合NPS(客戶淨推薦值)穩步提升至85%。

2021年泊寓實現營業收入28.9億元,同比增長13.9%。即便多項指標在行業具備領先優勢,但泊寓仍難逃脫長租公寓行業盈利難的魔咒。萬科在2021年業績會中表示,如果沒有城中村二房東的業務,萬科的長租公寓業務早就可以賺錢了。

萬科通過萬村計劃在2017-2018年期間大勢擴張,以高于市場價格的租金和房東簽署長期租約,進行改造升級後由泊寓統一運營管理出租。對城中村進行大規模的集中改造,對于萬科泊寓盈利而言也是一個挑戰。

而集中式長租公寓規模第二的冠寓開啟盈利元年。截至2021年末,冠寓累計開業房間數達10.6萬間,租金收入22.3億元,同比增幅23%,實現盈利1.4億元,開業超過六個月的房源出租率為94.3%。

住房租賃頭部企業實現盈利給行業注入信心,同時也是行業逐步走向成熟的標志。如今政策春風頻吹,多項利好政策支持下,行業健康發展尤為重要。

輕重發展漸明晰,租賃社區有增長

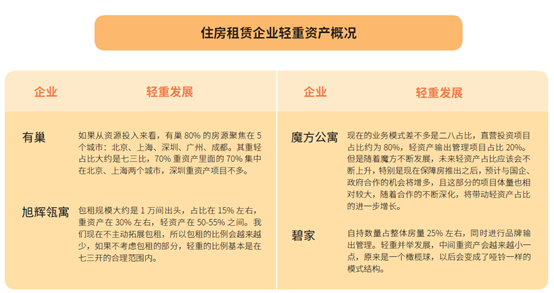

從企業輕重發展方向來看,房企繫背景企業有天然的資金優勢,會加大對于重資産項目的投入,同時發展輕資産模式為輔。創業繫背景企業如窩趣、樂乎,專注于輕資産項目的發展,同時也會輸出運營管理服務。

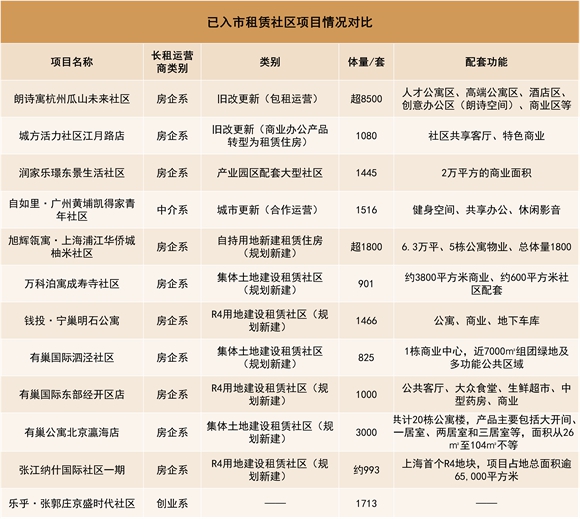

随着R4用地、集體土地、自持用地入市的新建租賃住房項目增加,越來越多企業加大重資産項目的投入。有巢、旭輝瓴寓等住房租賃企業均有參與到租賃用地的獲取當中。

有巢公寓目前在上海有三個大型租賃社區,都是屬于R4租賃用地,未來這些會改造成保障性租賃住房用地,這些項目符合公募REITs退出的要求,将是有巢首選的標的。

而旭輝瓴寓2021年與松江國資委在上海集中供地時以合資模式獲取兩塊租賃用地,未來入市的租賃社區或交由旭輝瓴寓運營管理。長租運營商與政府或資本方合作拿地,成為企業進入租賃土地市場的重要途徑。

另外,旭輝瓴寓在南京河西核心位置也獲取了一宗租賃用地。目前這三宗租賃用地都是處于開工建設階段。

2021年“兩集中”政策下,多地推出競自持、竟配建、租賃用地等相關土拍政策。

以上海為例,從上海住建局發布的數據來看,截至2021年8月,上海市已開工新建租賃住房項目共86個,遍布全市,其中浦東占比最多,達30.23%,其次是闵行區,占比為15.12%。據觀點指數統計,其中拿地主體83.72%為國企,8.14%為央企。

由于租賃用地的特殊性,當前拿地企業以國企和央企為主,在促進租賃市場積極穩健發展方面,起着引導性作用。

但拿地企業中本身已搭建長租品牌的較少,且新建租賃住房項目多數為大體量,對企業運營管理要求将更高,直接考驗的是企業的爬坡周期也即去化能力。而随着租賃用地供給增加,未來新建租賃社區項目入市勢必增加。

數據來源:觀點指數整理

以上案例中多數為房企繫運營商,對于非房企繫而言,租賃用地拿地成本過高,資金壓力大,則更多會以輸出運營管理方式介入租賃社區的籌備管理當中,對企業精細化運作考驗将更大。

此外,方隅自2018年成立始便堅持重資産發展模式。目前在管的近4萬間房源中,約70%是重資産。作為一體化租賃公寓管理平台,方隅不但通過自身的資産負債表,也會聯合中駿、其他基金投資人投資不同階段的公寓資産,包括勾地和存量收購。

據了解,方隅公寓商業模式主要是公寓的開發、運營管理+基金管理+投資。從營收組成來看,首先是方隅公寓通過基金管理,從中收取一定的管理費用以及超額利潤分成;其次是在開發過程中,收取4-5%管理費用;租期為一年時,收取5%左右項目管理費用。

住房租賃企業輕資産業務模式方面,據觀點指數了解,主要是為行業提供全鍊條服務,基本上是從項目前期研測開始,到項目設計、工程營建,到項目完工之後的運營、銷售,門店的日常管理,再到最後的物業持有方,金融退出方案等,從不同環節進行全鍊條介入管理。

此外也有通過輸出服務、輸出標準化産品、輸出管理團隊等方式,開展輕資産合作模式。

以菁英公寓城市更新項目為例,2021年12月24日朗詩寓與蘇州科技城就該項目達成合作,朗詩寓将以EPC+O模式為蘇州科技城打造人才租賃社區。

該項目為蘇州科技城配套人才公寓及保障性租賃住房項目,合計規模約為9.3萬平方米。

此次政企合作中,朗詩寓輸出輕資産運營服務,為菁英公寓城市更新項目提供設計+施工+運營全流程服務,助力當地政府盤活存量資産,完成城市區域更新以及人才租賃住房升級。

退出與進場

租賃市場優勝劣汰,蛋殼公寓被退市以及青客租房破産等事件,無疑反映不計成本擴張的方式将被市場淘汰,未來越來越多企業将繼續專注于運營質量的提升。

2021年4月6日,紐交所宣布蛋殼公寓摘牌,從上市到被摘牌,蛋殼公寓僅過了445天。蛋殼公寓首日開盤價13.5美元,處于中等偏下水平,而最後定格在2.367美元,股價跌幅高達82%。

蛋殼公寓的擴張模式主要是收房—出租—融資—再收房的過程,規模化擴張需要大量資本開支,資金來源主要是金融機構預付租金、居民預付款、向境外實體擔保的境内實體發行股票證券和銀行貸款。同時,蛋殼公寓還通過與金融機構合作,通過租金貸方式為居民提供租金貸款,以此擴大規模。

蛋殼公寓财報中披露,2017年至2019年,從金融機構拿到的租金貸預付款分别為9.37億元、21.27億元及27.53億元。基于“高進低出+租金貸”模式,蛋殼公寓在規模做大和收入逐年增長同時,虧損金額也逐年增長,由此帶來的是高負債和現金流吃緊。直至2021年一季度,總負債達90.27億元。

疫情下,收入驟減、資金鍊斷裂,最終将引發一繫列問題。

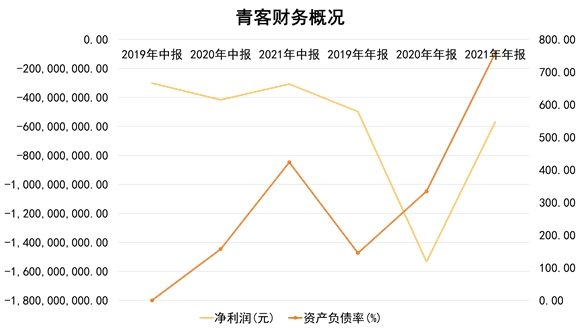

此外,青客公寓2021财年年報顯示,報告期内營收10.36億元,同比下降14.22%;歸屬母公司淨虧損5.69億元,同比減少62.89%;基本每股收益為-0.39元。同時預付租金折扣後的租金差幅也相對2020年同期19.8%有所上浮,2021年财報租金差幅為22.2%。

數據來源:觀點指數整理

随着2021年疫情得到有效控制,租賃市場逐步獲得恢復。青客公寓數據顯示,報告期内出租率有所回升,平均入住率為89.9%,較2020年同期83.8%有所上浮,但虧損仍在逐年增長。

負債也在逐年增長,截至2021年9月30日,青客公寓負債總額為39.61億元。2018年至中報期末,資産負債率未低于70%,但至2021年财報期間已達758.03%。

兩個頭部企業的倒下,從中反映前期租賃市場運營發展的弊端,不計成本追求規模的發展模式不可取。行業優勝劣汰,找準定位、提升運營管理能力,積極探尋多元化盈利模式才能在市場中占有一席之地。

有企業倒下,同時亦有新企業進場。2021年年度新增注冊房地産租賃經營企業7153家,較2020年新增注冊2835家,增長152%。

2021年陸續有新進場的租賃企業,如5月,珠江租賃推出長租公寓品牌—珠實新寓,宣布正式進軍長租公寓市場;同期首創置業推出其集租業務線品牌——“繁星”,首個項目首創繁星十八里店集租房項目總建築面積約40萬平米;而11月,中建八局旗下長租公寓品牌項目—“中建·幸孚+”公寓上海松江店也已亮相。

新入局企業多數為國資背景企業,國家隊的到來将使租賃市場形成多主體供應、多品類並行的趨勢。未來在各個參與主體相互吸引、相互競争的環境下,住房租賃市場将往更規範和健康方向發展。

聚焦租賃REITs,金融推動發展

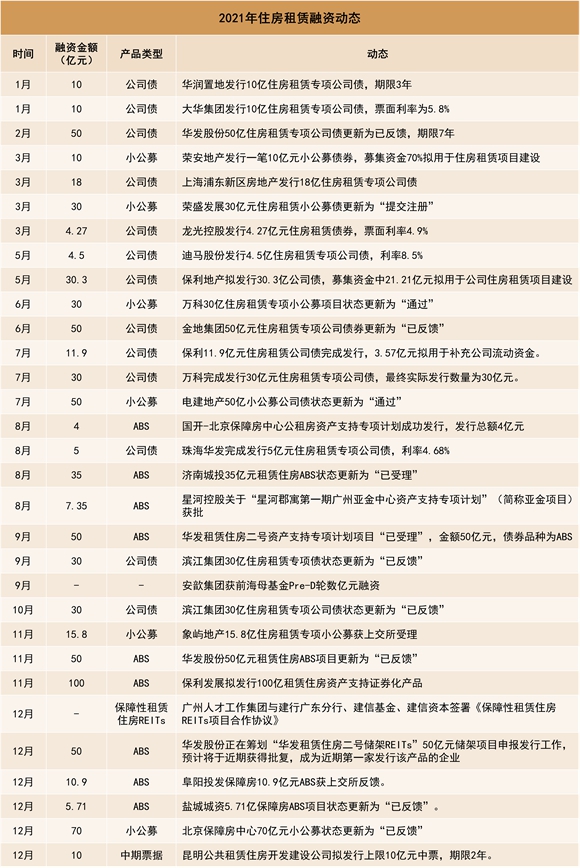

從金融端動态來看,2021年住房租賃專項公司債券受國企、央企以及行業頭部房企的青睐,如萬科、華潤置地、保利地産等房企積極發行住房租賃專項公司債券,募集資金多數拟用于建設住房租賃項目,住房租賃專項公司債成為房企融資的重要渠道。

從融資方式來看,住房租賃融資渠道主要包括公司債券、小公募,ABS、類REITs等,從類型上主要可以劃分為三類:股權融資、債券融資、現金流融資,其中現金流融資包括保理融資和資産證券化(ABS、CMBS和類REITs)。

來源:觀點指數不完全統計

資産證券化與信貸或債券等融資産品,最本質的區别在于能夠盤活已有的住房租賃資産,在已建成的存量資産中進行再融資,獲得新項目投資擴張的資金支持。政策層面也在積極推進住房租賃項目資産證券化。

7月2日,國家發改委發布了《進一步做好基礎設施領域不動産投資信托基金(REITs)試點工作的通知》,明确提出基礎設施領域不動産投資信托基金試點行業納入保障性租賃住房。

據觀點指數了解,在保障性租賃住房REITs獲多項政策支持鼓勵的同時,住房租賃企業表示正在加快推進REITs工作的進展,同時積極對接政府部門,了解相關的流程細則,争取獲得首批發行保障性租賃住房REITs的名額。

此外,央行、銀保監會發布關于保障性租賃住房有關貸款不納入房地産貸款集中度管理的通知,銀行業金融機構向持有保障性租賃住房項目認定書的保障性租賃住房項目發放的有關貸款不納入房地産貸款集中度管理。銀行業金融機構要加大對保障性租賃住房的支持力度,按照依法合規、風險可控、商業可持續的原則,提供金融産品和金融服務。

這意味着,銀行發放相關貸款不再受集中度管理指標約束,有充足空間加大對保障性租賃住房項目的信貸投放,推動住房保障體繫建設,有助于建立多主體供給、多渠道保障、租購並舉的住房制度。

同時,多地也不斷加大保障性租賃住房的信貸支持力度,推進項目落地,助推城市保障性租賃住房市場供給端穩定發展。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:許偉英

審校:歐陽穎