知情人士透露,目前,交易各方仍在溝通合作條款和細節。

觀點網 一則交易傳聞,就此揭開英格卡的商業變奏。

近日,有知情人士透露,英格卡正計劃打包出售國内的10座荟聚購物中心。首批出售的是位于無錫、北京、武漢的三座購物中心,涉及資金160億元,接盤方為泰康人壽領投的基金。

上述三個項目,是英格卡于中國内地較早開業的購物中心,運營至今均已超過10年時間。

英格卡出售“離場”的原因是什麼?泰康們大手筆出資為哪般?國内10座荟聚購物中心又将迎來怎樣的命運?

出售傳聞

近日,有市場傳聞表示,英格卡正計劃打包出售國内的10座荟聚購物中心。

英格卡購物中心,隸屬于英格卡集團(旗下還包括宜家零售和英格卡投資),是全球性的商業地産開發及運營管理公司,目前,其在全球15個市場運營38家聚會體驗中心。

而在中國市場,其購物中心品牌為“荟聚”,目前,英格卡購物中心在華運營的10家荟聚購物中心分别位于無錫、北京、武漢、福州、長沙、南甯、昆明、合肥、西安和上海,投資總額約275億元,擁有約94.3萬平方米的總租賃面積。

除購物中心業務外,英格卡購物中心旗下荟聚辦公品牌在北京、青島和上海自主運營四個辦公樓項目。

數據來源:企業官網、商業客整理

從知情人士傳遞的消息來看,此次英格卡正計劃将所持10個購物中心項目整包出售,不過,關于整個資産包的估值與出售金額,市場暫未有消息透露。

此外,傳聞表示,目前英格卡與交易方正在洽談的方案是,率先出售位于無錫、北京、武漢的三座購物中心,出售金額約160億元。

值得注意的是,上述三個項目,是英格卡于中國内地較早開業的購物中心,運營至今已超10年。

将時間的齒輪撥回2009年,這是宜家家居進入中國大陸市場的第11年,而彼時,這個家居大賣場因一站式購物體驗和高品質的産品,迅速在中國市場占有一席之地。

也是這一年,與宜家零售“份屬同門”的英格卡購物中心正式進入中國,其一口氣拿下了無錫、北京和武漢三塊商業熱土。

而後,經過六年時間的籌謀,無錫荟聚購物中心、北京荟聚購物中心接連開業,武漢項目也在2015年揭開面紗。

觀點新媒體查閱發現,無錫荟聚購物中心總建築面積達到25萬平方米,商業租賃面積為15萬平方米,因地處錫山區與新吳區的交界處,享受産業升級轉型和高端産業導入的潛力,且項目與地産接駁,交通優勢明顯,項目多次挂在“熱榜”名單的前列。

第三方數據顯示,2023年,無錫荟聚購物中心的年銷售額約為33.7億元。

北京和武漢項目的表現同樣不俗,前者在今年春節假期期間客流量達83.43萬人次,實現營業額1.83億元,分别同比增長4.07%、11.19%;後者日均客流量穩定在8到10萬人次。

傳聞提到,接盤方為泰康人壽領投的基金,基金總規模80億元,泰康人壽認購30億元,其他參投方包括中銀三星、中宏、友邦、大都會人壽等險資,共計認購30億元,同時,英格卡将認購基金的劣後級,出資約20億元。

此外,出售總代價當中,剩余的80億元拟采用銀行融資的方式獲取。

知情人士透露,目前,交易各方仍在溝通合作條款和細節。

從家居到商場

結合市場傳聞表示,英格卡此番“清退”決心較強。

從消息來看,出售完成後,項目的運營權仍在英格卡手中,且其承諾投資期間,保險機構的回報率将接近7%。

有知情人士表示,“要不是險資要他們擔保,他們巴不得全退。”

對英格卡而言,宜家家居走向下坡路,荟聚購物中心面臨消費疲軟與市場競争,其壓力可想而知,而出售顯然是其止損與回血的最佳方式。

首先來看宜家家居,1998年,第一家中國門店落地上海之後,宜家與中國消費者曾一起度過了漫長的蜜月期。

然而,一方面,紅星美凱龍、居然之家、顧家家居等本土品牌不斷發展壯大;另一方面,随着電商的發展,貼着“宜家風”標簽的平替産品在互聯網上層出不窮,線上線下的競争壓力下,宜家的市場份額不斷被擠占。

但更重要的是,過去幾年,中國房地産行業進入深度的轉型期,作為上下遊産業鍊之一的家居行業不免寒意逼人,新房配套的家居需求随着樓市下行不斷萎縮,存量市場的競争愈發激烈。

行業震蕩之下,家居企業們面臨着客流減少、業績縮水的難題。其中,顧家家居2024年歸母淨利潤同比下降29.38%;紅星美凱龍自營商場業務收入同比下滑12%;居然智家淨利潤降幅達到32.08%。

宜家的日子並不好過。2024年财年,宜家家居的門店雖增長至39家,但其銷售額盡在112億元左右,對比2019年的數據來看,29家門店實現了157.7億元的銷售額。

更多的門店,卻創造了更少的業績,這個曾經備受年輕人喜歡的“北歐神話”已漸漸走下神壇。

宜家也曾試圖挽救,從2024年8月以來,宜家在中國市場數次降價。

彼時,該公司宣布了“生長+”戰略,提出要在中國市場投資63億元用于包含服務、渠道在内的多項品牌建設,其中一項比較顯著的計劃是對超過300種産品進行長期性降價。

今年3月,宜家所屬的英格卡集團全球零售總裁托爾加·恩庫在回答媒體提問時亦表示,低價策略将長期持續。

但低價策略似乎沒能挽回中國消費者的心,目前宜家成了消費者眼中“宜逛不宜買”的代表。

可以看到的明顯現象是,來宜家的消費者,真正買家具的並不多,但逛街、拍照、就餐甚至散步消磨時光的居多。

但英格卡的壓力不僅來自宜家,在整體消費增速下降與市場競争加劇、同質化嚴重的情況下,荟聚購物中心同樣面臨着巨大的經營壓力。

也因此,對英格卡而言,此番出售旗下購物中心,或許是其回籠資金、改善現金流的最優解。

更重要的是,英格卡所持的10個荟聚購物中心以重資産模式為主,且福州、西安、上海等七個項目均處于運營初期,要實現資金的正回流仍需漫長的時間。

此番出售過後,企業能夠轉向輕資産運營,不僅能夠降低項目的運營成本,還能迅速的補充現金流,提高運營效率與靈活性。

此外,基于目前消費基礎公募REITs的熱火,也有市場人士猜測,英格卡此番操作是否有意做Pre-REITs基金,提前進行資産培育,劍指公募REITs市場。

不過,考慮到此次接盤方均為險資,這類資本對于不動産的退出並沒有那麼強烈,也因此,這一猜測是否成立,仍需靜待答案。

泰康們的考量

事實上,泰康參與的這場收購,只是險資深度介入中國商業不動産市場的縮影。

過去幾年,新華保險、中郵保險、大家保險等險資機構,接連下場收購零售行業、辦公項目以及長租公寓等不動産。

根據仲量聯行發布的數據顯示,保險公司正成為中國内地商業地産資本市場的重要力量。2022年至2024年期間,保險公司在中國内地商業地産的直接投資達93億美元,投資規模與英美等成熟市場相當,並居亞太區市場首位。

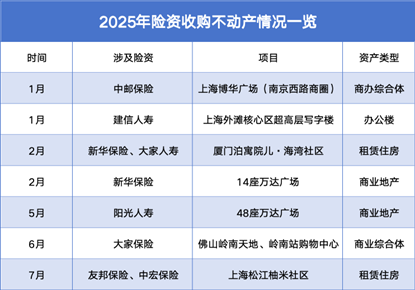

2025年上半年以來,險資仍在持續下場,其中,中郵保險牽手中東主權投資機構,完成對上海博華廣場的收購;建信人壽斥資56.85億元拿下上海外灘核心區超高層寫字樓,新華保險聯合中金資本成立基金,接連接盤14個萬達廣場項目;陽光保險參與收購48座萬達廣場;大家保險35.4億接盤瑞安房地産旗下的佛山嶺南天地、嶺南購物中心項目……

數據來源:公開報道、商業客整理

據中國保險行業協會數據顯示,上半年,中國人壽、太平洋人壽、平安人壽、建信人壽等險企在不動産項目上的投資顯著加速,合計新增投資金額達到47.47億元,較去年同期激增超6倍。

有業内人士表示,險資是成為房地産市場大宗交易的積極參與者,尤其偏好核心城市優質資産,比如北京、上海的寫字樓、長租公寓及商業綜合體。

險資布局商業不動産的配置熱情,一方面基于債券利率下行與穩定收益需求的矛盾。

觀點新媒體查閱發現,當前,低利率環境下,傳統固收類資産的收益率持續下降,最新數據透露,十年期國債收益率僅有1.73%,銀行理财産品業績比較基準也在密集下調。

相比之下,在政策支持下,寫字樓、零售商業、長租公寓等項目不僅能夠提供穩定的租金收入,還具備抗通脹特性,精準契合保險資金對“收益可預期、風險可管控”的核心配置需求。

另一方面,近兩年,中國房地産市場正經歷深度的調整期,部分企業因轉型、融資需求,将大量的優質持有型不動産擺上貨架,這無疑也為險資提供了高性價比的投資機會。

回到本次的交易當中,傳聞提出,英格卡承諾在此次投資期間,泰康人壽等險資的回報率将達到7%,這顯然要高于債券、銀行理财等收益率。

不僅如此,目前,消費基礎設施公募REITs已然進入常态化發行階段,如若後續荟聚購物中心能夠成功申報公募REITs,泰康們能夠從中獲得的利益将更為可觀。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:龔麗欣

審校:楊曉敏