龍湖集團、華潤置地、中國海外發展依靠突出的優勢,領銜“2022上市房企投資回報卓越表現”。

觀點指數 房地産行業市場化改革多年,對于國民經濟發展、社會穩定有着不可忽視的作用,在全社會固定資産投資、地方财政收入、金融機構貸款總額中都占有相當高的份額。

當前,行業已逐步由增量逐步進入存量階段,行業政策的調控基調也明确控制行業增速,在"房住不炒"、"不将房地産作為短期刺激經濟的手段"主邏輯下,房地産企業高速擴張的基礎已經不存在。

對于上市公司而言,股東最關注的莫過于企業的盈利能力,而其中淨資産收益率(ROE)具有很強代表性。所有者權益包括了股東投入的股本金、企業公積金以及留存收益等,對應的收益率是衡量股東資金使用效率的重要财務指標。

觀點指數以企業的财務指標,包括投入資本回報率ROIC、歸母淨利潤增長、ROE、股權自由現金流等,此外綜合考慮管理指標、商業模式、品牌指標對上市房地産企業的投資回報進來多維度評估。龍湖集團、華潤置地、中國海外發展依靠突出的優勢,領銜"2022上市房企投資回報卓越表現"。

企業的盈利能力是投資者獲得分紅的重要保證,從收入構成來看,龍湖各業務闆塊都有亮眼表現。地産開發收入同比增長20%,收入2046億元,毛利率23%;商業運營和租賃住房穩步發展,疫情時有反復的影響下,投資性物業收入仍然實現104億元,同比增長37%,毛利率75%;物業服務和其它收入為84億元,同比增長41%。

出色的"期末成績單"也為投資者帶來了較高回報率,2021年龍湖淨資産回報率、投入資本回報率以及股權自由現金流等指標均在行業中遙遙領先。

上述3家企業在土儲布局方面展現出嚴謹的投資策略,為長期盈利增長提供有效保障。其中,龍湖高能級城市的土儲面積達85%,貨值占比86%,覆蓋環渤海、長三角等優質區域。

華潤置地開發業務土儲面積5778萬平米,一二線城市面積占比維持在70%高位,投資性物業土儲面積1095萬平米,其中購物中心占比 69%,一二線城市面積占比提高至85%,基本完成全國核心城市的布局。

中海發展在2021年加速發展商業闆塊,全年實現18個項目入市。去年下半年在北京、上海、深圳等-線高能級城市項目均有收貨,目前在手儲備項目68個,對應面積520萬平米。有望實現開發業務與投資物業之間的最佳組合,強化去杠杆環境中的競争優勢。

整體來看,突出重圍的企業在逆境中都在積極地尋求改變,重新審視投資策略,聚焦高能級城市及持續深化核心城市布局。從行業出現大的波動調整開始,亦意味着投資並購的機會,投資者或将持續關注企業在收並購的風險防範,以及對于回報率的審核要求方面的能力。

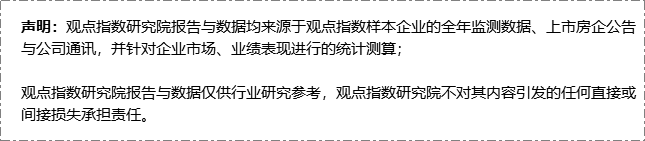

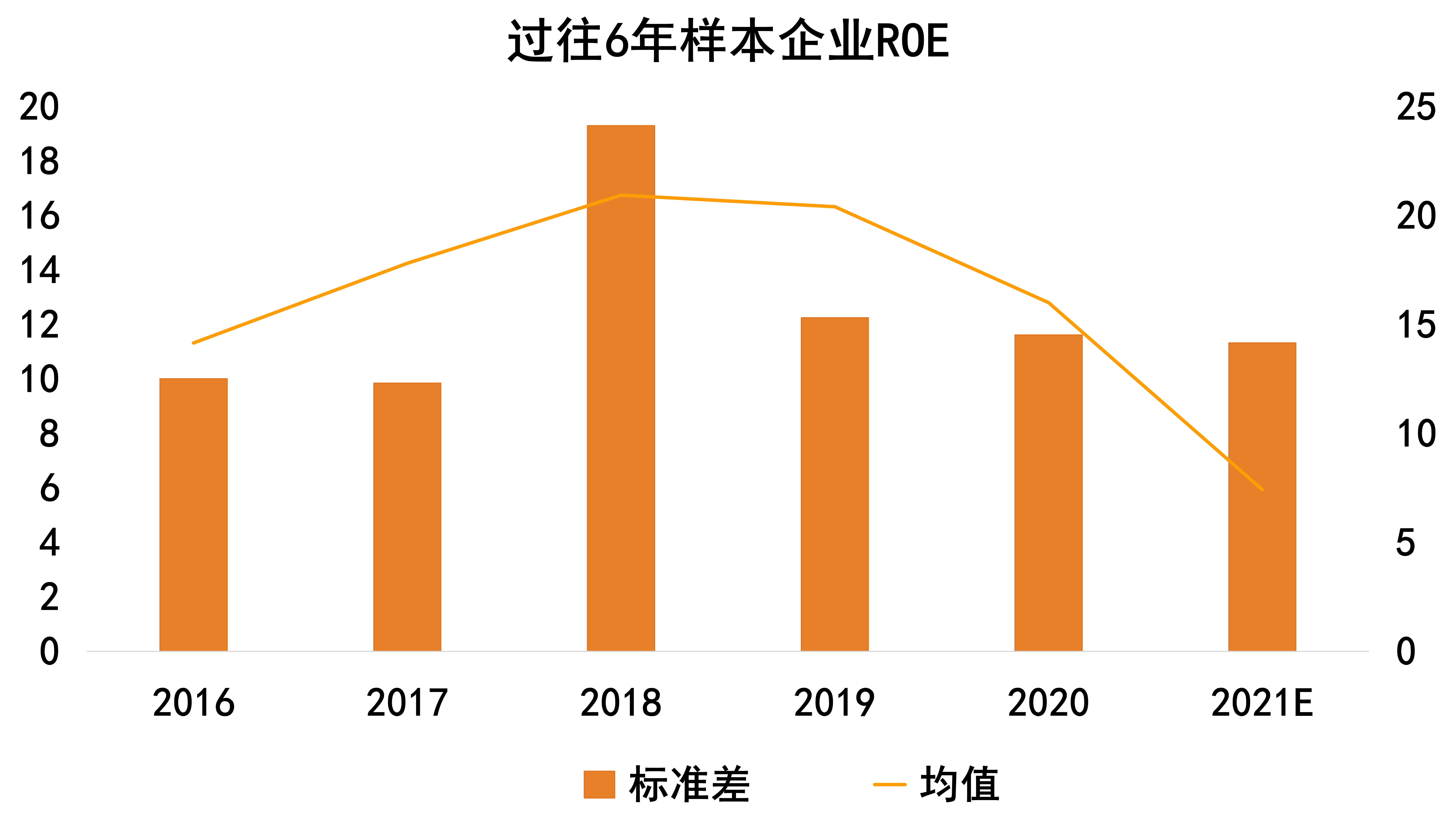

從樣本企業過去6年ROE看,行業整體的回報率呈現逐年下滑的趨勢,房企之間的回報率分化明顯。具體而言,過往6年房企ROE均值為16.52%,中位數為15.04%,其中過半的樣本房企位于均值ROE以下,近23%企業 ROE不足10%。

數據來源:wind,觀點指數預測

數據來源:wind,觀點指數預測

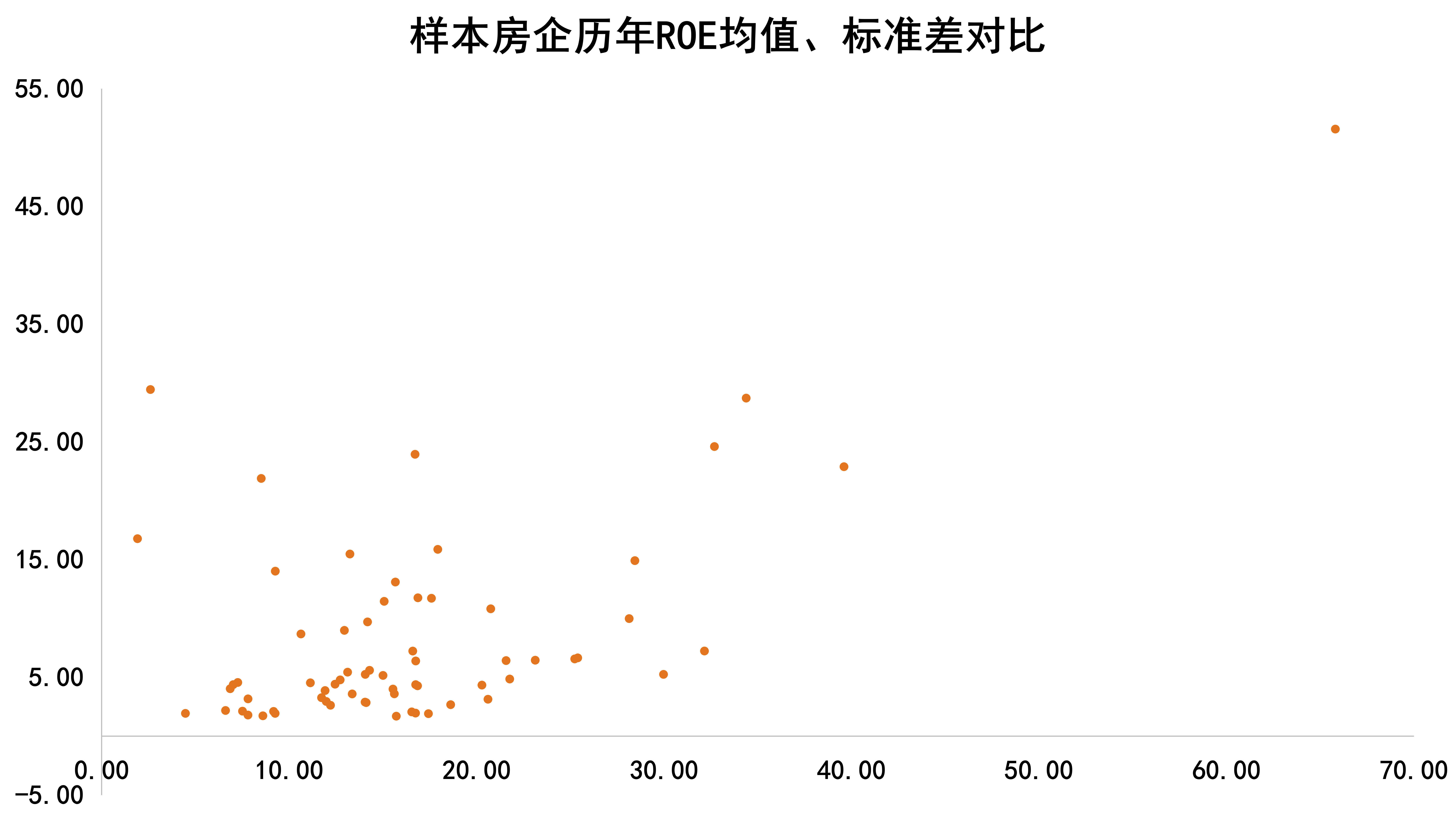

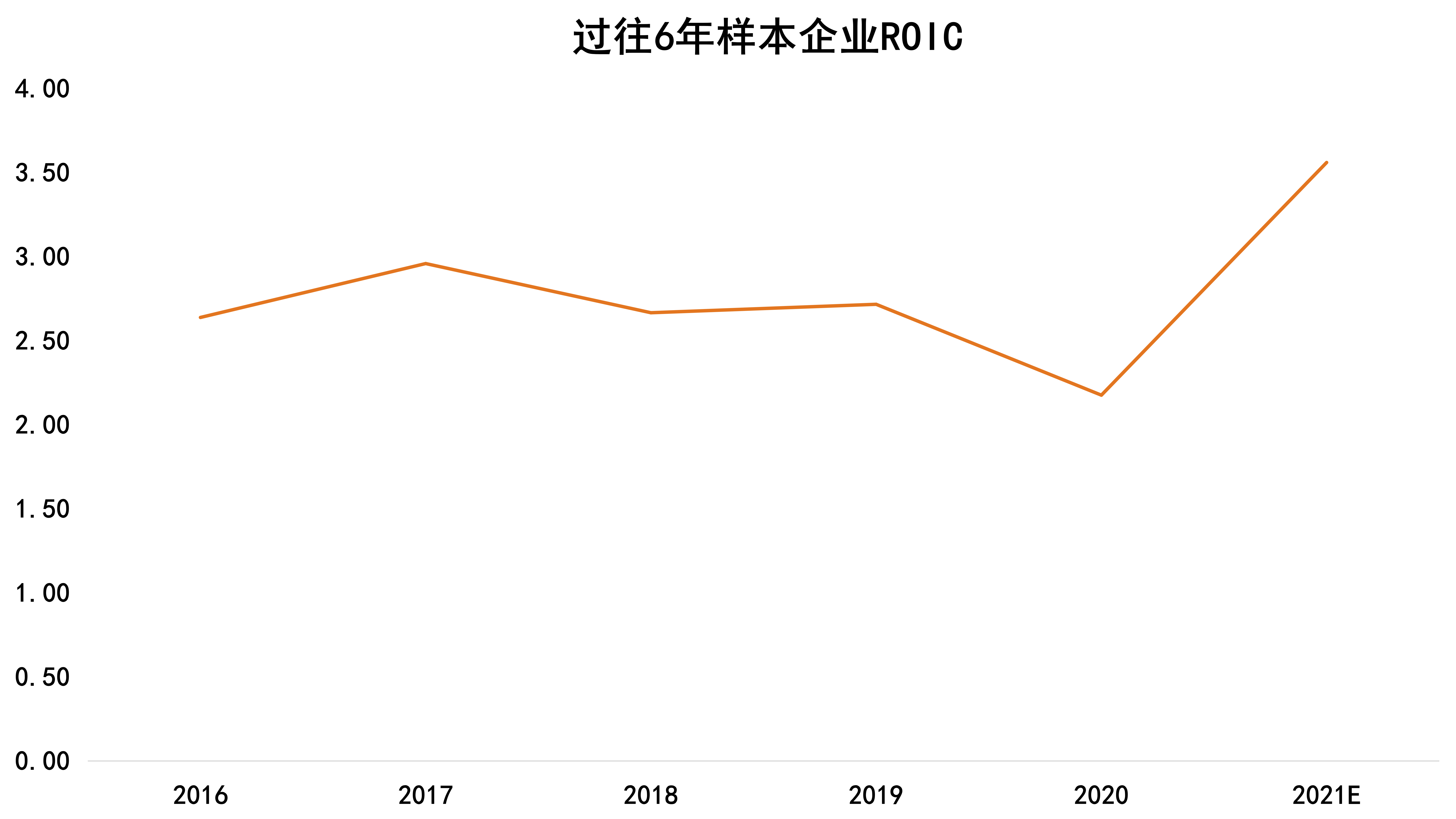

若将企業資金渠道擴大,考慮企業加杠杆進行周轉運營的情況,即上市企業淨利潤與投入資本的比值(ROIC),可以看到過去6年各家房企ROIC指標標準差多處于0.5-1.5之間,ROA整體水平基本保持穩定。

不過從均值上來看,行業整體均值為2.78%,有近半數企業沒有達到行業 ROIC水平。

數據來源:wind,觀點指數預測

同時可以看到,2021年行業整體ROIC有大幅度回彈,或受宏觀調控如"三道紅線"、銀行房貸集中度管理等因素影響,房企大幅度降負債。

數據來源:wind,觀點指數預測

綜合兩項指標來看,這意味着以往行業依托金融紅利、土地紅利,靠土地增值、房價上漲帶來高利潤的高周轉模式已經落幕。

未來應向管理紅利看齊,更高效的利用資金進行項目開發,ROE将繼續走低,ROIC會逐步升至制造業水平。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:劉忠勁

審校:陳朗洲