在ROE執念中,也不能失去了探索的能力。

編者按:2021年,世界、中國、各行各業乃至每一個人,都深切感受到“百年未有之變局”。

“不畏懼寒冬的肆虐,也不害怕炎夏的驕陽”,新的一年到來,我們深信,中國經濟與房地産仍将克服所有困難,從容面對任何局面,取得更加矚目的成績。

有鑒于此,觀點新媒體一如既往策劃和推出年度報道“冬天法則”,回顧並總結標杆房企過去一年的調整與改變,尋找全新一年的機會所在。

同時,我們邀請了多位具有全球視野和豐富經驗的經濟學家進行了深度對話,從他們的角度,解讀中國經濟與房地産的前行之路。

觀點網 2021年,A股指數穩步上升,有些概念受到資本熱捧,有些因為政策監管、融資受限、行業前景不佳等多種因素遇冷,其中更是以房地産為代表。

這是行業的寒冬。

随着“房住不炒”、“三道紅線”、“銀行兩道紅線”等調控政策成為房地産行業的主基調,疊加下半年前端市場風向急劇轉變,房企銷售無法維持曾經的水準。

年末,市場出現了變化,負債狀況良好、經營狀況穩健的企業優先獲得了債務融資空間,如保利、中海、招商、華潤、龍湖、碧桂園、金地等多家企業,而這部分企業的估值,也迎來回暖。

但市場依舊有所偏好,有部分企業漲幅會更高。譬如金地,截至2021年12月31日股價達到13元,較年内低點8.17元/股,漲幅超過60%。

這也許與金地注重ROE有着一定關繫。

按照2020年數據,金地ROE是18.55%,而地産公司前20名ROE平均值是12.12%,前100名ROE平均值是12.75%。

淩克在2021年股東大會上便數次提及ROE,並重點強調:“一家公司能夠獲得好的盈利是最重要的,盈利最後的指標還是要看利潤率,還是要看ROE。”

對于資本市場而言,通過傳統高ROE策略,可以兼顧“績優生”和“後進黑馬”雙重屬性,篩選出潛在高回報的主體。

但要保持ROE是一件非常難的事情,這讓金地不得不動用更多手段。

保住ROE

“好公司的標準,應該是高ROE的公司,並且是沒有采用過多财務手段的高ROE。”

這是淩克希望達到的標準。

沒有采用過多财務手段的高ROE,指的是淩克認為不該通過物業重估來保持高盈利水平,這樣不能實際反映出企業的經營狀況。真正的高ROE,要通過自身經營運營能力體現。

“希望公司在毛利率方面,能夠相比同行表現更好一些。”金地高層如是稱:“另外通過公司整體運營效率的提升,周轉率的提升,把規模做大,最終反映到公司整體淨利潤、ROE指標,讓相關指標可以持續表現比較優秀的增長。”

無疑這是一種比較理想化的想法,在行業大勢之下,利潤率指標即便比同行更好,空間也有限。至于周轉效率,房地産企業已經把高周轉玩得爐火純青,難有質的改變。

換而言之,在地産行業ROE水平整體下滑時,任何一家企業都很難在現行機制内實現逆勢增長。值得一提的是,這也是為何不少房企都在重點布局數字化,因為只有技術上的進步,才能大幅提升經營效率。

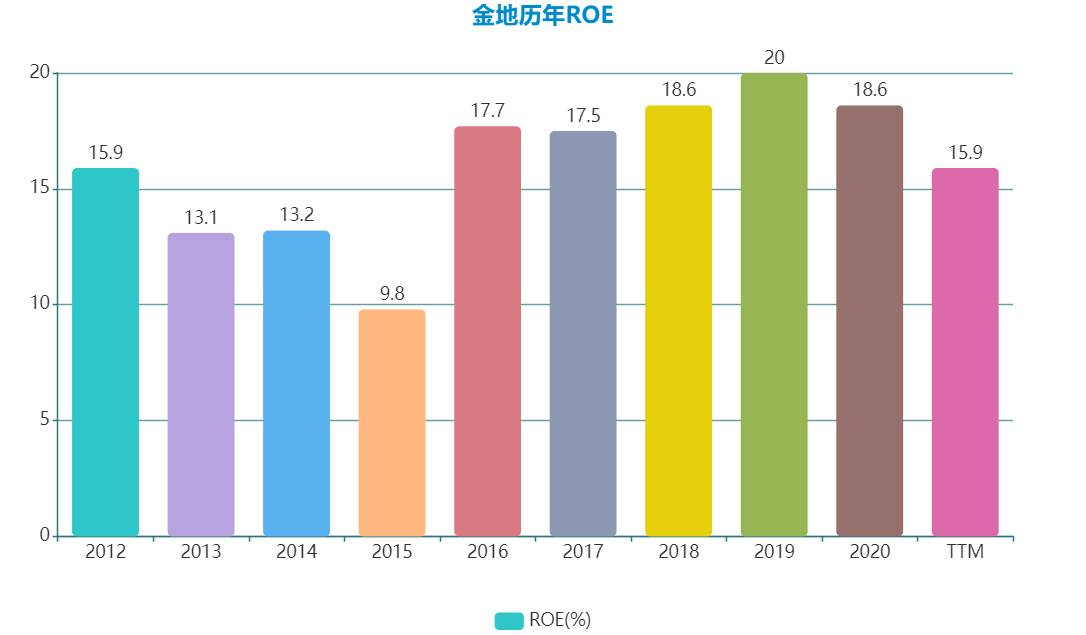

反映到實際總體指標上,在現行能力之下,金地ROE指標亦随着行業下行而走上下坡路。近三年,即2018年-2020年,分别錄得18.6%、20%、18.6%。

另據測算,2021年為15.9%。

數據來源:企業公告,觀點指數整理

影響ROE的是利潤、周轉效率、權益乘數,簡單來說就是賺得多、跑得快、杠杆高,滿足這三個指標,ROE一定高。

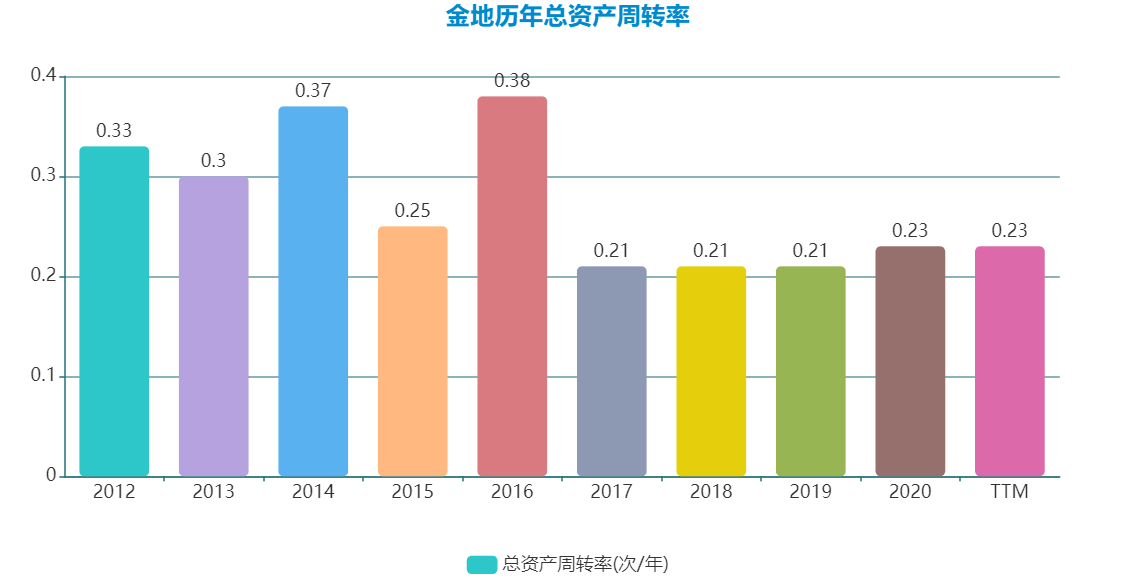

但正如前文所述,在行業沒有技術革新背景下,經營效率不會得到大幅提升。就金地而言便是如此,自2017年之後經營效率已經沒有太大變化,基本保持在總資産周轉率0.21次/年至0.23次/年水平。

數據來源:企業公告,觀點指數整理

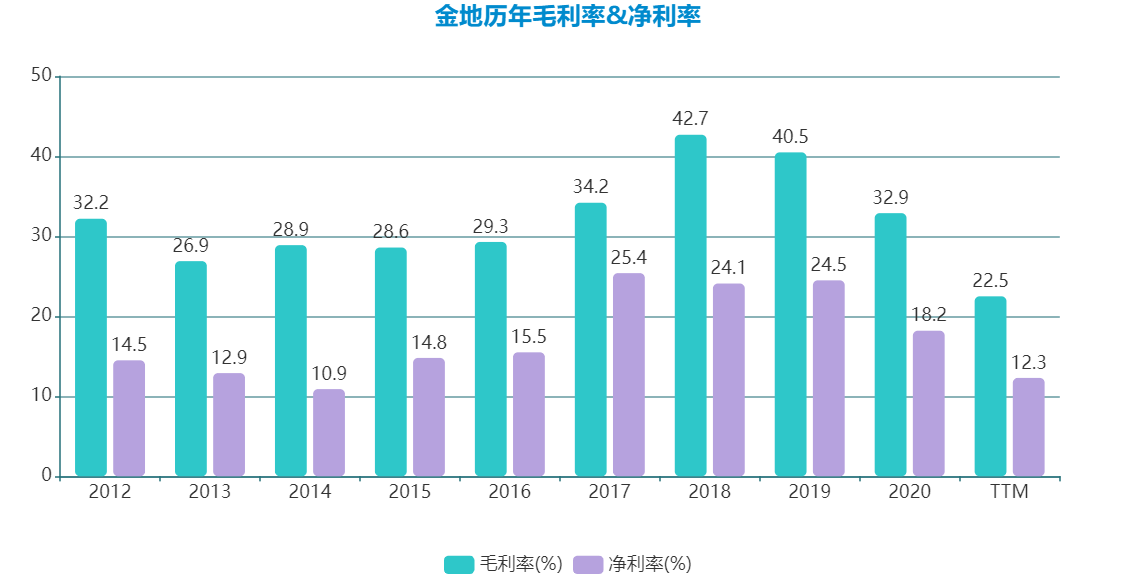

另一方面,随着行業天花闆到來,以及上漲的地價和被限制的房價,房企利潤空間被不斷壓縮,不可避免出現利潤下滑,金地亦是如此。

數據顯示,不管是毛利率還是淨利率,金地近年都出現大幅下滑。

2019年及2020年,金地毛利率及淨利率分别為40.5%及24.5%、32.9%及18.2%,

2021年,按預測數據,金地毛利率僅超過20%約22.5%,淨利率約12.3%。

數據來源:企業公告,觀點指數整理

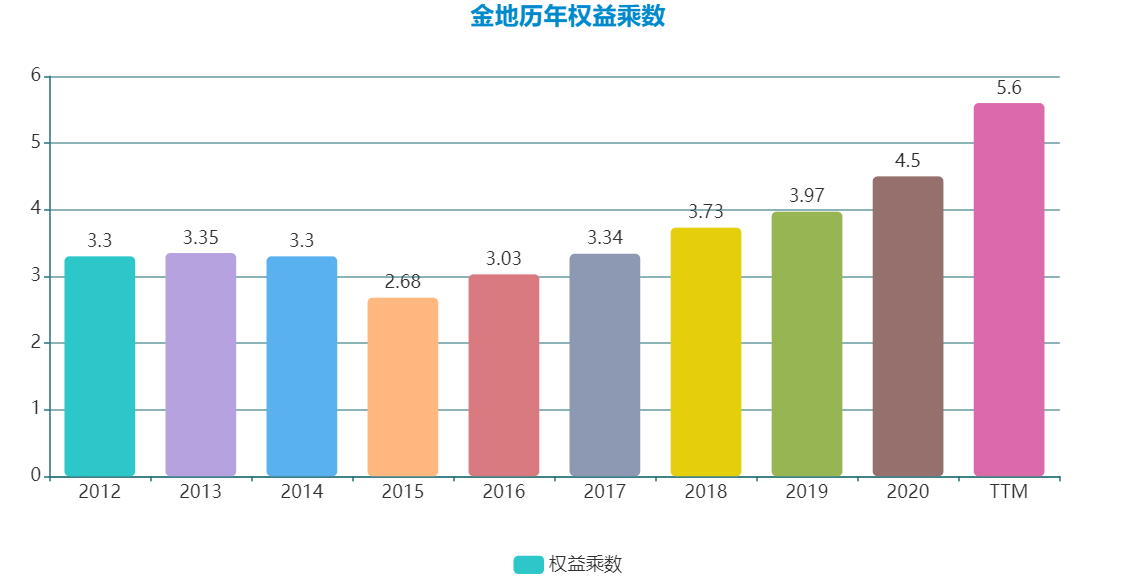

當淨利潤率大幅減少時,對企業ROE水平将産生極大影響。按照金地目前經營狀況,周轉效率變化不大情況下,如果不調整權益乘數,将導致ROE水平從18.6%大幅下跌至12.73%。

但可以看到,實際上金地ROE水平並沒有像淨利潤下滑得這麼快,主要也是因為金地在影響ROE水平的最後一個主要指標權益乘數上進行了放大杠杆的操作,以此來保證ROE水平的穩定。

據觀點新媒體查閱,2021年,預期金地權益乘數為5.6倍,這是歷年來最高水平,並且是增長速度最快的一年。按照2018年至2020年數據顯示,其權益乘數分别為3.73倍、3.97倍以及4.5倍。

一方面,基本每年權益乘數都沒有超過5倍;另一方面,即便權益乘數有所提升,單年度增長值沒有超過1倍。簡而言之,在2021年這個房地産寒冬中,為了保全ROE,金地反而有所提高杠杆力度。

數據來源:企業公告,觀點指數整理

值得一提的是,過去金地曾經一度采用低權益比例以做大銷售規模,該操作使得經營業績上明顯銷售增長但利潤不增長。彼時淩克表示,希望未來權益投資占比提高到50%以上。

但該期望在2020年達成之後,即當年新增土地權益金額占比達58%後,2021年卻主動下調了該指標。

也許,ROE指標已經綁架了金地,讓其為了實現指標的穩定,不得不降低權益比。

改善ROE

在2021年這個時間點,淩克強調,單純看投資的總額和權益占比是不合适的。

“因為一味提高權益占比或者一味合並報表,在這種追求下,如果壓低了金地的毛利率、淨利率或者壓低了ROE,我覺得是不合算的。”淩克稱。

反映到實際的土地投資中,2020年,金地公告披露全年土地投資金額1350億元,權益地價697億元,權益占比51.63%;而在2021年前三季度,獲取土地101宗,總投資額約1135億元,權益投資額約460億元,權益占比40.53%。

如前文所述,大幅提高杠杆,不管是債務杠杆還是經營杠杆,都能實際影響ROE指標中的權益乘數,讓金地股東權益下降,也就獲得了更高的ROE。

簡單來說,用更小的淨資産獲取到了更大的規模回報。

在這種模式下,公司規模增長已是闆上釘釘的事情。因為随着每年不停運作,歸母淨資産絕對淨額不斷累加,一方面是杠杆增加,另一方面是周轉效率要保證甚至有所提高,這樣就會造成一個結果,在ROE穩定情況下,銷售規模必然增長。

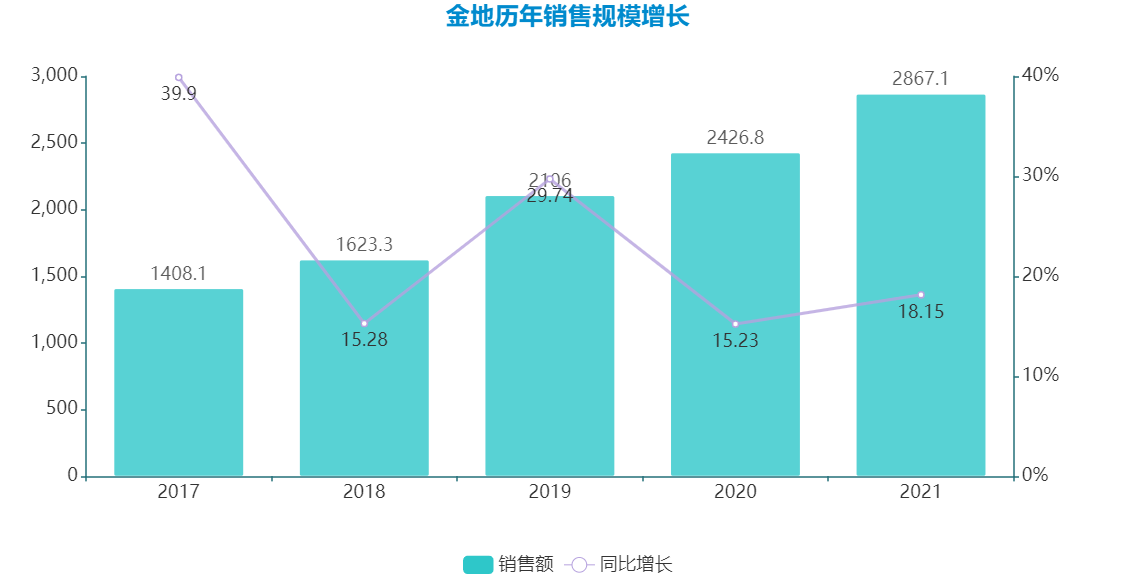

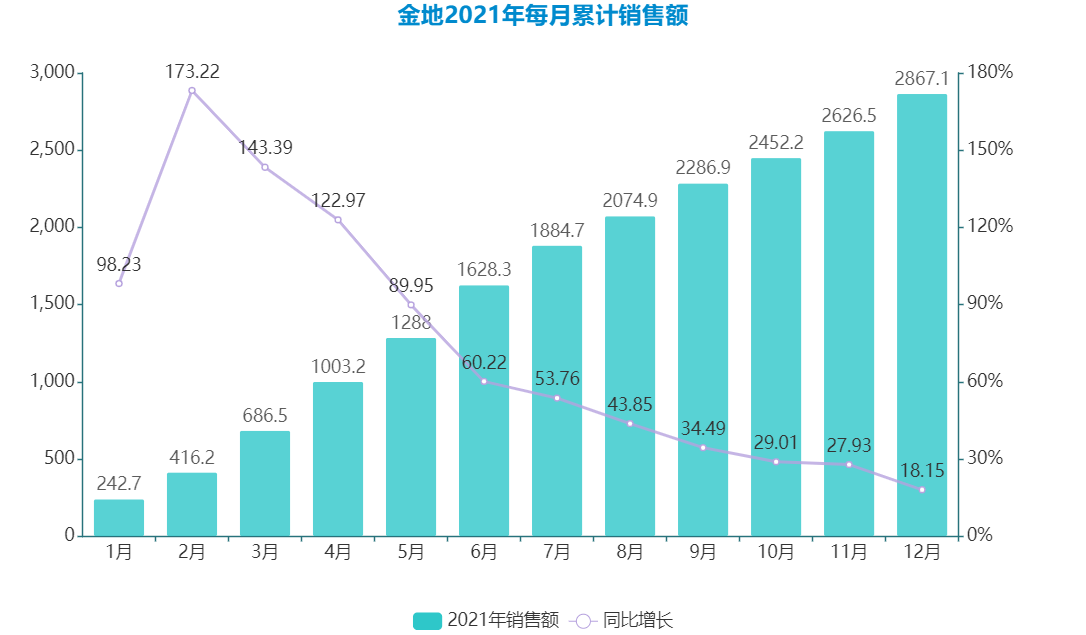

數據也說明,金地2021年全年完成銷售業績2867.1億元,同比增長18.15%。並且,近年來金地銷售業績增速不算低,2017年至2020年分别為39.9%、15.28%、29.74%以及15.23%。

值得一提的是,2021年,金地是少數幾家完成全年銷售目標的房企,銷售增速基本保持穩定。

數據來源:企業公告,觀點指數整理

數據來源:企業公告,觀點指數整理

淩克一直強調,要平衡規模與盈利之間的關繫,並且指出行業有部分企業因為過快的規模增長,在經濟上碰到問題。

如今在外界看來,出現這樣的結果,還是房地産過去高利潤、高周轉、高杠杆模式的翻車。

所以放在金地身上說這個問題,采用更大的經營杠杆,不會增加自身的經營負擔,也能放大杠杆,讓自身保持一個高ROE水平。

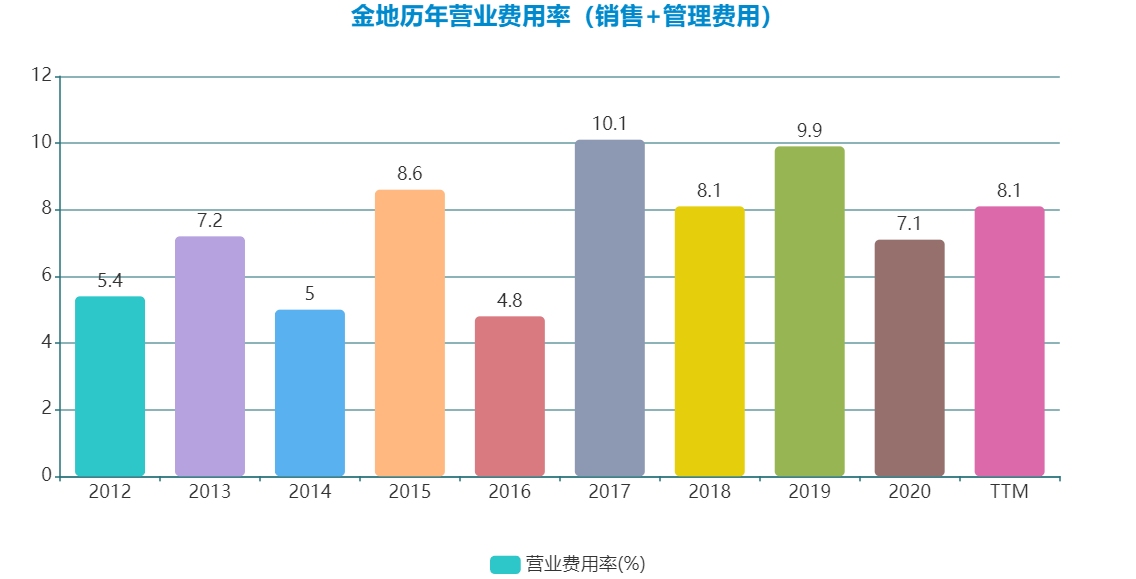

不過,雖然金地保住ROE最快的手段就是提高杠杆,但在其他如營業費用率、融資成本或最基本的地售比,也有所優化。

其中,金地營業費用率(銷售費用+管理費用)近年表現比較穩定,在2018年至2020年分别為8.1%、9.9%、7.1%以及預計2021年為8.1%。

若以已公布的數據看,金地營業費用率連續兩個報告期同比下降,其中2021年中期同比下降32.21%,三季度同比下降16.58%。

數據來源:企業公告,觀點指數整理

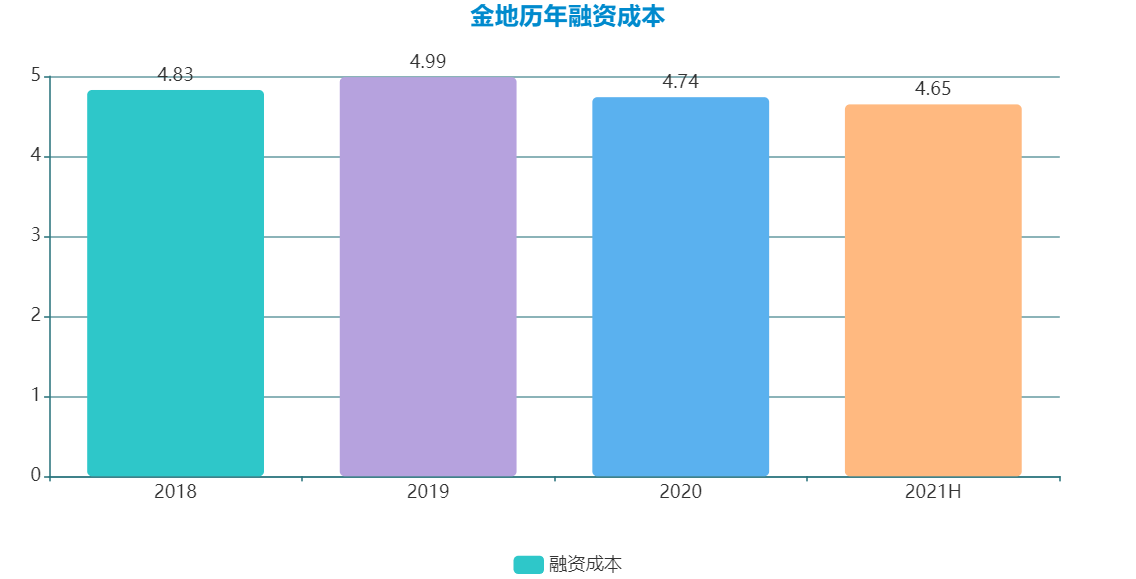

融資成本方面,從2019年的4.99%降至2020年的4.74%,再降至2021年的4.65%。

並且,金地也在進一步優化自身融資利率水平。

年末融資放開後,金地分别完成發行兩筆15億元中期票據,利率4.04%、4.17%。

數據來源:企業公告,觀點指數整理

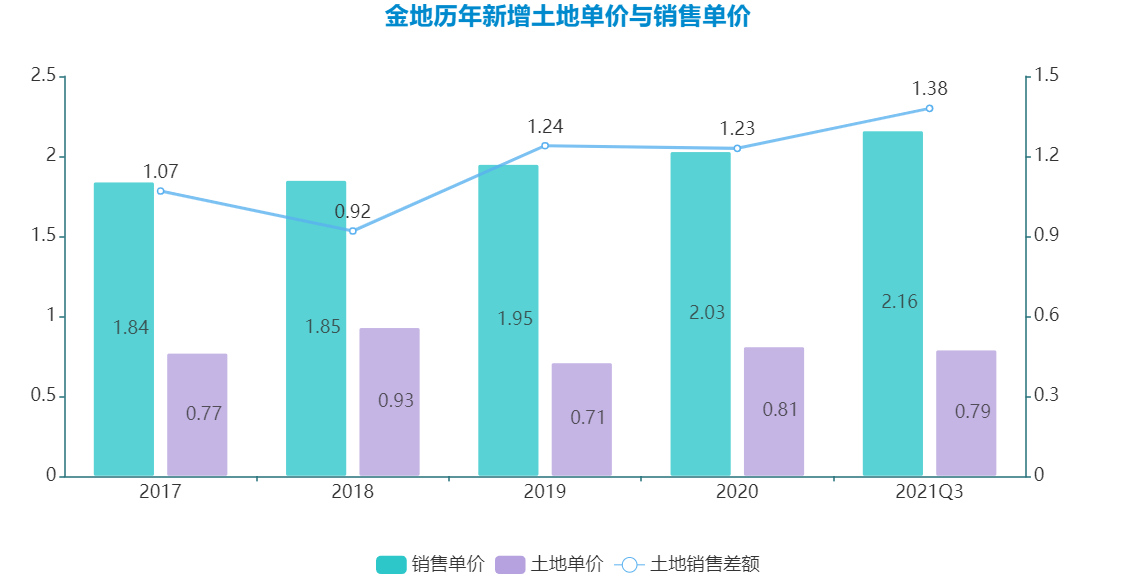

回到最基本投資層面,金地亦有意識地降低地售比(地價在售價中的占比),在2018年至2021年,土地單價與銷售單價差額從0.92萬元/平方米不斷提升,至2021年,已經達到1.38萬元/平方米。

可以注意到,在2017年及2018年,金地土地單價與銷售單價差額並不大,2017年為1.07萬元/平方米,2018年為0.92萬元/平方米。

實際上,金地亦承認,毛利率下降主要與近年地價占房價比重提高有關,而占比最高的時間段便是2017年與2018年。

2019年之後,該數據出現明顯改善。

數據來源:企業公告,觀點指數整理

周轉效率方面,這也是淩克所強調的企業經營核心内容之一。

“公司的ROE主要來自于周轉效率,就是看拿了地之後開工快,開工快了之後開盤開得快,開盤快之後回款快,回款快了之後,結算就快。”這類公司在淩克看來,是絕對的好公司。

但是房地産行業經過多年高周轉模式探索後,如今已經達到瓶頸。

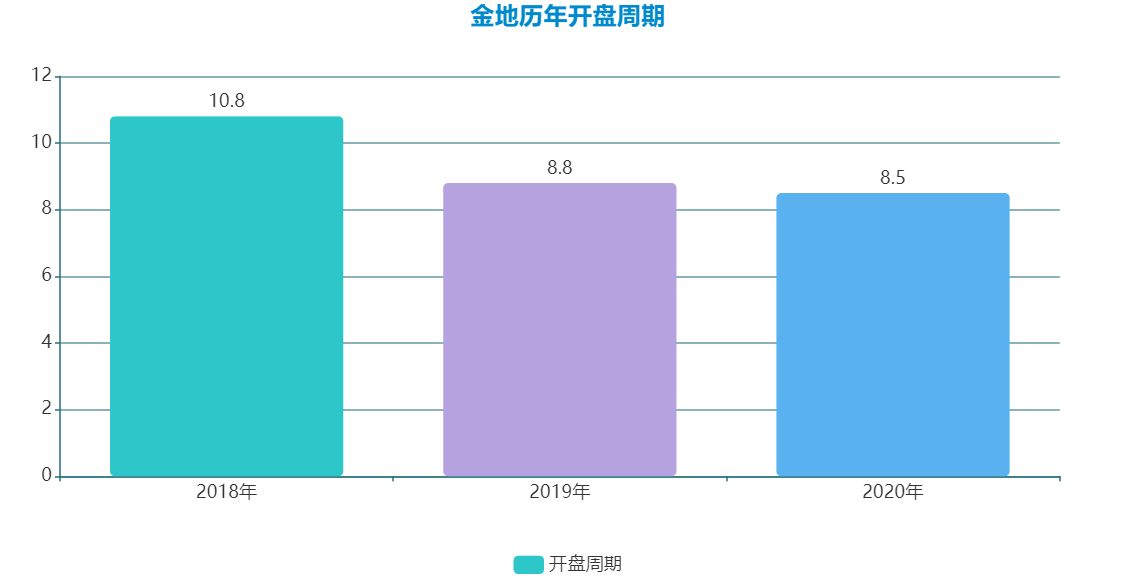

就金地項目平均開盤周期而言,目前年報中披露或在報道中已經出現的數據,2018年為10.8個月,2019年為8.8個月,2020年為8.5個月。

數據來源:企業公告,觀點指數整理

更能提高效率的,在自身資金利用以及對上下遊回款的把控。

如自身資金,如今金地會留更少的現金在手,即避免資金的低效利用,近年現金短債比均保持在1倍出頭。

另一方面是對回款的把控,近年金地應收款項周轉率也明顯提高。

不過實際反映到财務數據上,金地不管是存貨周轉率還是總資産周轉次數,或是完整生意周期等參考指標,都沒有特别大的變化。

這也是目前行業在沒有革命性創新背景下,金地難以改變的事實。

ROE的“綁架”?

業内戲稱金地“被ROE綁架”或許也不是沒有原因的。

在指標追求下,當各家房企尋求第二增長曲線時,金地依舊專注于住宅業務。

寒冬之下的第二增長曲線,套用萬科的話來說,是下個春天活得好的能力。行業普遍看法是,要發展包括商業、産業、物流等持有經營性業務。這部分業務能在未來為企業帶來穩定現金流,並且持有資産也會随着REITs等退出渠道的完善,實現資産價值的釋放。

但是對于金地而言,因為追求高ROE,大規模持有資産帶來的後果就是前文所述金地所用招式的效果都将大打折扣。

換而言之,就是買入商業物業,資産規模增大,杠杆率受到影響。因為資産需要沉澱資金,並且存在不短的培育期,沉澱資金不在少數,影響資金利用效率,進一步影響周轉率。

最後,因為經營業務短期不會提供高額回報,提高ROE的三個指標無一适用。

因此,持有型物業金地必須要依賴另一個上市平台——金地商置。

“金地商置給金地集團的幫助是巨大的。”淩克曾對投資者表示,因為金地商置是在商業方面彌補金地集團的不足:“金地原來是住宅開發公司,淨資産不算太高,如果抽取大量錢辦商場,持有型物業增加,但是每年銷售收入增長20%保證不了,ROE也保證不了。”

淩克也表達了一些對未來的想法:“金地商置可以辦商場,可以和金地一起拿地,也可以一塊拿産業園區,這些都是一些合作方式。”

他表示,如今産業園勾地模式越來越成熟,金地商置的模式同樣可以嫁接到金地集團。這樣兩家今後的發展速度都會倍增,ROE也會快速增加。

話已至此,淩克亦表示對未來持有型物業的想法:“好的辦公樓,金地會不斷持有,好的購物中心,金地商置持有,産業園區則由金地和金地商置同時持有。”

雖然表達了期望,但對于持有型物業态度還是非常保守。實際上,目前金地持有物業中,商業、商辦項目大部分持股比例不超50%,産業園項目持股比例最高僅40%。

數據來源:企業公告,觀點指數整理

從數據可以看出,在商業、商辦業态領域,金地除了北京境地中心、昆明悅天下、先金地廣場權益比例達到70%外,持股比例達到一半的只有武漢金地廣場。

産業園方面,持股比例過半的一個都沒有,目前持有的8個項目中,僅上海虹橋科創園、深圳科陸産業園、成都科陸産業園持股比例達到40%。

細看上述項目,實際經營水平並不能說很好。商業、商辦平均出租率為80%,租金回報水平(以公允值為分母)僅為2%;産業園項目表現稍好,出租率86%,回報率3.3%。

換而言之,如果大比例持股上述項目,可能會帶來更低的杠杆率、更低的資金利用效率,以及可能更低利潤水平。

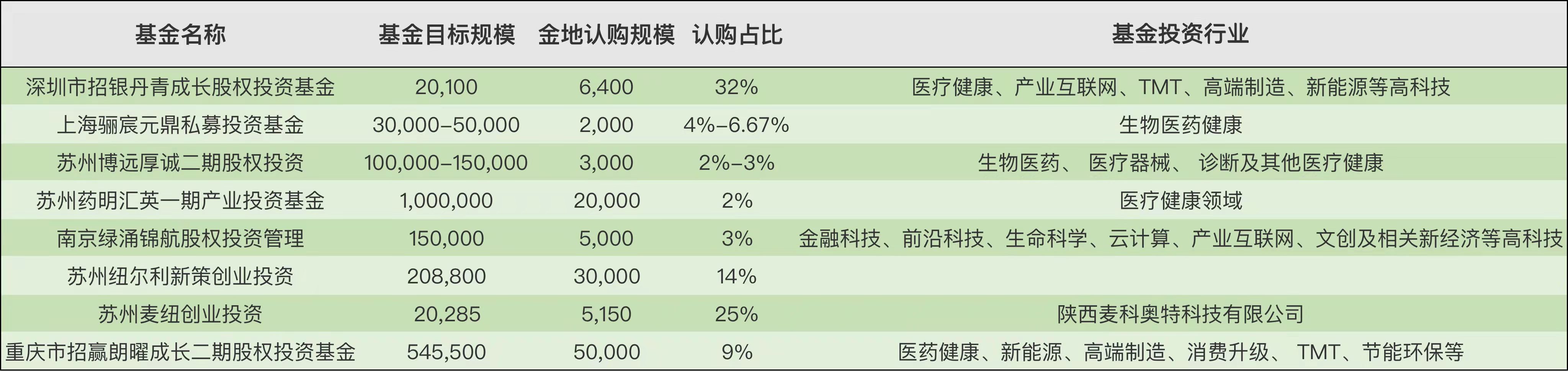

此外,金地2021年認購的投資基金,也可以看出上述操作思路。

資料顯示,金地2021年陸續認購了包括深圳市招銀丹青成長股權投資基金在内的8家投資基金,涉及行業包括醫療健康、生物醫藥、金融科技等。

不過金地在該等投資基金中,認購份額並不多,最多一家僅占比25.36%,其余認購比例多為個位數。

數據來源:企業公告,觀點指數整理

這類型投資事實上可以歸類為低ROE業務,但是未來行業發展方向,必須參與進去。同時,借助高經營杠杆,實現低投入、高回報。

總結而言,金地一直是在不斷穩健發展,但在ROE執念中,也不能失去了探索的能力。

冬天法則 | 誰有棉襖,誰就活下來

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:廖堯

審校:徐耀輝