碳中和概念下,回顧2020年綠債市場規模不如預期。而今年以來在政策等利好下,房企綠債規模持續擴大。

觀點指數 建築業是一個具有較長産業鍊且與其他産業關聯度比較高的綜合型産業,涉及鋼鐵、水泥、玻璃、木材等多個領域。因此,建築過程中使用的建材所産生的的碳排放也被計入建築業中。

根據《中國建築能源研究報告(2020)》,2018年全國建築全過程碳排放總量為49.3億噸二氧化碳,占全國碳排放的51.3%。其中,建材生産階段碳排放27.2億噸,建築運行階段排放21.1億噸CO2,施工階段僅排放1億噸CO2。

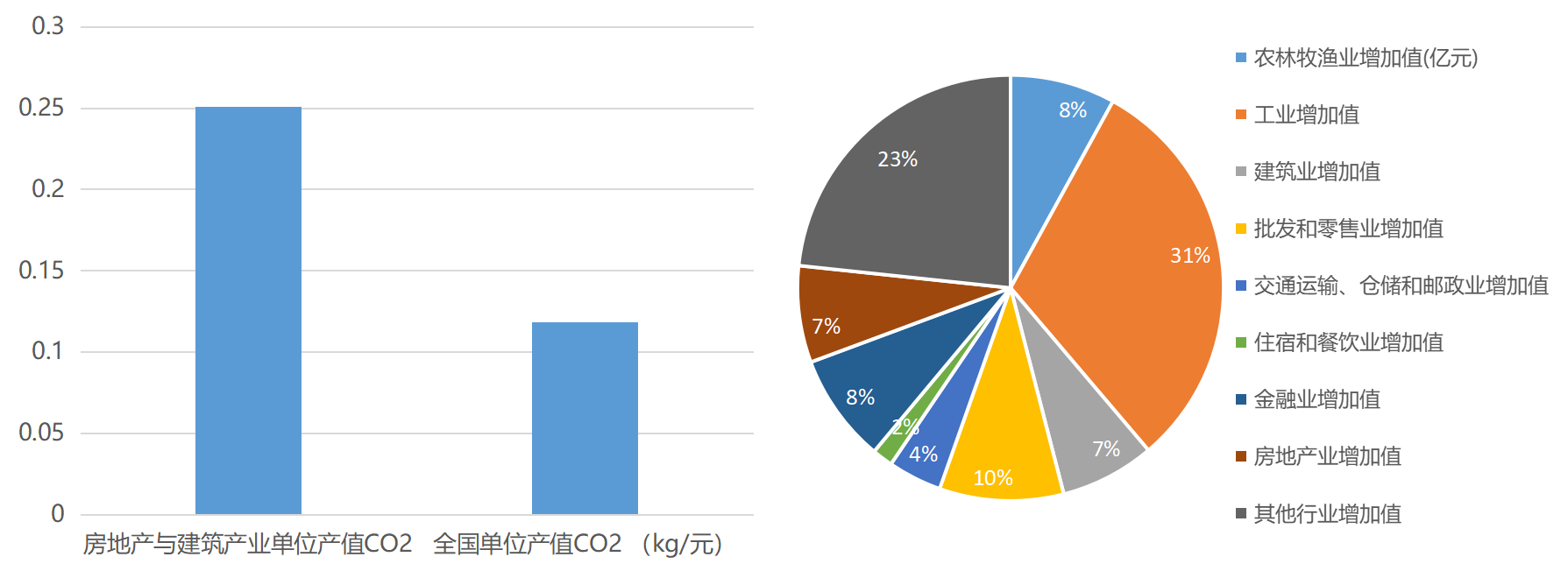

從碳排放強度看,2020年房地産業與建築業為國内生産總值(GDP)貢獻了14.75萬億元,占全國GDP的14.52%。

圖:中國地産及建築業GDP貢獻占比及碳排放強度

數據來源:國家統計局,觀點指數整理

過往綠債發行不如預期,房企發行規模未及2%

在全球促碳減排的大環境下,碳排放巨大的房企來說無疑是有壓力的。不過在碳中和概念下,房企融資或許可以借道綠色債券。

所謂綠色債券,是指将募集資金專門用于資助符合規定條件的綠色項目或為這些項目進行再融資的債券工具。

相比其他信用債,綠債在諸多方面有優勢,如綠色企業債券的募集資金占項目總投資的比例可達80%。同時,發行綠色債券的企業不受發債指標限制,資産負債率低于75%的前提下,核定發債規模時不考察企業其它公司信用類産品的規模。

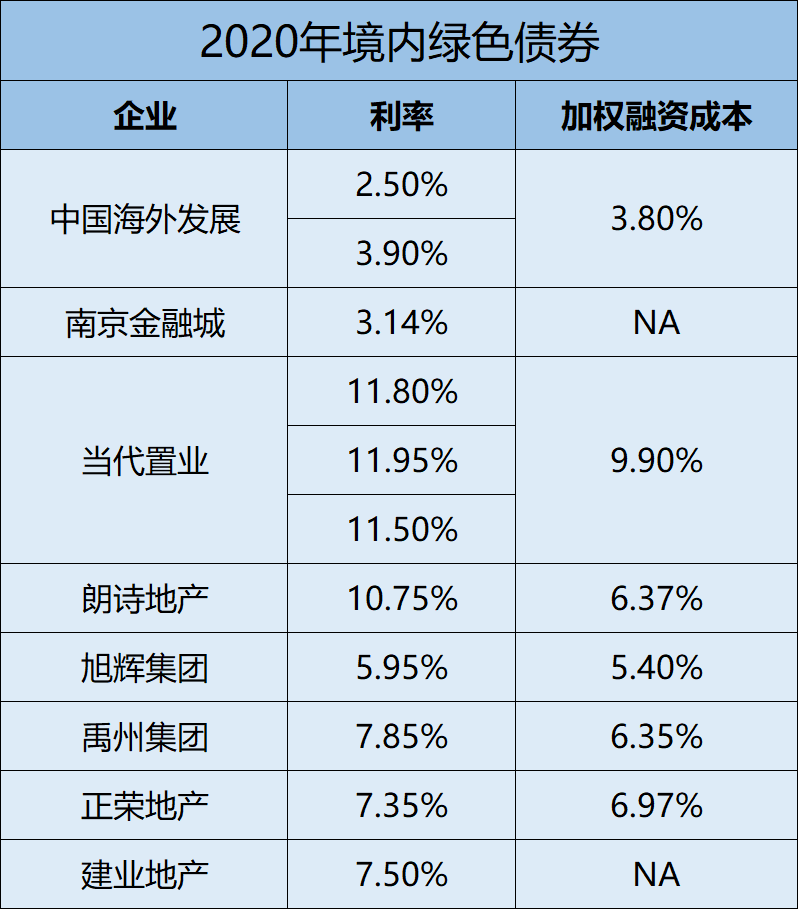

據市場數據統計,2020年中國房企境内外債券融資總額累計約1.18萬億元人民币。其中境内融資規模約7360億元,境外債券規模折合人民币約4403億元。據不完全統計,2020年,僅有中海發展、南京金融城、當代置業、朗詩、旭輝、禹洲和正荣地産等7家企業憑借綠色建築項目發行綠色債券,發行規模不足220億元,占房企發債總額的比例不到2%。

數據來源:企業公開資料 觀點指數整理

核準、建安成本高或是綠債往績不佳主因

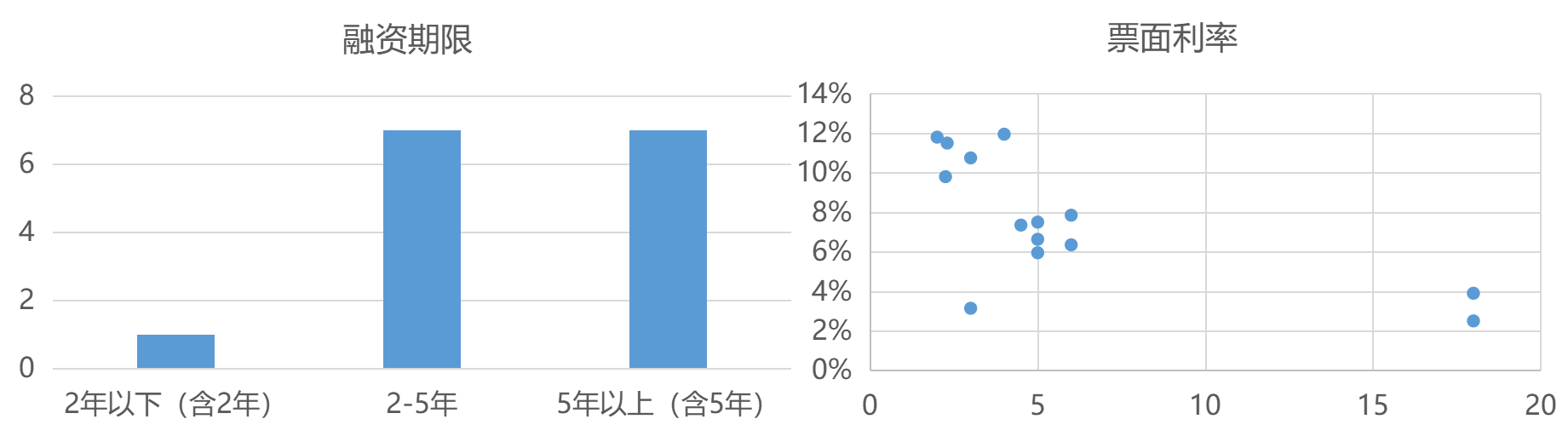

從融資期限來看,綠色債券确實能夠緩解房企短期内的還債壓力。

2020年公告的綠債以中長期為主,合14只債券,占比93.3%,最長的期限為中海地産的綠色專項債券,融資期限18年。

不過從融資成本來看,去年新發綠債並沒有降低房企的融資成本,超半數融資成本超過6%。

數據來源:企業公開資料,觀點指數整理

具體來看,多只房企綠債的融資成本甚至要高于去年的平均融資成本。

其中,當代置業2020年的平均融資利率為9.9%,3筆綠債融資成本均超過年度平均融資成本;朗詩地産發行的綠債融資成本,更是比2020年的平均融資成本高出4.3%。

數據來源:企業公開資料 觀點指數整理

觀點指數認為,融資成本高、核準難度大、建安成本增加等原因導致了2020年綠債規模不如市場預期。

首先,此前《綠色債券支持項目目錄(2015年版)》對綠色建築的界定標準為強制要求綠色建築達到二星及以上。此外,綠色公司債券和綠色資産支持證券等融資工具一般需要提交第三方綠色認證機構出具的綠色認證報告。

一旦開展綠色認證工作,則意味着企業必須按照綠色標準來建設生産,這也意味建安成本的增加。

因此在“三道紅線”、“供地兩集中”等房地産宏觀調控下,節能減排效果好和質量更優的綠色建築在成本高、融資受限的背景下,如果沒有相應的政策支持,企業則沒有動力和意願發展綠色建築,更多地選擇降低建築標準、壓縮建設成本。

綠色美元債更受青睐,募資用途較為靈活

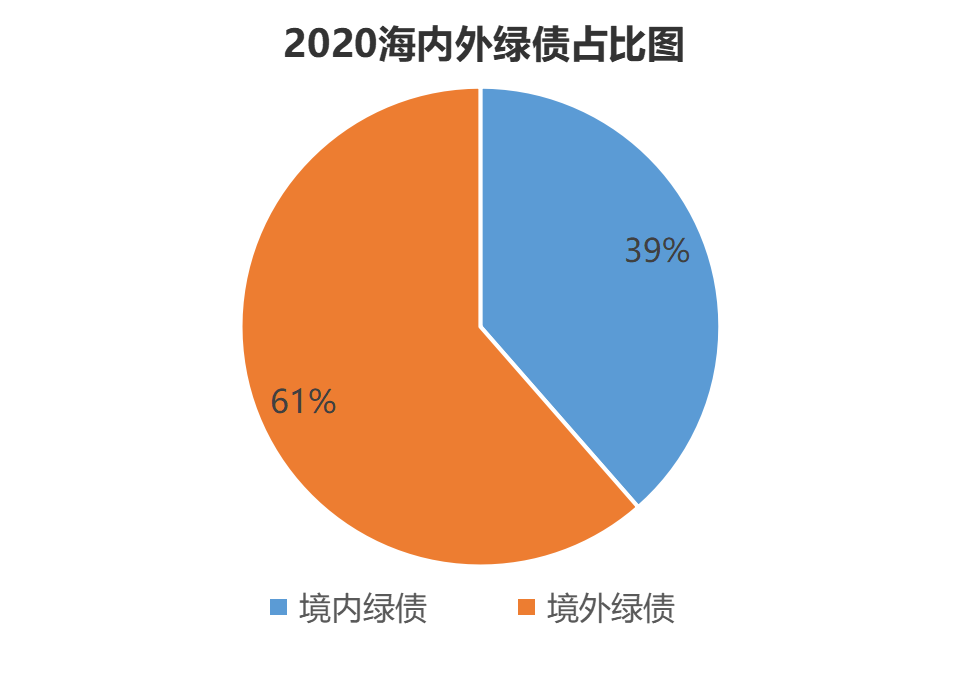

觀點指數觀察到,相較綠色人民币債券,綠色美元債更受到企業的青睐。2020年的數據顯示,房企綠色項目募集資金中,61%來自美元債,境内債券僅占39%。

綠色美元債的募資用途相對靈活,所募集的資金依照國家發改委關于境外債券限額的規定,可以全部用于償還公司未來到期債務。

而境内綠色企業債券僅允許企業使用不超過50%的債券募集資金用于償還銀行貸款和補充營運資金,綠色公司債券和綠色資産支持證券、綠色中票、綠色債務融資工具僅允許募資總額的30%用于補充公司流動資金或償還借款等,其余70%全部要求用于明确的綠色項目。

數據來源:企業公開資料 觀點指數整理

綠色債券未來可期

今年僅1月,先後有新力控股、建業地産、當代置業等6家房企發行了綠色美元債券,融資金額合19.93億美元,已超過去年全年綠色美元債的規模。

5月,發行綠色債券的房企陣營繼續在擴大,其中相較去年,旭輝、禹洲、正荣、當代置業等多家房企今年所新發的綠債不僅期限拉長,融資成本也顯著降低。

數據來源:企業公開資料 觀點指數整理

觀點指數認為今年以來,房企綠債密集發行,效率和成本都有顯著改善的原因在于政策的變化。

首先,國家在十四五規劃中明确指出“雙碳目標”,預期在2030年實現碳達峰,2060年實現碳中和目標。緊接着,4月20日,人民銀行行長易綱明确提出要“促進跨境綠色資金流動”、“便利國際投資者參與中國綠色金融市場”。次日,中國人民銀行、國家發改委、證監會聯合發布了《綠色債券支持項目目錄(2021年版)》,新版對綠色建築定義為達到綠色建築星級標準,而不再是2星級以上的要求。

其次,企業也開始重視節能減排和綠色建築的發展。據觀點指數獲悉,今年的中期業績會上不少房企表示每年會新增一定數量的綠色建築項目。随着房企對綠色建築的認可和在綠色建築上的投入力度加大,未來對綠色美元債的青睐度也會越來越高。

然而由于當前房企面臨的流動性問題,目前發行綠色美元債的目的大多是償還短期内到期的債務,這意味着目前房企發行綠色美元債所募集的資金真正用于綠色項目的並不多。

展望未來,觀點指數認為若可以為企業綠色建築項目的債券申請提供更多的政策支持,比如優先受理或審批,這将鼓勵和引導企業加大綠色建築的開發力度,也将極大推動綠色債券的融資規模和發展,對于房企融資和國内碳排放的減少是雙赢。

原報告 | 敏于數,追本溯源,解讀地産深層次脈絡。笃于行,揭行業整體發展規律。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:劉忠勁

審校:歐陽穎