内地房企債券高發行量持續,房地産信托産品收益率繼續下降。

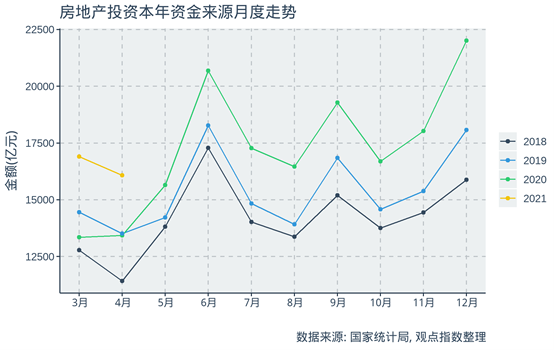

觀點指數 從房地産行業到位資金本年資金來源來看,定金及預收款占比小幅上升,而自籌資金部分占比小幅下降。一定程度上反映了在當前融資趨緊的環境下,各房企加大銷售回款,債券融資也基本用于再融資。

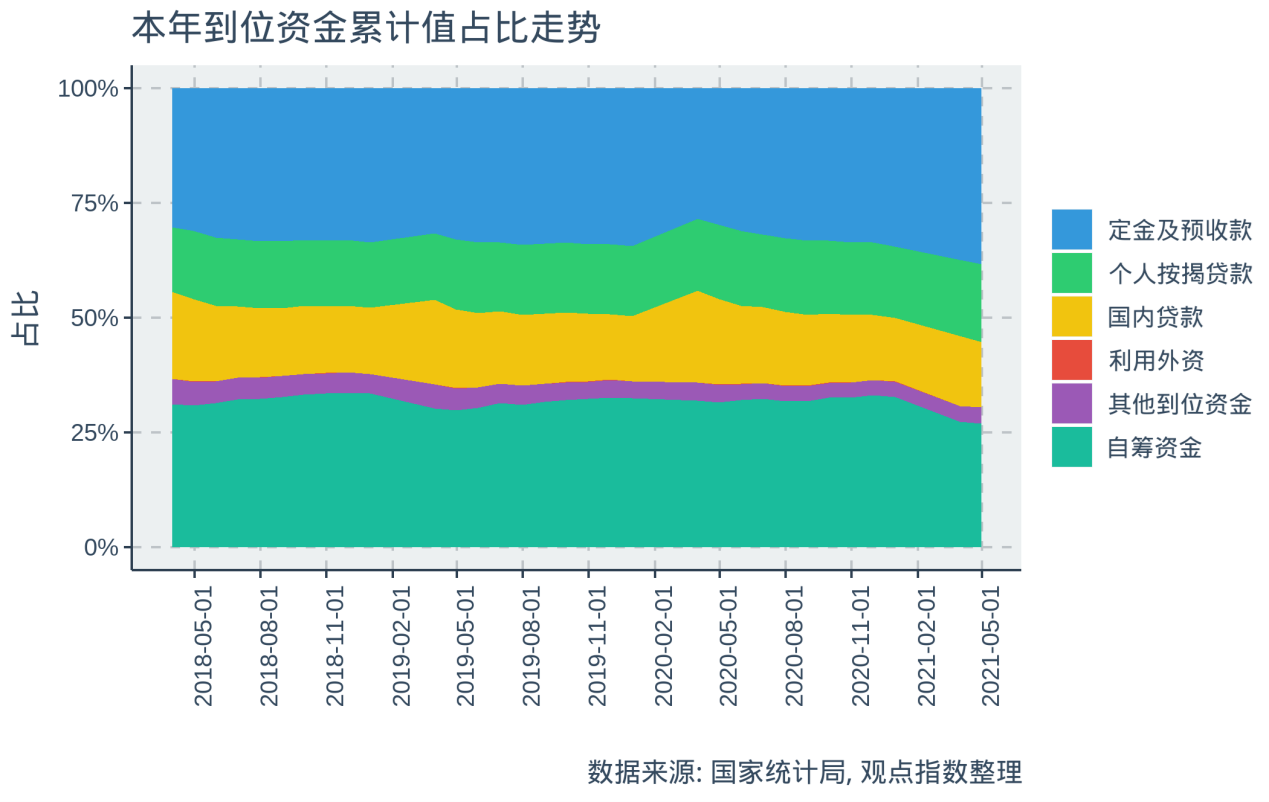

4月内地債券發行量雖然較3月有所下降,但發行量依然較大,達753.7億元,發行量主要由公司債和中期票據支撐。

另一方面,受到境内房企違約事件影響,海外債發行量依然萎靡,僅錄得11只海外債發行。

轉看信托方面,4月投向房地産行業的信托産品規模同樣出現下滑,整體處于較低水平。從投資方式來看,雖然權益投資方式的信托産品占比小幅下降,但整體仍接近50%,同時權益投資的信托産品也是唯一出現了預期收益上漲的子類别。

本年資金來源更多依賴定金及預收款

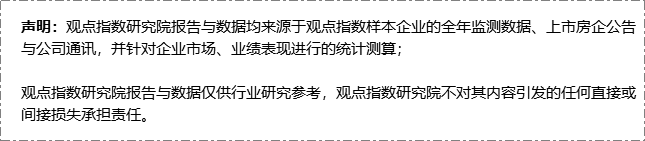

根據統計局發布的數據,4月房地産本年資金來源累計63542.47億元,同比上漲35.2%,4月單月本年資金來源合計16077.74億元,同比小幅上漲19.6%,環比小幅下跌4.9%。反映了去年同期基數較小,也反映4月為本年資金來源的周期性低谷。

從歷年趨勢來看,2020年打斷了本年到位資金的增長趨勢,2019年到2021年的4月本年資金來源的年平均增幅僅9.1%,而2018-2019年的4月本年資金來源的增幅為18.4%。

從各類别占比的走勢看,定金及預付款和自籌資金一直為本年資金來源的最重要組成部分,占比超過50%。

同時,可以發現近期出現自籌資金占比降低的趨勢,更多的資金來自定金與預收款。這也反映在當前融資趨緊背景下,房企更多依賴于銷售回款來提供資金。

内地債券高額發行量持續

根據市場數據,4月房地産行業仍然保持着較大的債券發行量,總發行債券數量達73只,總發行額為753.7億元,環比下降10.7%。

融資成本方面,4月加權平均票面利率為4.45%,基本與上月持平,且為今年最低值。

從各類别來看,公司債是債券發行額的重要推動力:1月、3月和4月均有較大規模的公司債發行,而中期票據在3-4月也放量增長,促成了這兩個月較大的總債券發行額。

募資用途方面,除歸還、置換現有或到期債券外,另有一只債券資金将用于農業物流産業園建設、一只債券資金将用于棚改安置小區建設;一只綠色債券用于南京某項目建設。

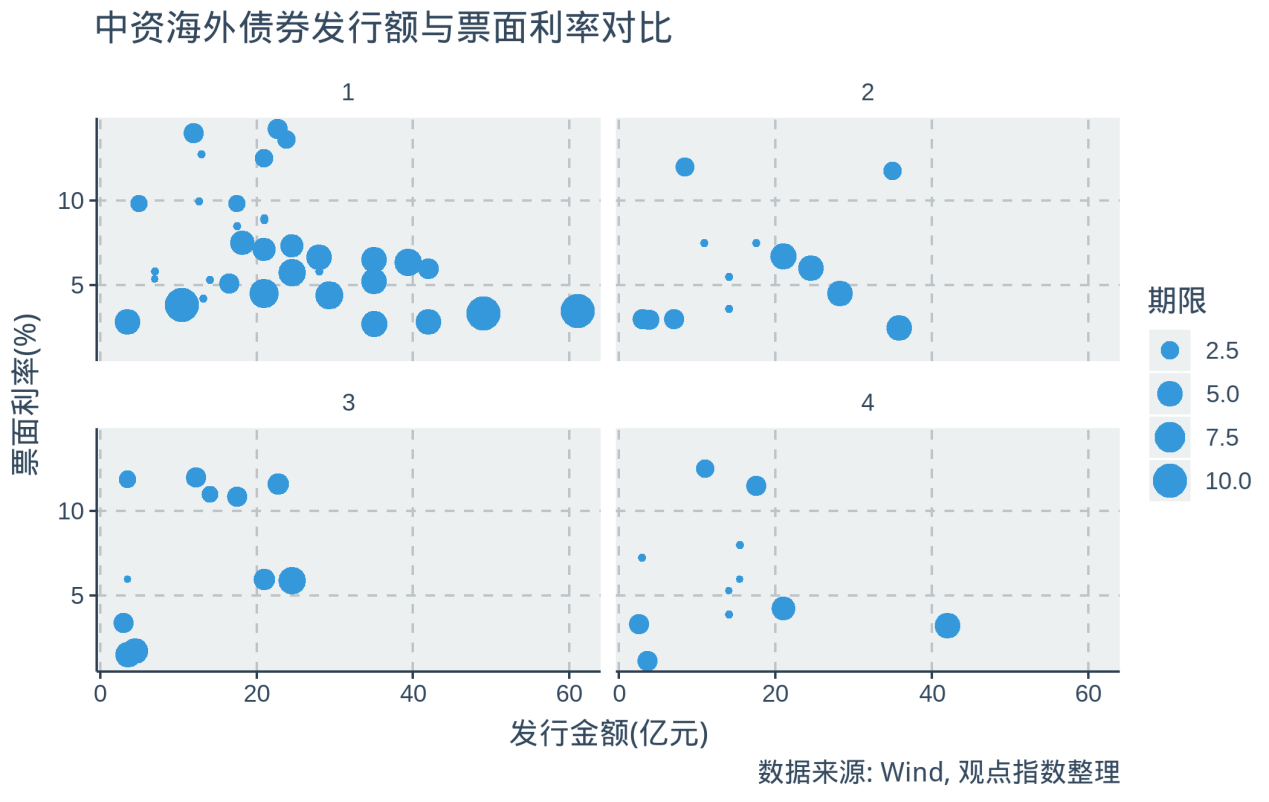

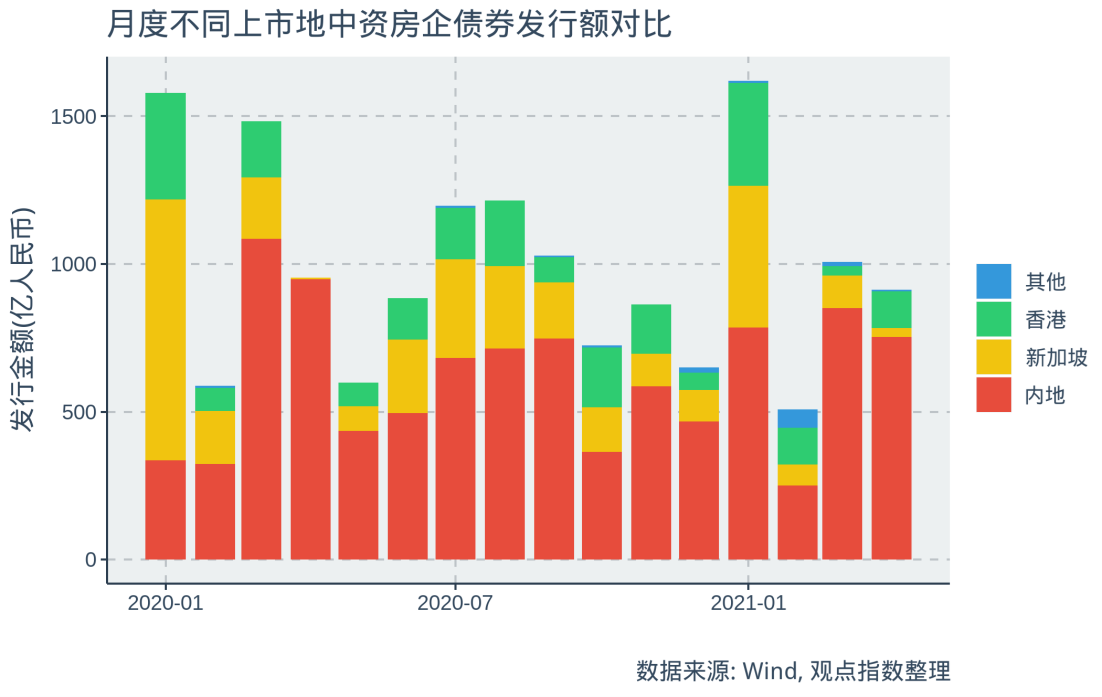

海外債方面,中資房企4月共發行11只債券,較上月減少3只,總募資額約159.3億元人民币,環比上升1.2%。

房企海外融資受阻,進而轉向境内融資的狀況沒有改變。

期限方面,可以看到4月近半數債券期限較短,平均期限2.3年,為今年最低值,發行金額也基本低于20億元。

整體票面利率則較3月有所下降:近半數票面利率低于5%,加權平均為5.9%,同樣為今年新低。

從各發行地來看,新加坡受挫嚴重,發行額明顯縮水,而香港發行額相對較為穩定。

信用評級方面,穆迪出于自身商業原因撤銷了新湖中寶的評級。另一方面,大唐集團控股首次獲得穆迪B2公司家族評級,展望穩定。

穆迪指,大唐集團的評級反映了其地域集中度高、融資渠道窄、執行風險升高及合資業務敞口較大。同時,大唐不斷擴大規模、主要市場上良好的執行能力以及充足的流動性抵消了上述劣勢。

此外,佳兆業集團8.77億股供股于5月6日公布發行結果,共募資25.86億港元,並已于5月10日上市。

信托産品收益率再次連續下降

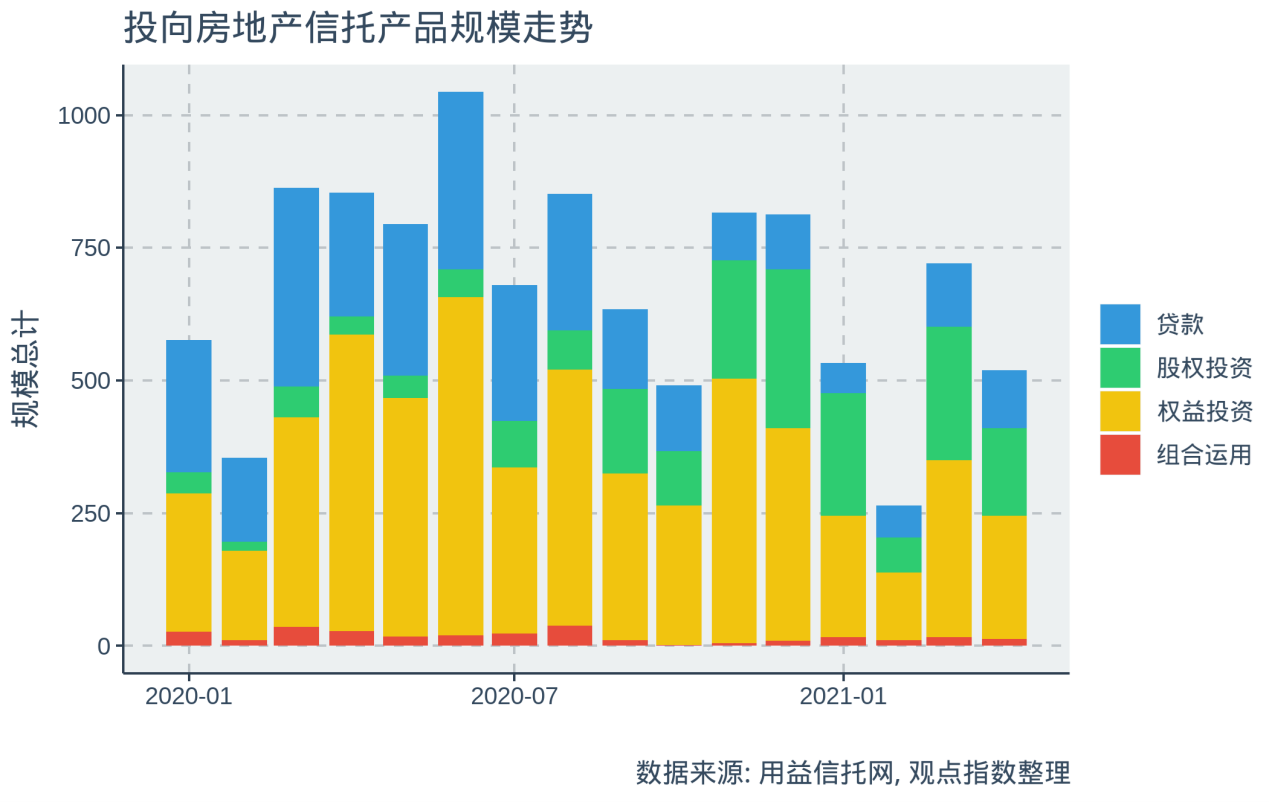

根據市場數據,4月共有454只信托産品投向了房地産領域,總資金規模達到519.6億元,加權平均回報率約7.3%。

從規模來看,本月規模總體下降較為明顯,環比降幅27.9%。

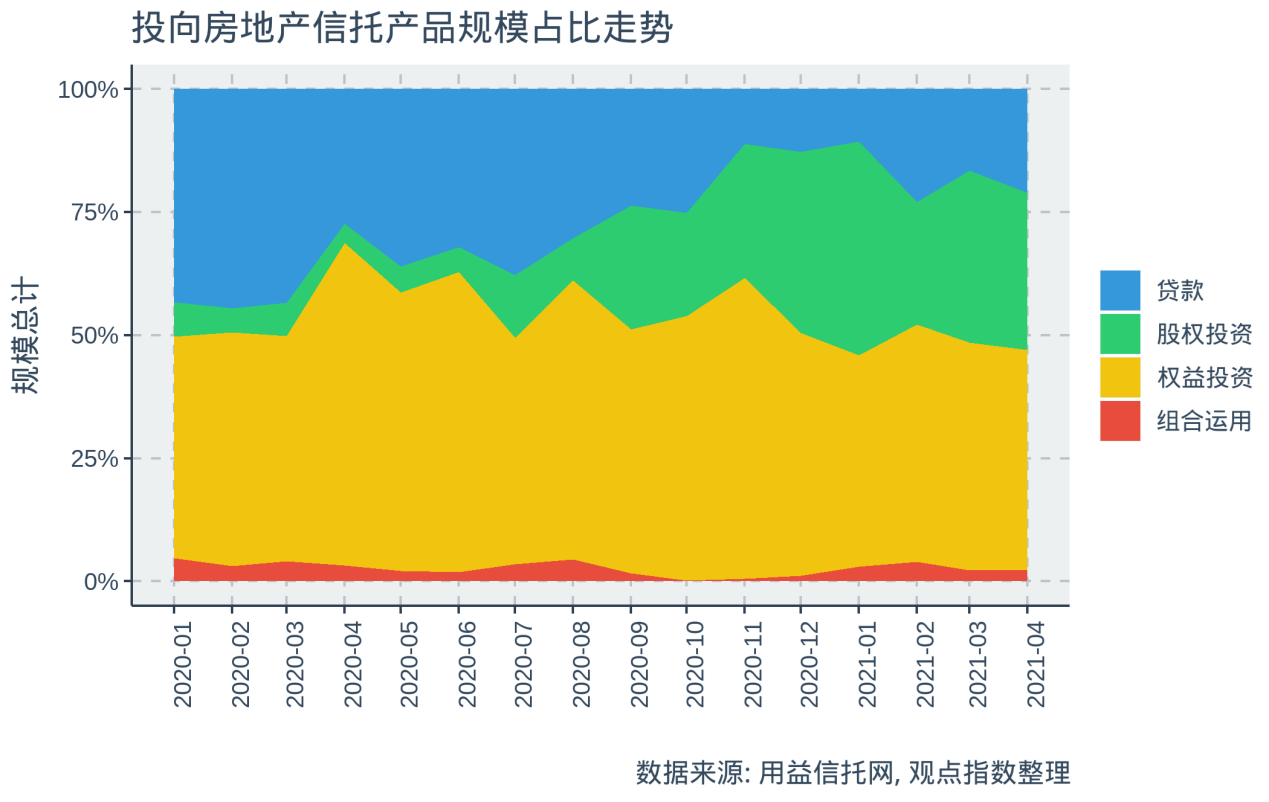

從投資方式來看,自去年4月份開始,采用權益投資方式的信托産品發行額占比緩慢降低,不過仍然保持了約50%。

同時,4月份采用股權投資的信托産品發行額出現下降,采用貸款方式的信托産品發行額則出現小幅反彈。

從過去幾個月走勢來看,各投資類别信托産品的發行額占比,處在相對穩定的波動狀态。

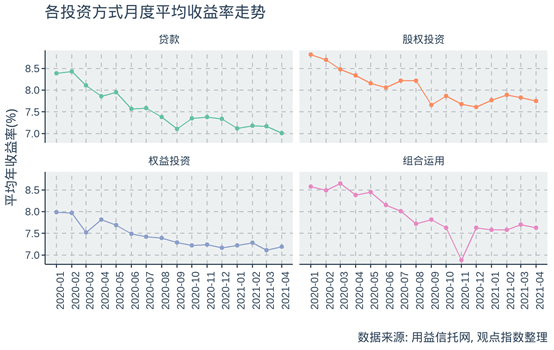

轉看信托産品的收益情況,今年以來信托産品的加權平均收益率持續下降,在4月出現新低,達到7.34%,小幅低于2020年9月的7.34%及12月的7.36%。

按不同投資方式來看,4月僅有權益投資收益率出現了上升,其他三種投資方式的信托産品都出現了收益率的下跌。

另一方面,使用貸款的信托産品收益率最低,僅為7.01%,而股權投資收益率最高,為7.63%。各類别平均收益水平均低于8%。

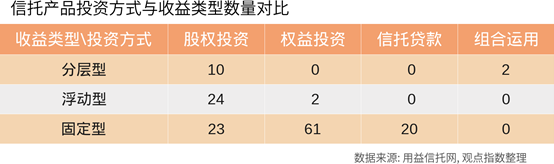

從已公開産品信息的信托産品來看,4月共有142只産品投向房地産領域。

其中,股權投資的産品有57只,規模71.42億元;權益投資的産品有63只,規模98.5億元;信托貸款的産品有20只,規模49.28億元;組合運用的産品有2只,規模11.7億元。

從信托産品的收益類型來看,多數産品采用了固定型,尤其對于投資方式為權益投資和信托貸款的信托産品,極少采用其他收益類型。

股權投資則在收益類型上更加多樣,其中以浮動型為主導,這或意味着股權投資信托産品投資收益具有更多的不确定性。

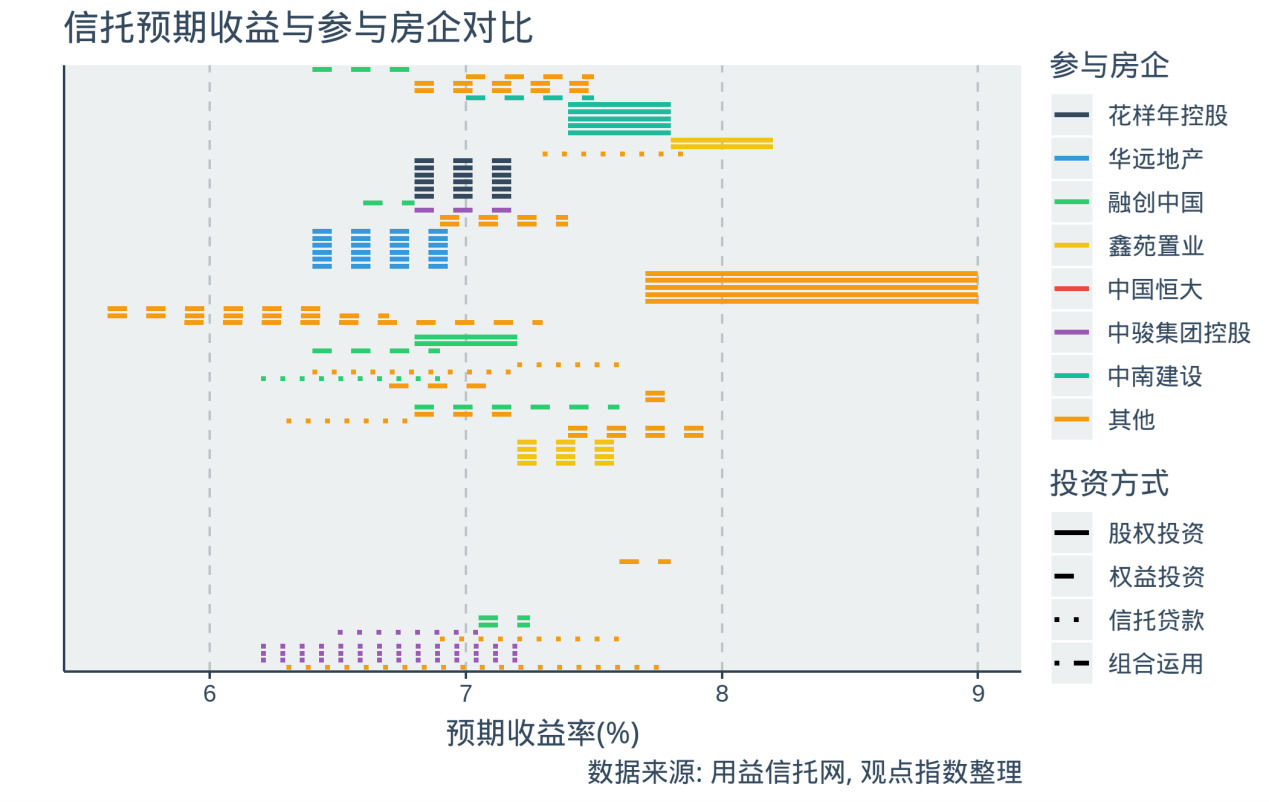

從預期收益的分布來看,多數信托産品的收益圍繞在7%上下,但也出現了少數幾只股權投資類信托産品收益率較高,上限達到9%。

而部分高收益的項目募資為某評級為CCC級的開發商,資金将用于武漢某項目的追加投資。

根據募資方信息追溯到關聯上市房企,部分樣本房企信托渠道融資匯總如下:

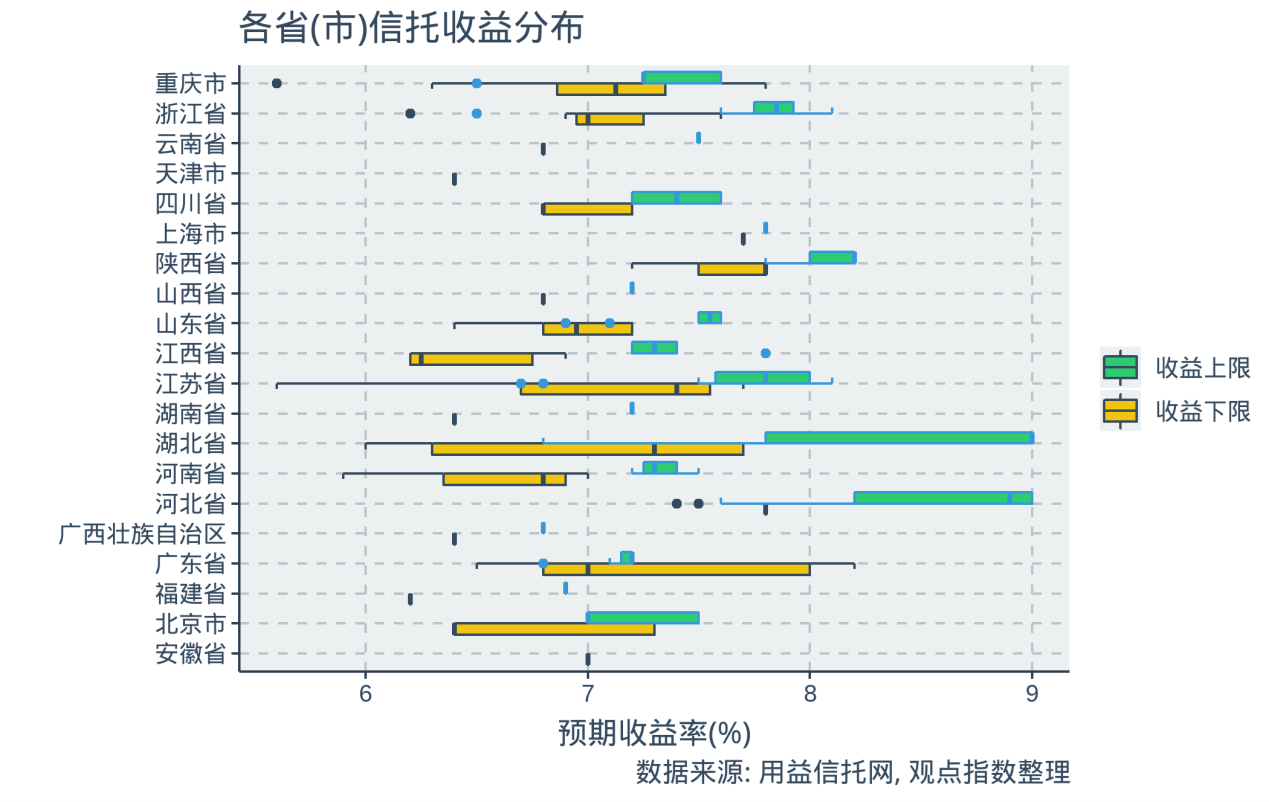

從各地區的收益情況來看,除湖北省、河北省有收益上限值因個别高收益産品觸及9%的高點外,其他地區的收益情況相對集中。

同時,江蘇、河南、重慶均出現了收益下限低于6%的産品。

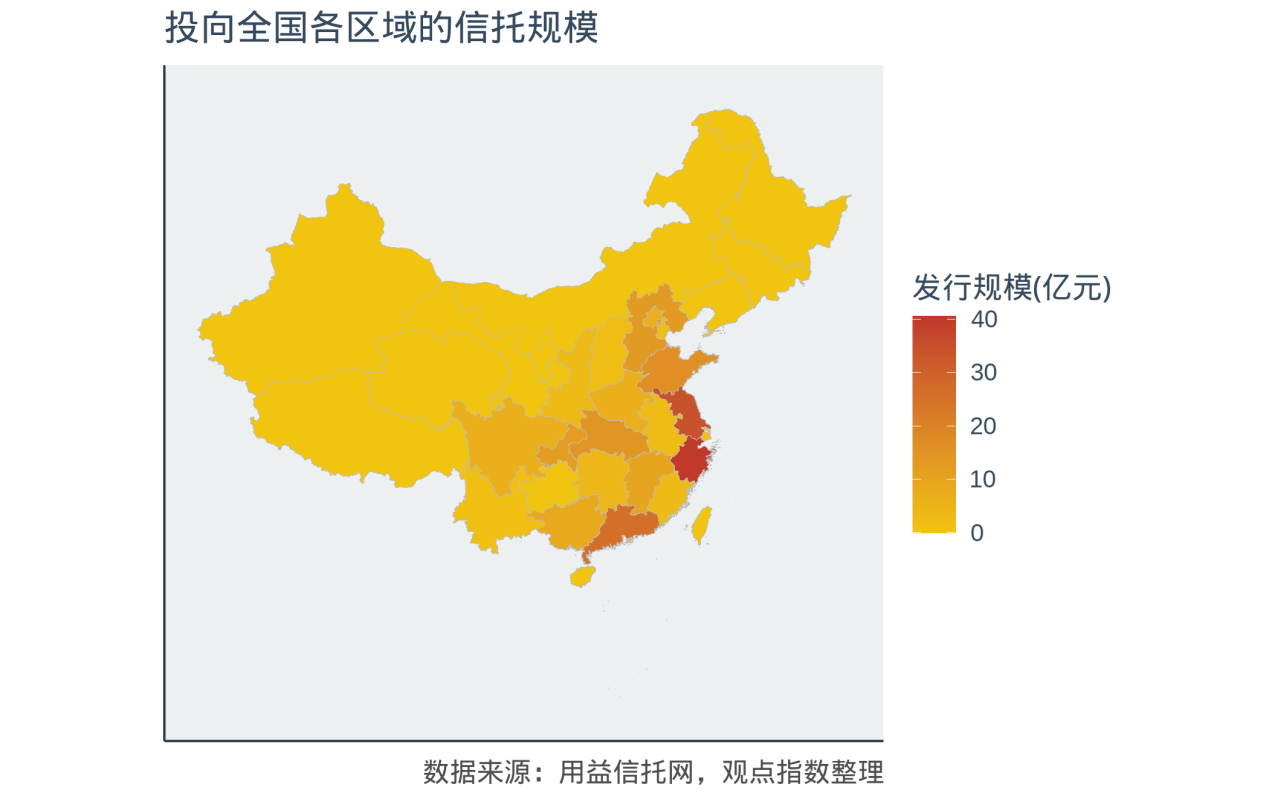

轉看投向各地的信托發行規模,浙江在4月熱度最高,信托産品規模總計達40.6億元,江蘇其次,達34.5億元。廣東持續保持高熱度,公開數據顯示有不低于26億的規模。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:劉陽

審校:歐陽穎