借助資産置出,上市平台的資産得以回正,後續退市風險有望解除。

觀點網 距離中交地産退房,只差臨門一腳了。

最新消息顯示,6月16日晚間,中交地産正式披露重大資産出售草案。該公司拟以1元的對價整體剝離地産開發業務的相關資産及負債,接盤方為控股股東中交房地産集團。

對于這場交易,市場早有預期。

不過,仍有不少投資者在公開市場調侃到:“什麼是爹?1元購買負幾十億的就是爹” “把我的悲傷,都留給爸爸”……

調侃歸調侃,此次退房草案當中,中交地産置出了哪些資産?又剩下什麼?重組前後的資産變動有多大?或許從其近400頁的報告當中,能夠拆解一二。

1元轉讓

早在今年1月初,中交地産便對外宣布要退出房地産,向物管、資管等輕資産業務轉型。

如今,時隔近150天,具體的交易草案終于出爐。

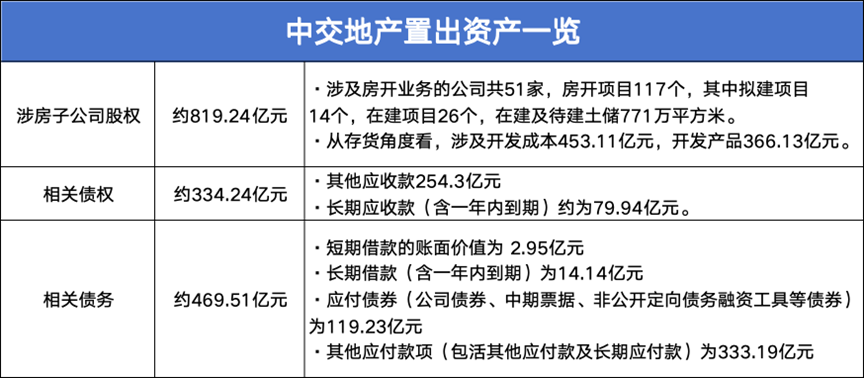

根據公告,中交地産拟轉讓標的資産包括上市公司持有的房地産開發業務相關股權、債權等資産及相關債務,具體包括:

其一,上市公司持有的從事房地産開發業務的公司的全部股權;

其二,上市公司與開展房地産開發業務相關的應收款項,以及上市公司本部與房地産開發業務相關的其他資産;

其三,上市公司本部短期借款、長期借款、應付債券以及其他應付款項等債務。

光從文字叙述或許不夠直觀,但從一連串的數據不難發現,這個曾經放言要做到“央企前三”的企業,其所持資産並不算少。

數據來源:企業公告、觀點指數整理

觀點新媒體查閱發現,截至評估基準日,該公司持有的從事地産開發業務的公司共計51家。

土地是房地産開發企業的基石,雖交易草案並未明确披露標的公司所持有的土地資源,不過,從此前發布的财報可以明确,到2024年年末,該公司涉及的房地産開發項目共計117個,其中,拟建項目共計14個,在建項目共計26個,已完工項目共計77個,持有土地總面積1045萬平方米,在建及待建面積771萬平方米。

此外,截至2024年12月31日,中交地産所持存貨的賬面價值為819.27億元,其中,開發成本的賬面價值為453.11億元,而開發産品共計366.13億元。

開發成本是指尚未建成、以出售為目的的物業;而開發産品是指已建成、待出售的物業。換言之,中交房地産集團在置入上述資産之後,366.13億元的存貨可出售變現,剩余453.11億元存貨還需繼續投資建設。

不過,這些存貨當中,也有不少的坑。

比如,2024年,中交地産計提存貨跌價規模達34.96億元。此外,上述存貨當中,238.06億元存貨由于用于銀行借款抵押而所有權受到限制,賬面價值1.65億元的存貨已完成過戶尚未轉移房屋控制權而所有權受到限制,賬面價值10.61億元(的存貨由于訴訟糾紛而所有權受到限制。

計算下來,計提減值與受限存貨高達285.28億元。

除控股子公司及相關土地資産以外,本次交易拟置出資産還涉及一部分債權。

草案明确,這部分債權主要為其他應收款、長期應收款(含一年内到期),前者共計254.3億元,後者約為79.94億元。

中交地産表示,上述債權主要繫由于項目開發建設日常運營需求,上市公司對該等房地産開發業務公司提供資金支持形成的借款,以及日常業務形成的往來款。

後續,上述應收款項收繳完成亦能對中交房地産集團的現金流進行一定的補充。

當然,除土地資産、應收款項以外,此次交易,控股股東還需承接中交地産的一部分債務。

數據顯示,標的債務中短期借款及長期借款(含一年内到期)主要為信托融資、保理融資。截至2024年12月31日,中交地産短期借款的賬面價值為2.95億元,長期借款(含一年内到期)為14.14億元,其中一年内到期的長期借款金額為8.14億元。

而應付債券為上市公司發行的公司債券、中期票據、非公開定向債務融資工具等債券,賬面價值為119.23億元,其中一年内到期的應付債券金額為64.37億元。

至于其他款項,則包活其他應付款74.37億元及長期應付款(含一年内到期)259.85億元。

綜合上述置出資産,根據評估報告,標的資産淨資産賬面價值為-39.19億元,評估值為-29.76億元,評估增值9.43億元,增值率24.06%。

基于上述評估結果,經交易雙方協商,确定交易價格為1元。

對中交地産而言,此次資産置出之後,不僅能夠快速實現業務的轉型,壓在上市平台肩頭的債務重擔同樣能夠直接減去,可謂是一舉兩得。

從控股股東的角度來看,雖承接了大量的負債的,但上市平台仍存不少“硬通貨”,這類資産在後續同樣有望轉化為資金。

更重要的是,除中交地産以外,中交集團旗下還持有一涉房上市平台--綠城中國,未來其業務是否會進一步整合與調整,仍存未知數。

未競千億夢

中交地産的發展歷程可以追溯到上個世紀90年代,其前身是1997年在深交所上市的重慶實業。

2008年重慶實業完成重大資産重組,成為中房集團旗下子公司,而後並入中交集團。2015年,中交集團整合旗下地産業務,中交地産由此成為了集團唯一A股上市平台。

不過,中交地産的快速擴張期,則是2019年。彼時,李永前回歸中交地産,並喊出“2019年沖刺350億,2020年沖刺500億,2023年遠在千億之上,做到央企前三”的目標。

将千億門檻提上日程後,中交地産就不斷在土地儲備方面發力。

據觀點指數不完全統計,2016年、2017年、2018年三年,中交地産新增土地儲備分别為62.06萬平方米、172.26萬平方米與258.67萬平方米。

2019年全年,該公司新增土地儲備492萬平方米,同比增加90.2%,約為2017年的三倍,同年,該公司的總土地價款達到343億元。

2020年,該公司同樣保持了高速拿地的勢頭,全年共計拿地635.59萬平方米,土地購置總價款為535.8億元,權益價款為252.54億元。

雖在随後幾年,這家企業不再公布拿地支出,但從其土儲狀況來看,同樣能看出其延續了過往的激進表現。

但積極的擴張之下,中交地産的銷售及去化並未跟上。2020年,這家企業實現全口徑簽約銷售金額為533億元,權益銷售額371億元。

2021年,中交地産迎來了最高光時刻,同年實現全口徑銷售560億元,權益銷售額398億元,不過,這一目標與其定下的千億數額仍舊相去甚遠。

2021年下半年開始,中國房地産行業進入新一輪的調整周期,在融資收緊、市場下行等壓力下,手握大量土儲的中交卻未能再進一步,反而,其銷售規模開始走向下坡路。

數據顯示,2022年、2023年以及2024年,中交地産分别實現全口徑銷售金額464億元、373.61億元以及156.4億元。

如今,千億夢未競,中交地産卻走向了退房之路。

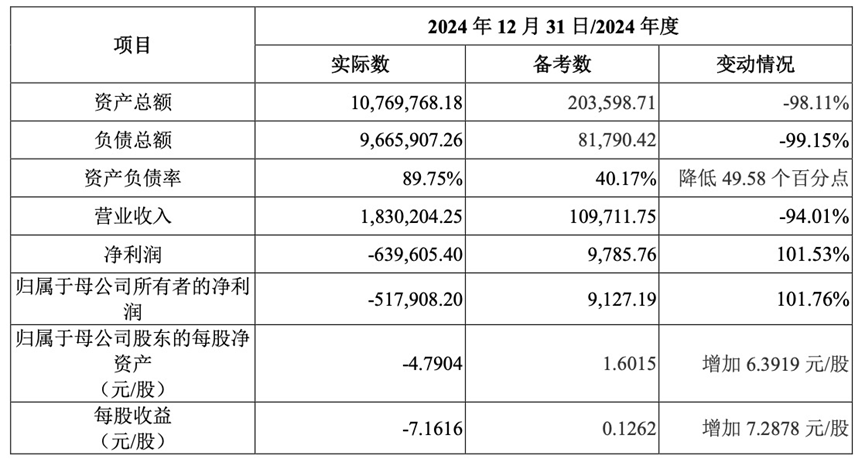

根據交易草案,此次資産置出之後,中交地産的整體資産總額将減少98.11%至20.36億元,負債總額同樣能夠置出99.15%,整體資産負債率下降49.58個百分點,公司每股收益從原來的-7.1616元/股,調整為0.1262元/股。

借助資産置出,上市平台的資産得以回正,後續退市風險有望解除。

數據來源:企業公告

此外,公告提到,退房之後,未來中交地産将聚焦于物業服務和資産管理與運營(包括商業管理及自持物業租賃)等輕資産業務,實現向輕資産運營模式的戰略轉型。

根據此前披露的财報,在物業管理業務方面,2024年全年,中交地産新拓展物業面積1293萬平方米,在管面積6265萬平方米。

業務規模的增長,在一定程度帶動了業績的提升。期内,該公司實現物管收入共計7.28億元,同比增長56.82%。

而租賃業務方面,截至去年年末,中交地産旗下僅有四項物業可供租賃,涉及工業廠房及宿舍、商業、寫字樓、購物中心等業态,對應項目分别為深圳百門前工業區、中房·那里、華通大廈B座、中交美廬天地購物中心。

于2024年,上述4個項目平均出租率為90.32%、60.2%、97.42%、98%,而2023年為84.26%、60.8%、100%、63%。

2024年,該公司實現房産租賃收入1.72億元,同比增長64.48%,這一業務的毛利率為58.97%。

整體來看,置出房地産開發業務之後,中交地産所持的物管、資管業務整體規模並不算大,後續仍需加大擴張的力度。

不過,草案提到,本次交易過後,上市平台中交地産仍擁有9.97億元的貨币資金,這些資金能在後續經營當中繼續出一份力。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:龔麗欣

審校:武瑾瑩