金科股份着手慈溪愛琴海CMBS的發行事宜,意味着其有意通過CMBS陸續将旗下商業地産進行變現。

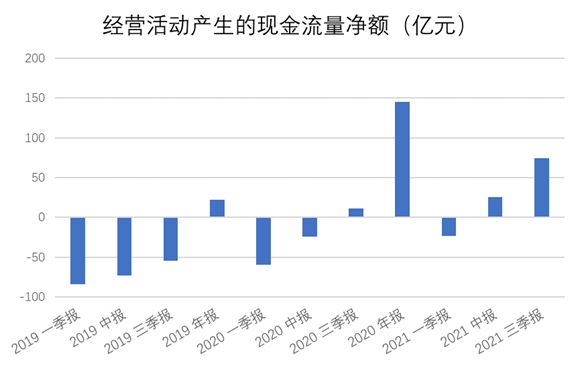

觀點指數 受市場景氣下行影響,2021年中期以及前三季度,金科股份銷售商品、提供勞務收到的現金分别同比下降7.7%和15.8%;2021年前三季度土地購置合同金額為387億(2020年同期為740億),拿地力度較去年有所下降。

這也使得購買商品、接受勞務支付的現金有所下降,導致前三季度經營活動産生的現金流淨額較去年同期增長了569.77%。

數據來源:企業公告,觀點指數整理

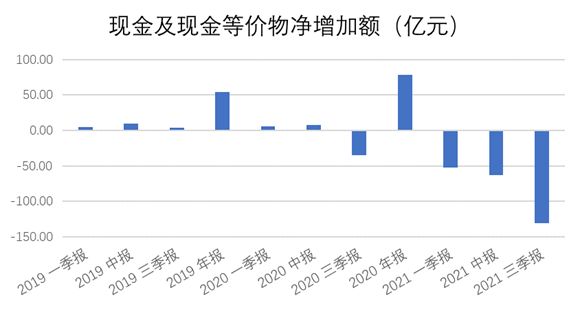

另外,2021年前三季度金科股份的投資和籌資活動産生的現金流量均為負數,意味着其借少還多。

傳統渠道的融資活動減弱,增長乏力,而經營活動産生的現金流無法抵消該影響,致使金科股份前三季度的現金及現金等價物淨增加值均為負數,同時也表明今年前三季度金科股份的現金流比較緊張。

數據來源:企業公告,觀點指數整理

究其緣由,2020年的三道紅線、銀行貸款集中度管理等政策給房企融資上了緊箍咒,全行業融資難,加上市場景氣下降,許多房企的銷售回款均有所下降,導致短期流動性困難,金科股份也不例外。

不過,在傳統融資渠道受阻情況下,金科股份也有不少其他的融資途徑。

商業地産抵押貸款變現

2020年3月,金科股份花費22.02億元收購了3個愛琴海購物中心,位于重慶(35%的權益)、昆明和慈溪,代價分别為7.23億、9.41億和5.41億元。

這是金科股份于商旅康養新賽道上布局的一環,但受疫情影響,租金收入有所減少。按照昆明愛琴海2020年租金收入數據,收回9.41億並購成本大約需要20年。

在融資環境變化的情況下,如何迅速收回並購成本,成了金科股份的一個關鍵問題。

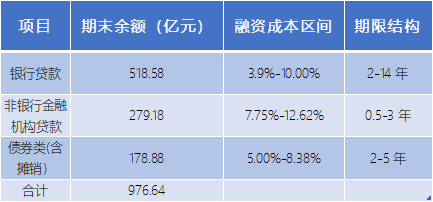

數據來源:企業公告,觀點指數整理

2021年4月30日,金科成功發行以昆明愛琴海購物中心為基礎資産的CMBS,總發行規模16.85億。其中優先級16億,票面利率6%,期限為18年。

若去除當初收購昆明愛琴海的9.41億,金科淨籌資額為7.44億。按照2021年上半年的租金收入數據,足以覆蓋一年9600萬的利息。如此,金科股份不到1年就收回了當初收購昆明愛琴海所流出的現金流,同時還獲得了一筆超長期限且利率優惠的貸款。

從金科股份2020年财報中披露的融資成本可知,若從銀行取得一筆14年期的貸款,利率大概達到10%。因此,該CMBS的發行降低了金科股份的融資成本。

數據來源:企業公告,觀點指數整理

緊接其後,今年11月23日,據深交所信息平台顯示,西部證券-金科慈溪愛琴海購物公園資産支持專項計劃項目狀态更新為"已受理",債券類别為ABS,拟發行金額7.9億元,發行人為金科股份。

若按照6%的利率以及慈溪愛琴海2021年上半年的租金收入數據來計算,慈溪愛琴海一年的租金收入足以覆蓋利息支出。

金科股份着手慈溪愛琴海CMBS的發行事宜,意味着其有意通過CMBS陸續将旗下商業地産進行變現。

特别是昆明和慈溪愛琴海的融資模式,對金科股份來說是一本萬利的生意。只需要墊付前期費用,在收到發行款後即可收回前期墊付款,另外在不考慮每期兌付本金的情況下,後續租金收入足以滿足利息償付要求。

若金科股份收購足夠規模的商業物業,後續也能按照這種模式融到一定體量的資金。

存量與增量商業的考量

如果将金科股份現有的存量商業物業按照上述模式進行變現,将能融到多少資金?一般來說,CMBS的發行金額與商業物業的估值比例在0.6-0.8之間。

而昆明愛琴海項目的這一比例為0.64,慈溪愛琴海項目為0.52,天津愛琴海項目(發行人為紅星美凱龍)為0.58,三個比例平均值為0.58。

2021年上半年,金科股份投資性房地産總公允價值為150.25億,刨去純商業公寓後為140.58億元,若條件允許,全部發行CMBS,按照0.58的比例計算預計可籌集81億元資金。

但這也意味着金科股份需拿出81億過橋資金,發行上述CMBS,需要發行人先設立信托計劃並注資,然後該信托計劃貸款給商業項目公司,項目公司以租金收入作為還款保證,信托計劃再拿應收賬款去發行CMBS進行資金籌集。

這種模式下,金科需要一筆過橋資金完成發行流程,對于現金流短缺的金科股份來說是件不容易的事。

要關注到的是,81億資金量滿足不了金科股份今年前三季度130億的負現金流,所以不僅要考慮存量商業物業,還要考慮新增商業物業。

除此之外,若繼續按照愛琴海CMBS模式來獲取新融資,還需要考慮並購資金、並購標的負債情況、並購標的管理等。

和過橋資金一樣,並購資金是發行CMBS前提需要墊付的資金,數目比較大,所以對金科股份的融資能力有一定要求。同時,若並購目標的負債情況較差,有可能會阻礙CMBS的發行,因為CMBS的還款保證是基于並購標的的租金收入,若該租金收入需要去償還其他負債,将不能很好地保證CMBS的還款。

此外,標的收購後債務将並表,有可能會推高金科股份的負債率,影響三道紅線的達標。

當然,並購標的管理也是比較關鍵的一環。CMBS的發行要求項目現金流穩定且能還本付息,所以並購後如何保證標的項目收入的穩定性,需要做好考慮以及貫徹實施。

原報告 | 敏于數,追本溯源,解讀地産深層次脈絡。笃于行,揭行業整體發展規律。

撰文:呂澤強

審校:歐陽穎