有因必有果,有什麼樣的制度和政策,就有什麼樣的市場運行結果。

夏磊 英國是最早出現政府幹預住房市場的國家,也是香港住房模式的啟蒙。對比香港,英國居民居住品質高,且具有濃郁的田園特色,但房價同樣呈長期上漲趨勢,居民購房面臨較大壓力。美好田園和房價長期上漲何以並存?其背後又有怎樣的制度因素?

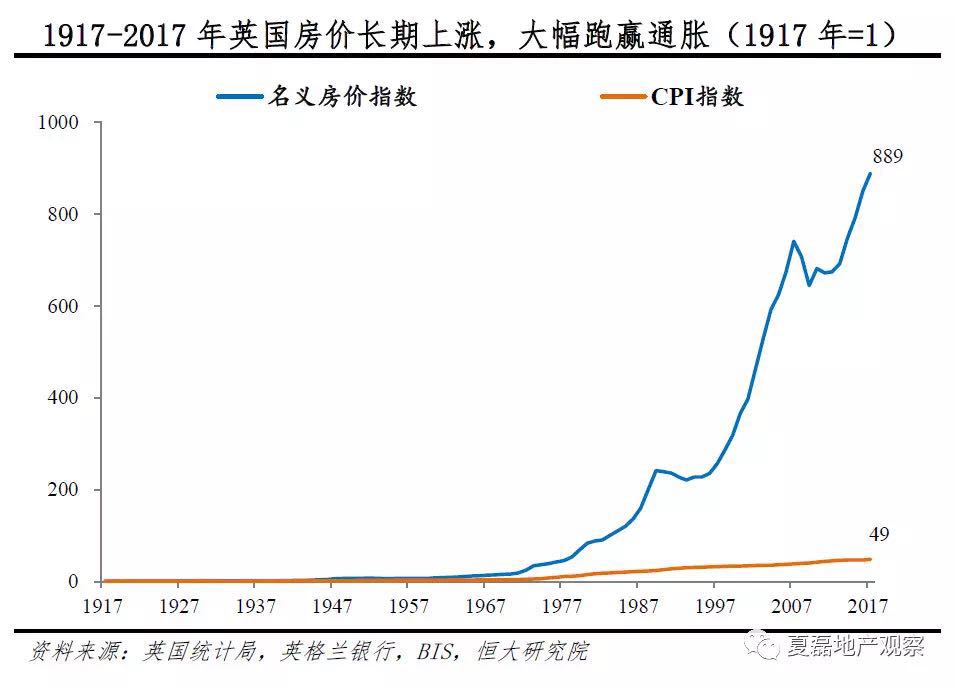

英國房價長期跑赢通脹、領先全球,雖有周期變動,但總體上漲。1917-2017年,英國名義房價指數上漲888倍、年均漲幅達7%,同期,CPI僅上漲48倍、年均4%。國際對比看,1970-2017年,英國名義房價指數上漲52.8倍,明顯高于意大利、法國、美國、德國、日本分别33.9、16.1、12.5、2.3和2.3倍的漲幅。近一百年,英國房地産市場還經歷過四輪房價快漲、大漲的“快牛”現象,房價在短暫的趨穩或下跌之後總是重新上漲。2017年,名義房價指數較次貸危機前最高點的2007年累計上漲了20%、實際房價也已接近歷史高點。

有因必有果,有什麼樣的制度和政策,就有什麼樣的市場運行結果。英國的住房制度主要有四大支柱:

第一,土地制度以自由保有為主,土地規劃重視環境保護

土地私有,但分配不均。英國實行獨特的保有制度,土地名義上歸屬王室,但土地的自由保有者可以永久保有與自由轉讓土地,是實質上的土地所有者,英國80%的土地由私人部門自由保有。英國的資産階級革命和工業革命並未颠覆英國近千年來的封建土地制度和分配情況,三分之一的土地仍掌握在極少數貴族手中,土地集中度在歐洲發達國家中明顯較高。

英國政府的土地規劃理念重保護輕開發,住宅用地占比顯著偏低。盡管土地多為私人實質所有,但發展權歸屬政府所有,房地産開發須向地方政府申請規劃許可。英國政府重視保護鄉村與生态環境,将英格蘭一半土地劃為保護區,特别是在大城市周邊設置綠帶,控制大城市開發規模,限制了可供開發的土地。政府輕視開發需求,40%的地區缺乏滿足人口持續增長的住房規劃,新開發項目要求60%來自于土地重新開發。截至2005年,英格蘭已開發用地占比9.8%、住宅用地占比僅1.1%。住宅用地供給不足,導致地價大幅攀升,1963-2002年,英國住宅用地價格上漲112倍,遠高于同期房價45倍的漲幅。

第二,貨币金融制度發達自由

80年代以來金融自由化,貨币增長偏快,通脹程度較高。撒切爾夫人執政後,摒棄英國奉行已久的凱恩斯主義政策,大力推行“新自由主義”,主張放松管制、減稅和私有化,特别是在金融領域開啟自由化浪潮,包括取消外匯管制、取消信用約束、存貸款利率完全市場化、放松住房金融管制、改革資本市場的“大爆炸”等。英國的金融自由化和國際金融地位的重新崛起,大力刺激了貨币增長。1980-2014年,英國M2與名義GDP的年均增速差高達4.6個百分點,在主要發達經濟體中處于明顯偏高水平。1950-2017年,英國CPI年均增速達4.8%,高于多數歐洲主要發達國家,更是德國的兩倍。

住房金融體繫從80年代之前以建房合作社為主的互助性體繫,轉變為以銀行為主的市場化體繫。建房合作社起源于18世紀70年代,後逐漸發展成為互助性、專業性的住房抵押貸款發放機構。受益于自身的互助性質、政府的稅收優惠和銀行面臨的信用擴張約束,建房合作社在80年代前壟斷英國住房金融市場,市占率達80%,房貸利率較為穩定。80年代之後,由于政府放松金融管制,住房金融市場競争加劇,銀行為主的市場化機構大量發放抵押貸款,還有阿倍國民、哈利法克斯等多家大型建房合作社轉型為銀行,形成了市場化的住房金融體繫,銀行占比約2/3,仍保持互助性質的建房合作社占比約1/4。

首付低期限長,居民杠杆較高。在英國,主流的首付比例通常為20-30%,如果貸款購房者資質較好且願意承擔更高的初始利率,甚至可以零首付。2017年,英國居民平均首付比例為28%,其中首次購房的比例更低至21%,國際對比看顯著偏低。抵押貸款的期限較長,存量貸款平均剩余期限保持在22年以上,半數以上的貸款期限超25年。英國居民部門杠杆在發達國家中處于顯著偏高水平。2017年,英國居民部門負債占GDP比重達87%,高于發達國家76%的平均水平。

第三,稅收制度重交易輕保有

交易環節對二套住房征收重稅,抑制投機。土地印花稅根據住房價值征收,采取超額累進稅率,購買首套住房稅率0-12%,二套及以上各檔稅率提高3或4個百分點且免稅額度更低。對轉讓投資性住房的收益征收資本利得稅,個人所得稅稅率為20%的基本納稅人,資本利得稅稅率為18%;個稅稅率為40%或45%的高薪及附加稅率納稅人,資本利得稅稅率為28%。此外,居民去世前7年内贈與财産和去世後的遺産須繳納遺産稅,最高稅率40%。

保有環節稅制歷史悠久,稅負較輕。英國自17世紀開始對存量住房征收房地産稅,目前主要為市政稅。市政稅實行住房分級定額征收,即根據住房價值劃分住房等級,地方行政區内同一等級住房納稅額相同。2017年平均稅率僅約1.8%,如考慮房價上漲因素,則實際稅負更輕。市政稅是地方财政收入重要來源,2016年占地方本級财政收入43%,主要用于公共服務支出。居民出租住房的租金所得須納入個人所得,征收個人所得稅,稅率最高45%。

第四,住房保障制度以租賃為核心

英國住房保障一直以租賃為主,供給由政府到市場。二戰後至80年代前,中央财政提供補貼,地方政府直接建設低價出租的社會住房。1946-1979年社會住房竣工量占全國住房竣工量的50%,英國套戶比也在1971年達到1。80年代以後,政府削減直接建房規模,轉向更多支持住房協會建設和要求房企配建社會住房,並将各類保障性住房統一納入可負擔住房體繫。可負擔住房可租可售,以租為主。2016年,英格蘭新增租賃型可負擔住房3.1萬套,占新增可負擔住房的74%。

80年代後政府增加對購房自住需求的保障。1980年撒切爾政府推出“購買權計劃”,允許社會住房的長期租戶折價購買所租住房,此後英國政府多次加大社會住房私有化優惠力度和範圍。1980-2004年,英格蘭共出售社會住房182萬套,占當前住房存量的7.8%,推動住房自有率從55%提升到69%。随着可售社會住房減少,政府推出其他手段以支持低收入的無房家庭購房,包括供應共享産權房、首次置業房等出售型可負擔住房,發放股本貸款,給予購房儲蓄補貼等。

政府向低收入或失業的租房家庭提供住房補貼,以可負擔住房家庭為主。80年代以來,政府的住房補貼逐漸從供給端轉向需求端,2016年,租住可負擔住房和私人住房的家庭中,分别有59%和22%的家庭領取補貼。

夏磊 恒大研究院副院長 觀點地産新媒體專欄作者

撰文:夏磊

審校:勞蓉蓉