住房開發在下行周期“起身”愈發困難,資金更關注收益率穩定,現金流充足的不動産領域。(報告期:2023.05.29-2023.06.29)

觀點指數 房地産企業2023年上半年並沒有如預期般恢復得較好。在下行周期住開要“起身”變得愈發困難,資金更關注收益率穩定、現金流充足的不動産領域。

觀點指數發現,房地産市場的復興與否和宏觀經濟是同步的。1-5月份,全國房地産開發投資45701億元,同比下降7.2%;同期,房地産開發企業到位資金55958億元,同比下降6.6%,盡管該規模自2022年5月開始呈下降狀态但同比降幅收窄明顯。一季度的2、3月份,銷售同比基本回正,價格層面的跌幅度也有所收窄,但自4月中旬至6月中旬期間,呈現出明顯的上升力不足。

本文,觀點指數将從宏觀環境、熱點事件及境内外債券市場的角度梳理上半年資本市場的重要趨勢。

定增密集展開,穩定易擴增難

2023年年初,多家房企宣布今年的定增計劃,截止至6月26日,據觀點指數統計共有招商蛇口、中交地産、保利發展、福星股份、大名城、陸家嘴等6家企業獲得定增批準。上述六家房企此輪定增募資總額共計349.9億元,其中,中交地産的募集款多用于“保交樓”、“保民生”項目,保利發展、陸家嘴、大名城将資金用于補充房企流動資金,部分資金還将用于收並購以及存量項目。

2022年年末,證監會發布調整優化房企股權融資方面的五條措施,恢復涉房上市公司並購重組及配套融資、恢復上市房企和涉房上市公司再融資、調整完善房地産企業境外市場上市政策、積極發揮私募股權投資基金作用。

這是國内時隔12年重啟地産股權融資,也被稱為支持地産行業的“第三支箭”。随後,共有32家上市房企宣布了預啟動定增計劃。但是房企股權融資的流程遠比債權融資復雜得多,因此規模和進展都難言樂觀。以招商蛇口為例,其在2022年末便公布了定增啟動計劃,但直到約6個月後才通過審核,而這是政策發布以來落地的第一筆。

值得關注的是,股權融資在國企和民企間的分化依舊顯著。前述的六家獲批定增的房企中,僅福星股份和大名城為民企,募集金額分别為13.4億元和25.5億元,兩者之和勉強與國企持平(國央企中募集金額最少的為中交地産35億元)。

盡管政策端支持力度較大,但是優質投資者難尋,資金呈現遠離地産的傾向。觀點指數認為,存量時代的資金流出是必然規律,歐美及日本的房地産行業在同時期也經歷同樣的問題。當前需要依靠不動産創造一片具有增長潛力的“藍海”,固有思維勢必會被市場所淘汰。然而,産業正處于新舊發展模式的磨合期,投資者對房地産行業的歷史債務仍存顧慮。定增計劃能否實際募資成功是未知數,定增成功能否真的改變項目現狀同樣是未知數。

此外,仍有兩座“大山”擺在地産行業的融資道路上。

其一,二級市場慘淡導致股權融資失利。目前,上市房企估值普遍走低。據觀點指數統計,A+H房企的流通市值在2022年1月-2023年6月期間,整體下降了約68%。逐漸走低的估值同樣削弱了定增計劃對原股東的吸引力。

其二,樓市低迷造成償債能力受疑。當前市場下行,房地産風險仍舊沒有有效化解,消費者對市場和品牌的信心不足,使得房地産銷售下挫明顯,市場企穩仍面臨較大的困難。

資本退潮:多家企業駛入退市邊緣

退市浪潮從内房股開始蔓延至A股。4月6日,新力控股集團公告稱,企業連續停牌超過18個月,港交所将于4月13日起取消該公司的上市地位。*ST藍光于6月6日摘牌退市,開啟本輪A股房企的退市潮。

據Wind數據統計,當前旭輝控股、世茂集團、佳源國際控股、當代置業、力高集團、花樣年控股、中國恒大、中國奧園、祥生控股、大唐集團控股、陽光100中國等十余家房企處于停牌狀态。上述房企停牌的原因多是無法按時發布财報,融創中國、佳兆業、合景泰富等房企現階段已通過補發年報實現復牌。

數據來源:港交所公告,觀點指數整理

注:不足一個月的時間,記為一個月。

由于退市條件有所不同,A股房企大多數企業的棘手問題在于過低的二級市場價格。觀點指數認為,除了較少數房企經過重組或者債務化解成功復牌外,更多的房企則已經被實施退市或正在退市的路上。目前8家鎖定退市的A股房企分别為:*ST藍光、*ST中天、*ST嘉凱、ST美置、ST泰禾、ST粵泰、ST陽光城、*ST宋都。

A股原本的強制退市細則分為交易類、财務類、規範類、重大違法類等多種類型。但是此輪的特征是全部觸及規範類條款,即“連續20個交易日收盤價均低于1元”,這側面說明了二級市場的投資者信心薄弱。前述8家房企或已觸及這一條款,或股價過低,即便未來連續漲停也會觸及條款,故“提前鎖定退市”。

現在面臨退市風險的公司整體銷售每個月約在30億元至60億元,僅能維持企業日常運營,而在公開市場的本金和利息償還則無望。另一方面,資産變現並不理想,大多數公司陷入盈利性與流動性風險後,優質資産所剩無幾,且市場估值較差。

房企退市或被摘牌,從當前市場前景來看扭轉難度極大。在行業調整與存量時代的宏觀環境下,部分企業的持續經營能力與投資策略确實存在問題,且出現明顯的盲目擴張迹象。自2022年以來,房地産市場明顯降溫,高額的土地結轉成本疊加較低的銷售收入讓部分過于依靠杠杆的企業直接出現現金流缺口,流動性承壓。如果企業确實不具備持續經營的能力,就需要離開資本市場,以保證投資者的利益。

觀點指數認為,對于一家出險房企大致可以從三個角度來觀察其是否存在潛力:

其一,是否有迅速的解決方案以找到經營或者投資的新路徑,企業領導者是否有意願帶領公司找到新的發展模式與突破口也至關重要。

其二,現存資産項目的市場估值,企業自身的資産質量如何?這些也是能否纾困以及恢復正常經營的關鍵因素,包括項目種類、項目資源的區域分布、貨值變現能力以及是否抵押等。

其三,管理團隊的完整性也是需要考量的因素,當前存在部分高管被約談或者深陷關聯方交易的現象,完整的管理團隊将決定企業能否維持正常的運轉。

上半年償債高峰已過,分化現象不容忽視

對于多數民企而言,境内銀行授信和債券增信基本上仍偏向财務狀況良好的優質房企。

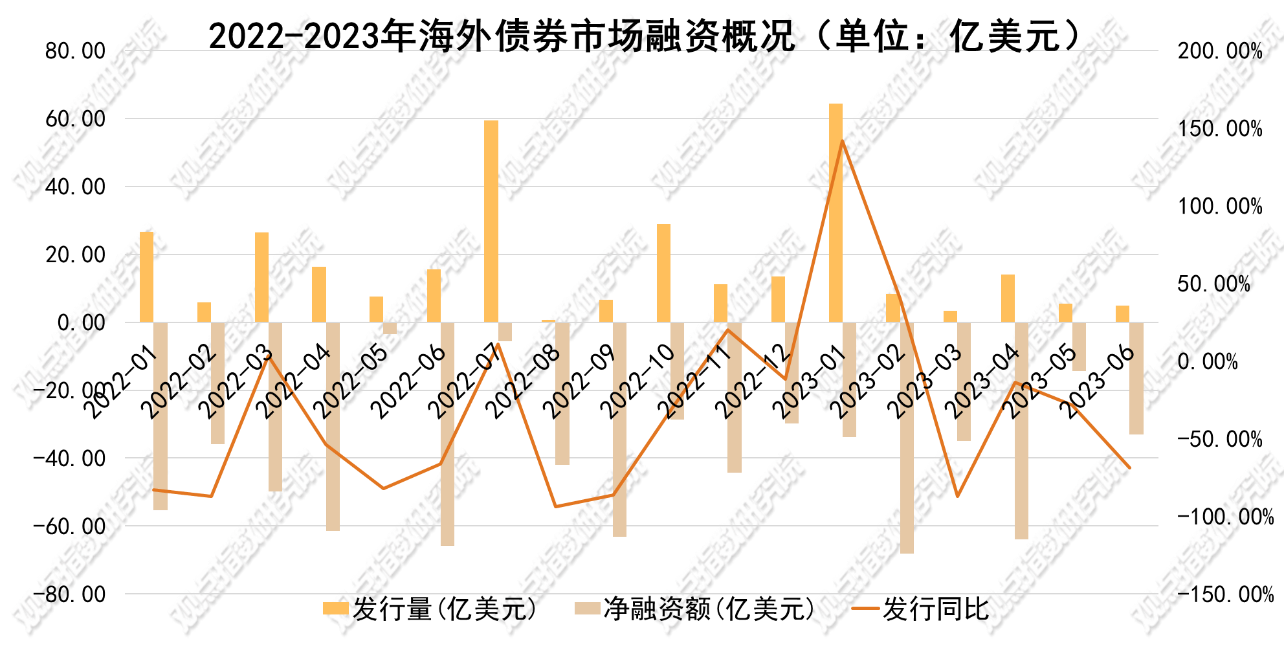

國家統計局數據表示,2023年1-5月,房地産開發企業到位資金55958億元,同比下降6.6%,累計降幅持續收窄,其中國内貸款、自籌資金和外資同比分别下降10.5%、21.6%和73.5%。房企自籌資金增速較低,主要繫海外債發行仍處于靜止狀态,樓市銷售低迷的影響。

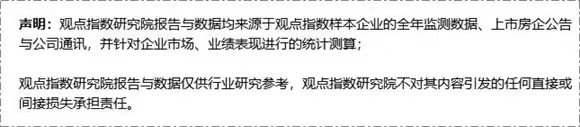

2023年上半年,房企境内債務到期規模約3028億元,約占全年行業整體債務到期量的46%。這與往年的結構類似,房企下半年的債務壓力相對較大。各個房企對于境内債務的重視程度明顯變高,整體到期規模較大但相對違約規模在近期小于65億元。

數據來源:Wind,觀點指數整理

境内到期規模並沒有境外集中,並沒有明顯突出的清償情況,但龐大的債務規模不容輕視。不僅如此,較為集中的展期事件,将當前的債務壓力轉移至2023-2024年,但信用風險並未完全消除。

境外債權市場壓力猶存,資金狀況依舊悲觀

在債權市場中,美元債務償付的不确定性最高,而且境外債務過去曾是民營房企的“偏愛”,這在下行周期市場中,風險進一步提高。

6月23日,建業地産公告延期支付一筆境外債的利息,是公開市場的首次違約。建業地産在公告中提及,當前資金流緊張,暫停向所有境外債權人進行支付。2021年下半年以來,房地産行業宏觀環境發生巨大變化,公司之前已通過延長債務期限、改善現金流管理等方式增強流動資金。但2023年二季度以來,房地産市場銷售持續疲軟,每月銷售逐漸惡化。銷售不及預期,公司流動資金緊張的狀況正在加劇,境外兌付壓力持續增加。因此,建業地産未能在6月23日寬限期結束之前支付2024年到期的一筆境外債利息。

對于出險企業而言,如融創中國、花樣年等,過去一段時間内其重組方案的推出取得了一些進展,但是只是緩解債務的展期手段,不具備可持續性。而銷售方面,則因為出險,品牌形象受到負面影響,疊加整體市場的低迷,銷售的恢復更為滞後,對于後續資本結構的可續性,帶來較大的不确定性。

對于那些沒有出險但流動性承壓的民企,的确可以看到它們在二級市場上有一定反彈,不過還是要基本面有根本、可持續的改善才可以。另外,境外債因為缺乏直接的擔保以及對境内資産的追溯力,所以結構性與參考性也排在境内債之後。在最近上述企業的重組方案里,觀點指數也發現,境外債的處置時間相對更長,相較而言,境内債務背後則有更多的資産可以作為抵押品。

因此,在這樣的情況下,境内民企要成功發行,需要背後有力的增信支持。對于部分優質國企而言,仍然具有發行的能力,但是從成本角度考量,因為境内寬松的政策且銀行支持相對充足,並不缺乏融資的渠道。因此在境外融資成本比較高的情況下,境内融資成本便有足夠的優勢。正是這兩方面的原因,造成現階段美元債發行遲遲難以回彈。

2019年,房地産企業的美元債發行曾達到高峰,時年前兩個月中國房地産商發行的美元債創紀錄水平,具體原因是債券市場收益率快速下行導致“資産荒”,境内地産發債相對困難,使得發行需求涌入美元債市場。高利息是美元債的特點,意味着房企的利潤或會被利息的支出侵蝕。但是對于資金緊張的房企來說, 2019年普遍超13%的海外債券産品卻成為了不可多得的選擇。

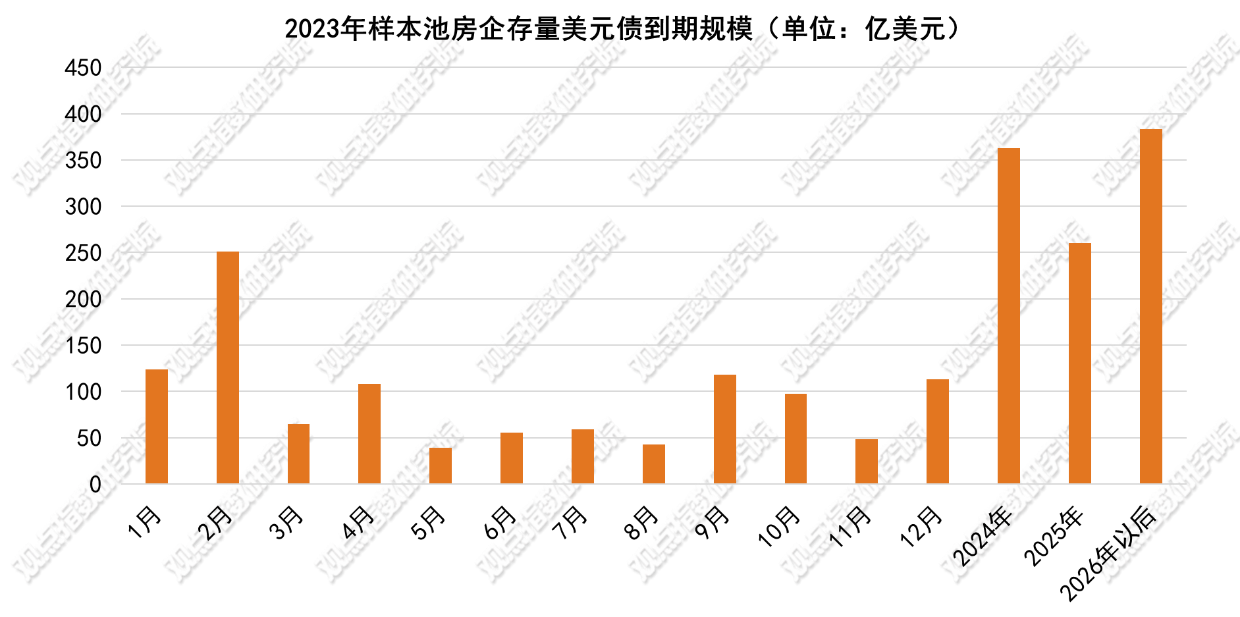

從2022年2月到2023年4月近一年的房地産行業信用債及海外債發行情況來看,房企發債基本以信用債為主,海外債發行規模較少。海外債發行時間基本集中在2022年3月、2022年4月、2022年6月、2023年1月、2023年2月,且海外債平均利率基本高于信用債利率。

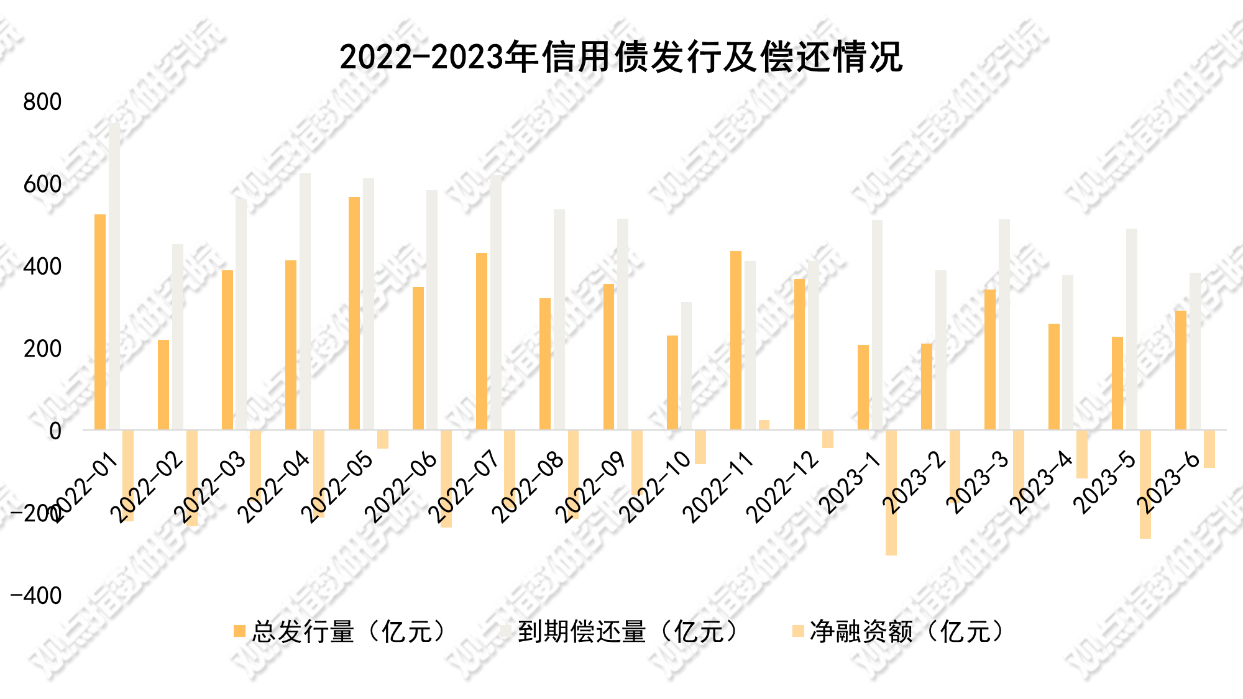

從債務償還角度來看,2023年61家樣本房企到期海外債合計3786.3億元,占總債務的36%。償債壓力主要集中在一季度,到期債券規模達到了865億元,其中3月共有21筆債券到期,剔除已提前贖回的部分債券後,約有286億元。

觀點指數發現,出險企業即便發布自願性披露公告,其内容也是聚焦于銷售層面,未對其債務清償規劃進行詳細說明。當前,能夠出具具體重組計劃的企業鳳毛麟角,原因首先是缺乏足以支持清償的項目資産,其次是預收款與現金流之間還有較長時間。

數據來源:WIND,觀點指數整理

注:海外債以歷史匯率計算;進行展期調整

在償債結構方面,2022年大批美元債于後半年到期,2023年截然相反,上半年償債壓力較高。與此同時,因為2022年美元債發行量銳減,造成2023-2025年的償債壓力並無較大增幅。

觀點指數對當前房企的境外市場較為擔心,2022年1月至2023年6月,淨融資總額達到-733.6億美元,這一龐大的數量絕非短期就可以“回血”的。

數據來源:WIND,觀點指數整理

觀點指數認為,對于房企來說,美元融資渠道已經宣告終結,其主要任務在于償還。一紙展期或置換公告看似簡單,背後卻是雙方的多重博弈與拉鋸,由于政策尚未形成合力集中傳導至現實層面,市場對于地産行業的态度底色依然不改悲觀,在此背景下如何争取投資人的支持與信任,對于企業而言是最大的考驗。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:桓欣

審校:陳朗洲