黑石通過集中股權來集中在項目上的運營能力,這也是資産和收益率能夠協助穿越行業周期的重要保證。

觀點指數 根據黑石集團公布的2022年第二季度财報,房地産基金投資管理規模達到3200億美元,為全球最大。

基金收益率表現方面,旗下BERP基金最高IRR達到40%,最低11%,BREIT、BPP、BMXT的淨收益率則分别達到13%、12%和9%。

通過分析黑石在中國持有的商業地産標的,觀點指數認為,黑石房地産的高規模、高回報實質是基于投資策略、資産組合以及物業運營能力的超額收益。

投資標的偏好購物中心,布局集中核心城市

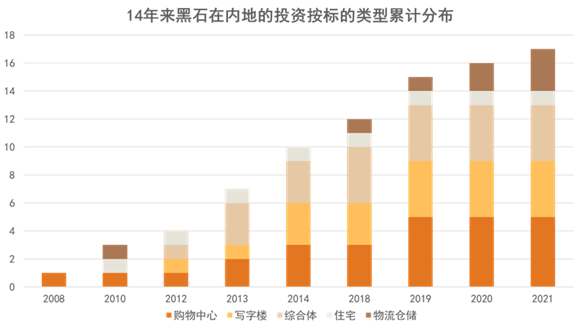

2008年次貸危機的爆發使得北美房地産市場出現較大程度的衰落,彼時具備龐大消費潛力、可以作為優質資産避險港和投資資金去處的中國市場,成為了黑石的目標。

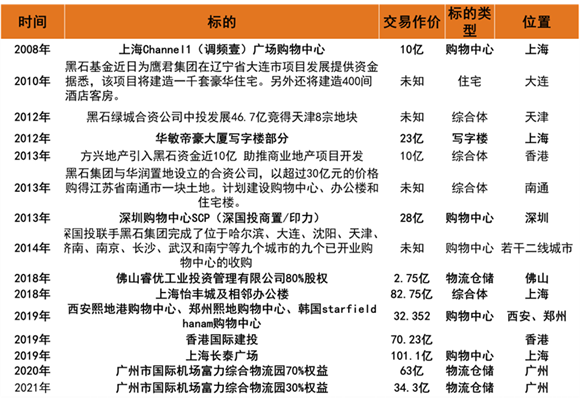

這一年,黑石以10億元人民币收購了位于上海的Channel1購物中心,這是黑石在中國内地最早的一筆地産投資案例。此後,其在大中華區不斷出手收並購,錄得的投資案例如下:

數據來源:公開資料,觀點指數整理

不難看出,除了部分間接性合作涉及住宅外,黑石在國内投資標的幾乎均為購物中心、寫字樓、綜合體等持有型物業標的。

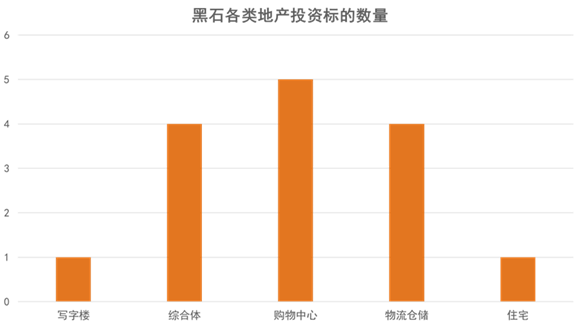

數據來源:公開資料,觀點指數整理

持有型物業標的中,購物中心類最多,反映了黑石對于國内經濟發展以及居民部門消費能力的看好。

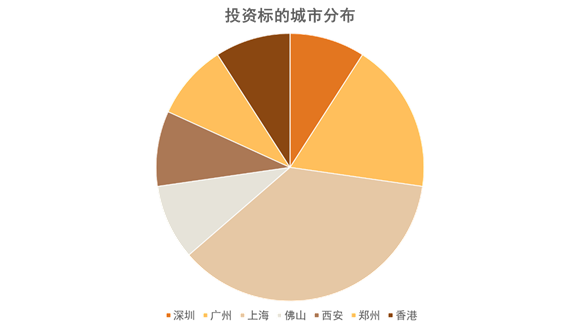

數據來源:公開資料,觀點指數整理

城市分布上,大部分投資物業位于上海,其次是廣州和深圳。可以明顯看到,黑石所投資的物業幾乎位于一線或新一線城市。

總結來看,黑石直接投資物業幾乎均位于一線城市,而合作開發或者間接投資則位于新一線或二線城市居多。

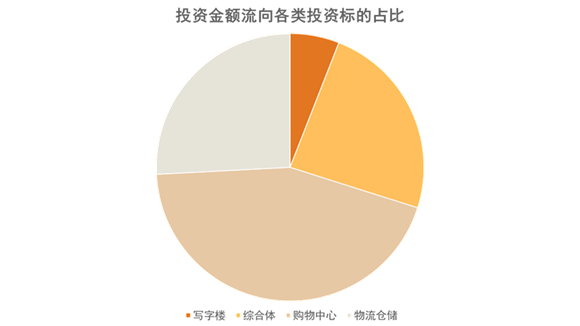

數據來源:公開資料,觀點指數整理

從已披露交易作價的案例來看,接近一半規模投資資金流向了購物中心,其次是綜合體以及物流倉儲物業,而寫字樓標的則較少。

上述這些案例均為黑石直接投資並持有的標的,更能反映它的投資偏好。不難看出,黑石對于國内商業地産的投資傾向是較發達城市的核心零售物業。

物流賽道投資是趨勢也是對沖手段

數據來源:公開資料,觀點指數整理

物流倉儲是電商的直接供給方,包括但不限于線上購物以及社區團購,都有着直接而龐大的需求。

黑石對物流倉儲的投資,如同當年西進運動淘金熱期間為掘金者們提供水和鏟子的商人。

疫情開始前,黑石就十分注重對大中華地區倉儲物流物業的投資。2019年,黑石集團與現代物流設施開發及運營商第一産業集團簽署戰略合作協議,雙方宣布就第一産業集團在全國範圍内開發建設的物流園區開展全方位的深度合作。

二季度以來,黑石僅BERP項目就持有超過320億美元的投資資金,彈藥十分充足。對其來說,最大的問題不是錢荒,而是資産荒。

大中華地區符合黑石投資審美的優質物流資産並不多,而且競争十分激烈。2021年年初,就有市場消息傳出,黑石集團、美團和京東物流正在競購中國物流資産的控制權,交易作價或高達20億美元,最終京東成為了赢家。

疫情的到來更是加重了這一投資偏好。

新冠疫情對線下商業的經營帶來一定影響,進一步提升了對線上商業消費的倚重,這也極大提高了物流倉儲物業的價值。因此,加大對倉儲物業的投資,其實也是黑石對于新冠疫情、線下零售物業價值下降風險的一種對沖手段。

在社會整體消費水平沒有受到太大萎縮的情況下,黑石的商業地産投資邏輯完成了閉環--疫情如果順利平復,那麼線下消費和産業将回暖,投資的核心物業将繼續繁荣;疫情如若持續影響,線下商業的重心會往線上轉移,倉儲物業同樣能獲得升值。

差異化策略與項目運營權集中保障投資組合

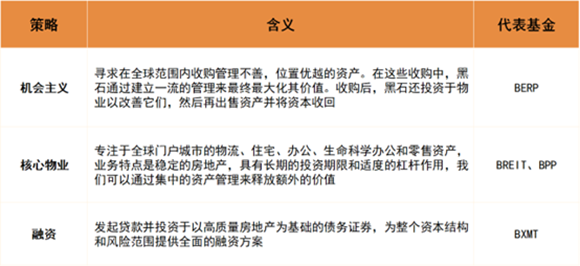

在國内市場的地産投資中,黑石保持了一貫的投資風格,即機會主義、核心地産以及提供融資三大特性。

數據來源:黑石集團官網,觀點指數整理

投資組合上,基于黑石本身對項目的運營和操盤能力,機會主義策略為投資組合帶來了較高的收益率,黑石去年試圖收購SOHO中國,便是該策略下的一個嘗試。

SOHO中國的物業位于優質地段,因為經營不善價值被相對低估,而機會主義策略下的投資行為,便是收購這些資産並通過管理重塑價值。

黑石會傾向于執行"買入、修復、賣出"的邏輯,而要達到"修復"的目標,實現對投資標的的改良和運營,就必須要在架構上實現控股。

因此在一般的合作項目中,如果黑石作為非操盤或運營方,則執行的是融資貸款的策略。該策略下,一般黑石只會獲得較低固定利率的财務收益。這種策略下的標的,風險低同時能回報穩定,搭配提供持續穩定現金流的核心地産物業,能夠有效平滑風險,穿越周期。

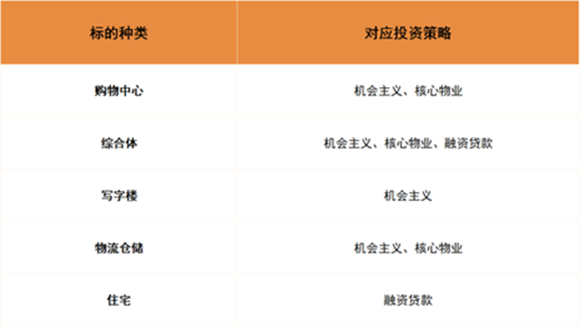

結合黑石在海外收並購的商業地産資産案例,推測黑石對于各類國内標的的投資策略如下:

數據來源:公開資料 觀點指數整理

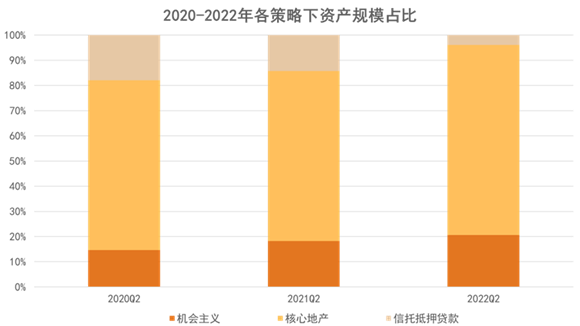

其中,對于直接投資的自持物業,黑石的策略基本是機會主義和核心地産策略。2018年以後,黑石更傾向于自持型投資--即控制股權並親自運營項目,而非持有債權。

這一點從其财報上三種策略對應的資金規模變化可以得到驗證。

數據來源:黑石财報 觀點指數整理

架構的變化,顯示出黑石的投資組合呈現股權集中的特征。機會主義策略和核心地産策略會收購項目並持有股權,而信托貸款是擁有債權。三年來不持有股權的融資貸款業務占比逐漸萎縮,並購項目股權的機會主義和核心地産策略下的規模不斷增加,反映出逐漸傾向于将項目股權和經營權集中化自持的趨勢特征。

對黑石來說,股權對應着項目的經營權。無論是增大機會主義和核心地産策略的規模,還是信托貸款規模的不斷收縮,背後都反映出投資組合的價值越來越與黑石自身的運營能力綁定,其不斷對項目進行主動管理,以達到修復和增值的目的。

越是下行周期,這種主動集中的項目運營趨勢越明顯。

總結而言,黑石通過集中股權來集中在項目上的運營能力,這也是資産和收益率能夠協助穿越行業周期的重要保證。

免責聲明:本文内容與數據由觀點根據公開信息整理,不構成投資建議,使用前請核實。

撰文:陳炳恒

審校:陳朗洲