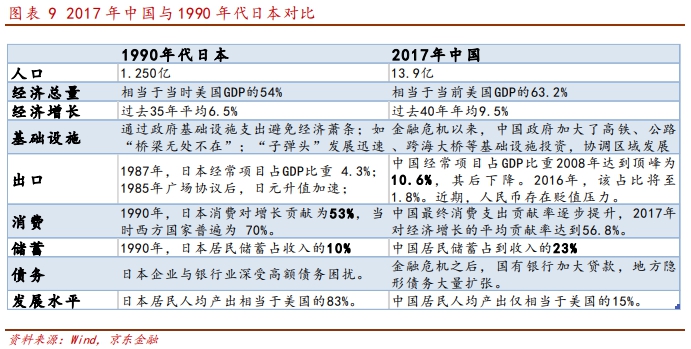

實際上,通過對比當前中國與陷入流動性陷阱之前的日本在宏觀層面的表現已有不少相似之處,值得警惕。

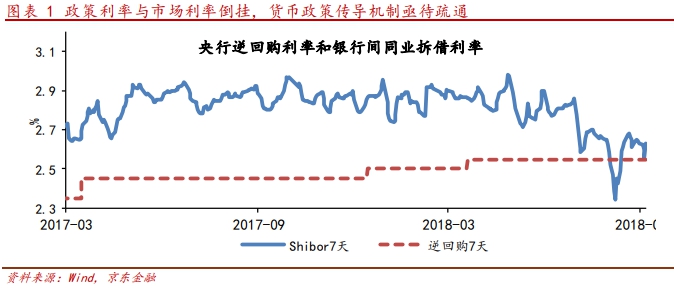

在去杠杆和财政緊約束的背景下,今年以來,中國經濟出現明顯下滑态勢,消費低迷,投資不振。面對這一情況,中國貨币政策在三季度迎來邊際調整,從去杠杆轉為穩杠杆,市場利率相較于上半年大幅下行。但從政策效果來看,“寬貨币”尚未導致“寬信用”的出現,體現在市場利率與政策利率倒挂,央行啟動正回購回收流動性、社融增速依舊低迷等等,顯示貨币政策傳導機制有待疏通。

結合以往,不難發現,近年來有關中國貨币政策有效性降低的讨論時而有之。展望未來,僅僅依靠寬松的貨币政策能否發揮效果?中國是否會向上個世紀九十年代的日本一樣落入“流動性陷阱”?如何避免這樣困境發生?這些問題值得深入探讨。

貨币政策的有效性已然降低

三季度以來,資金面整體寬松

今年上半年,伴随着去杠杆與财政緊約束的推進,中國宏觀經濟出現明顯回落。與此同時,中美貿易戰風險也在加大。為應對内憂外困局面,7月以來,中國貨币政策迎來邊際放松,市場流動性偏緊的情況得到明顯緩解,貨币市場利率大幅下滑。從1個月期限的Shibor來看,利率自6月高點4.15%回落至當前的2.65%,下降了1.5個百分點。

資金在銀行間淤積與此同時,貨币政策寬松似乎並未帶動“寬信用”的出現,雖然市場流動性得到緩解,但資金仍在銀行間淤積,並未流向實體經濟。具體體現在:

·央行重啟正回購。根據多家媒體報道,央行8月向數家大型銀行開展定向正回購操作,回收流動性總規模約為3000億元,顯示8月中國的大型銀行流動性充裕,但放貸意願不足。

·政策利率與市場利率出現倒挂。8月市場利率7天Shibor利率和政策利率7天逆回購利率出現“倒挂”态勢,在此情況下,銀行會更加願意資金借給央行而非向市場投放。

·社會融資增速不及預期。今年以來,社會融資總量增速持續下滑。這一方面與前期去杠杆政策相關,另一方面與實體經濟下滑,項目資源受限,融資需求降低有關。特别是7月貨币政策已經邊際放松,信貸數據回升,但仍不改社融回落,便可見實體經濟需求整體偏緊。

貨币政策效用遞減的幾點解釋

流動性充裕但銀行放貸意願不足,有觀點将其解釋為貨币政策時滞。但我們認為,近年來有關貨币政策有效性下降的讨論已經時而有之,時滞並非主要原因。早在2015年中國M1與M2增速出現背離時就有觀點提出中國企業更願意持有現金,而缺乏投資意願,在時任央行調統司長的盛松成看來,當時中國經濟其實已經陷入了某種意義上的“流動性陷阱”。

從這個角度來說,我們認為,中國貨币政策傳導效率降低的情況並不罕見,其實反映了中國一些内在的經濟結構性矛盾。即盡管流動性緊張的局面得到了緩解,銀行間資金市場也呈現出流動性充裕的迹象,但由于諸多企業債務負擔較重,利息成本增加,盈利能力下降,實體經濟貸款需求疲軟。

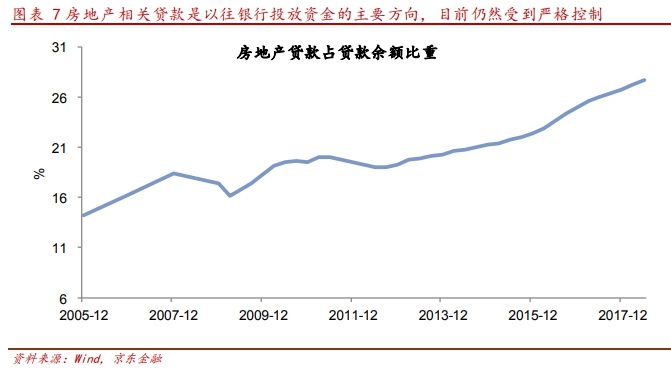

與此同時,銀行以往更加青睐于将信貸資源配置在房地産與融資平台,考慮到當前房地産項目信貸受限,基建投資雖然資金需求旺盛,但地方債務負擔加重,且項目投資回報周期長,當前銀行風險偏好仍然較低。具體來看:

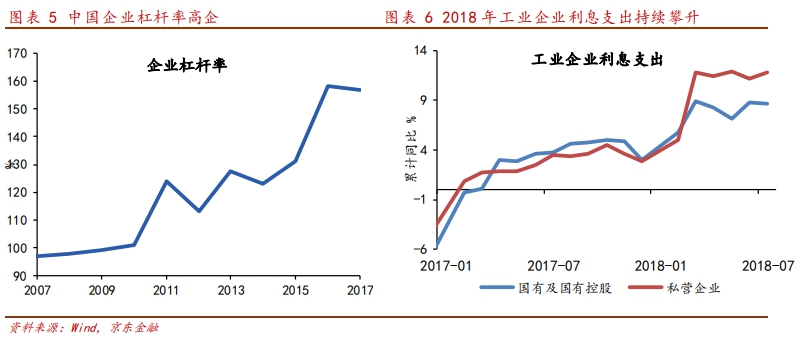

·中國企業債務壓力較大

2008年之前,中國非金融企業杠杆率一直穩定在100%以内,全球金融危機後,加杠杆趨勢非常明顯,非金融企業杠杆率由2008年98%上升到2016年的158%,在全球範圍内處于較高水平。伴随着2017年中國的去杠杆政策,企業杠杆率持續攀升的局面有所遏制。同時,去杠杆背景下,企業利息支出增長較快,從2017年開始,工業企業利息支出持續增長,特别是2018年前三個月,利息支出同比增速均超過10%,還債負擔增加明顯。

·以往企業信貸資源過度集中在房地産與地方融資平台

從以往情況來看,房地産與地方融資平台是銀行貸款的重要流向。房地産方面,源于房價螺旋式攀升帶動房地産相關貸款可承受的資金成本要高于一般實體投資,且有充分的抵押品,故而一直是銀行貸款的重要流向。同時地方融資平台、國有企業貸款也相對容易,主要與其享有隐形擔保有關,往往呈現出預算軟約束的特征。

展望未來,由于房地産調控政策基調仍然是“堅決抑制房價上漲”,房地産相關信貸仍會受到限制,銀行資金進入房地産相關部門的渠道有限。而地方融資平台方面,基建投資是下半年“補短闆,穩增長”的主要内容,預計将會得到相當的支持。但從銀行的角度來看,正如我們報告《中國經濟解困之道—基建不如減稅》(8月17日)中所提,大規模基建對于中國經濟的邊際效益已經遞減,且基建相關投資周期長,變現慢,政策風險大,金融機構對此領域的投入也存在顧慮。整體來看,當前銀行仍然處于風險偏好較低的階段。

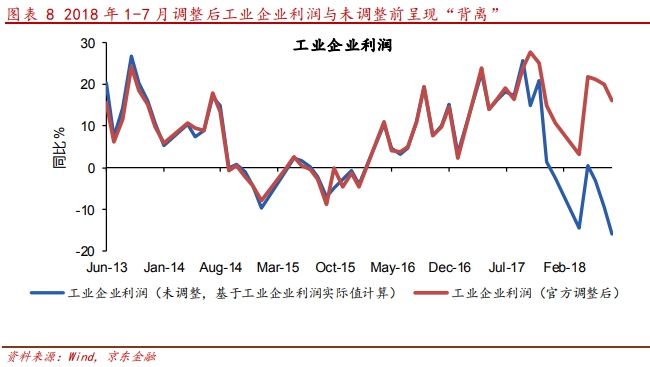

·實體經濟投資項目回報率低

在我們看來,當前銀行放貸意願下降與實體經濟活力有限,與缺少投資回報率較高的項目有關。伴随着中國經濟回落,去杠杆、加強環保、企業稅收負擔加重、人力成本增加等原因,當前中國企業盈利情況面臨困境。而房地産市場的一枝獨秀,也推升了租金成本,對其他行業發展造成了負面沖擊。從工業企業利潤來看,今年以來根據工業企業利潤計算的同比增速快速下降,7月下降幅度為16%,而統計局調整後的工業企業利潤今年以來與之出現明顯偏差,二者背離,說明統計數據的可信性存在商榷。如果以大規模工業企業退出規模以上企業的統計口徑作為解釋,恰恰說明,企業運行存在困難,規模以上企業數量明顯減少的事實。

如何避免陷入“流動性陷阱”?

當前中國貨币政策有效性遞減讓越來越多的人擔心中國是否會向上個世紀90年日本一樣,最終陷入“流動性陷阱”。實際上,通過對比當前中國與陷入流動性陷阱之前的日本在宏觀層面的表現已有不少相似之處,值得警惕。

具體相似之處體現在:

·相似點一:均是從高速增長向中高速增長轉化;

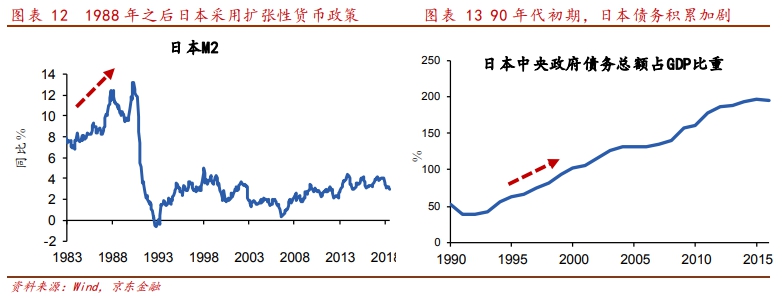

·相似點二:流動性整體充裕;M2占GDP比重接近200%;

·相似點三:股票市場不景氣,市場信心脆弱;

·相似點四:僵屍企業大量存在;

·相似點五:老齡化日益嚴重,人口紅利減少;

·相似點六:房地産泡沫集聚;

·相似點七:銀行壞賬率提高;

·相似點八:均面臨與美國貿易戰的外部困擾,出口受到挑戰。

當然,相對來講,中日又存在以下不同之處,包括

·不同點一:貿易戰的反擊空間不同。雖然均與美國大打貿易戰,但當前中國零售市場已與美國接近;而日本1985年零售市場僅為美國的三分之一,零售業市場規模相對較小。

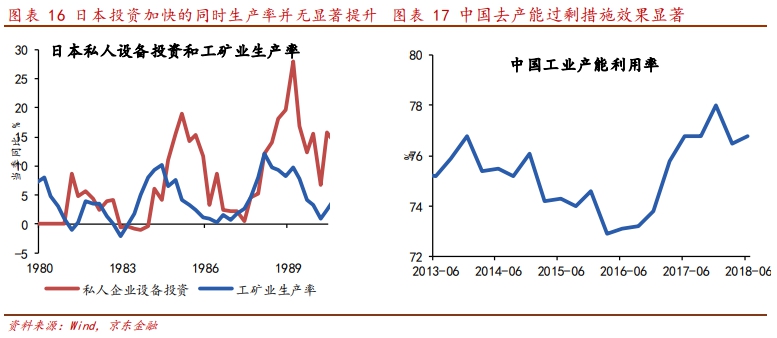

·不同點二:中國已經開始去杠杆與去産能政策;

·不同點三:中國當前城鎮化率低于日本當時水平,且沒有日本的“産業空心化”的現象;

·不同點四:中國已經顯示出“二次入世”的意願。

綜上所述,我們認為,盡管中國當前雖然面臨不少挑戰,但當前中國經濟的增長潛力仍要優于當時日本。貨币政策並非化解結構性問題的良方,如能通過加快供給側改革,從處理僵屍企業、依靠市場力量促進國企、民企公平競争、改善投資環境、降低企業稅負、提高居民社會保障、建立健全房地産長效機制等方面着手加速改革,則有望避免重蹈日本覆轍。

作者為京東金融副總裁、首席經濟學家,本文僅代表作者觀點。

撰文:沈建光

審校:劉滿桃