恢復市場信心,任重而道遠,2023年或許並沒有我們所預期的那般順利。(報告期:2022.12.30-2023.02.27)

觀點指數 自2022年12月房企股權轉讓潮流啟動,截至目前,觀點指數樣本池中已有超過28家房企籌劃股權再融資,其中大部分為定向增發。

定增計劃背後反映出企業應對融資通道收縮的全面資金戰略,債權與股權的權衡成為目前的熱點詞匯。

股權融資重啟無疑是振奮人心的,但這對二級市場的估值影響同樣顯著。

截止至2023年2月22日,港股(155家)和A股(117家)共計272家房地産開發上市企業中,當日收盤價低于每股淨資産的房企占比超過65%,這便是定增計劃的“副作用”。上市房企對于資金的需求是空前的,如此集中的定向增發,勢必要面對當前股價下降的局面。

同時,作為資金密集型行業,現金流與變現水平較低,龐大的債務規模使得一處資金鍊條失效便會将整個集團拖入信用危機的困境。

當前,可控性更強的融資渠道依舊是債權融資。而近期,房企融資較為積極,境内市場恢復速度加快。

不過,觀點指數同樣對未來的境外資本市場表示擔憂。

自去年5月份開始,境外市場融資額一直維持同比減少超過65%的狀态。美元債萎靡深受部分企業的信用風險影響,進而造成整個行業的境外融資縮量。

其中,影響最大的當屬2015-2019年IPO或急速擴張且依靠美元債的中部房企。

A股最大規模定增計劃,萬科在表達什麼?

2023年2月13日,萬科公布非公開發行A股股票預案,計劃向不超過35名特定對象(主要繫機構投資者)開展定向增發,募集資金總額不超過150億元。如果此次萬科定增計劃成功,這将成為A股房企最大規模的定增案。

根據不完全統計,自2022年11月起,已有超30家房企宣布進行股權再融資的計劃方案,主要形式為定向增發。其中,與萬科金額接近的是保利發展2022年12月宣布拟非公開募資不超過125億元;華發股份2022年12月宣布拟非公開募資不超過60億元;招商蛇口2023年2月宣布拟非公開募資不超過85億元。

該類非公開再融資投資方向主要是政策支持的房地産業務,包括保交樓、償債、補充具體項目公司運營資金等。

觀點指數認為,相較于這筆150億元的資金,房企定增計劃後續的影響更為重要。順應近期房企定向增發浪潮,投資者更關心其背後的影響:一、此次發行攤薄即期回報對公司的财務指標影響;二、部分房企以“破淨”價格選擇增發,二級市場價格又會如何改變。

對于财務指標的影響,“歸屬于上市公司股東的淨利潤”和“扣非淨利潤”是最受投資者關注的。萬科也同樣對未來的經濟環境與盈利情況做了與2022年持平、增長10%、減少10%三種情形的測算。

數據來源:企業公告,觀點指數整理

整體而言,我們可以看到,定增前後對于二級市場的估值影響是無法忽略的。“歸屬于上市公司股東權益”科目是投資者較為看中的指標,關聯到ROE、以及扣非後的相關盈利性指標。

從上述圖表數據來看,萬科該項權益的增加導致基本每股收益下降約4.5%;加權ROE的降幅並不顯著。

因此,對于此次定向發行股票所帶來的攤薄即期回報的影響的确存在,但關鍵取決于未來萬科在銷售層面的發力情況。

補充流動性方面,截至2022年9月30日,萬科合並口徑資産負債率為77.85%。通過本次非公開發行股票,可以增加公司的所有者權益,對于債務結構的緩解有一定促進作用。

觀點指數認為,股權融資相對于直接貸款或者拿地抵押融資更穩定。一方面,當前政策上支持股權融資;另一方面,股權融資無償還壓力,符合降低杠杆率的行業趨勢。

關于“破淨”狀态的後續影響将更為復雜,這是當前房企行業不得不承認的股價過低窘境。

萬科因為股價已處于“破淨”狀态,因此並未在定增論證分析報告中涉及“不低于發行前公司最近一期末經審計的歸屬于母公司普通股股東的每股淨資産”類似的保證。

根據萬科預案,計劃定增的發行價格近似于13.64元/股,預案發布前一交易日(2023年2月10日)的收盤價為17.67元/股,當前每股淨資産為20.73元/股,相較于前一交易日的收盤價折讓了22.8%。

約“八折”的折價發行對于房企而言並不算十分殘酷,與萬科集團較為接近的碧桂園也曾經執行過類似的股權轉讓行為。

2022年7月,碧桂園以每股3.25港元的價格,折價12.63%配售8.7億股新股;2022年11月,以每股2.68港元的價格,配售14.63億股新股,配售價折讓幅度為18%;2022年12月,以每股2.7港元配售17.8億股,較前一日收盤價折讓14.8%,而碧桂園2022年中的每股淨資産為8.5277港元,“破淨”力度同樣較大。

龍頭企業往往會采取“平價”或“溢價”配售,然而作為房企標杆企業的萬科和碧桂園也不得不折價配股增發,足以反映市場對于地産行業的估值依舊處于較低水平。

房企依舊沒有擺脫增收不增利窘境,在二級市場的低迷表現也是順理成章。

據統計,截止至2023年2月22日,港股和A股272家房地産上市企業中,當日收盤價低于每股淨資産,即處于“破淨”狀态的房企多達172家,占比超過60%。從“破淨”房企市淨率情況來看,有接近35%的市淨率小于0.3;市淨率處于0.3到0.6之間的占比25%。

恢復市場信心,任重而道遠,2023年或許並沒有我們所預期的那般順利。

境内債市回彈延續,信用風險未完全消除

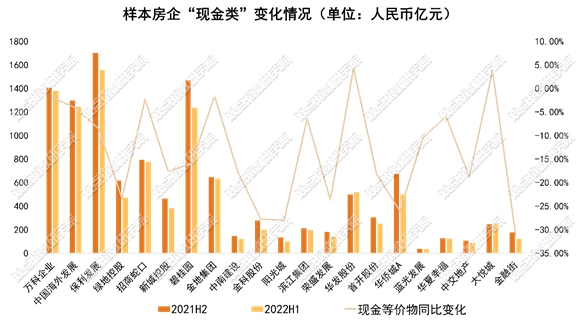

2023年1-2月,境内債券融資數據有所回暖,延續2022年末的增長趨勢。

從單月融資情況來看,1月樣本房企境内債券發行規模為407億元,同比增加22.7%,環比增加10.7%;2月發行規模為243.7億元,同比增加12.7%,環比減少40.1%。

從前兩個月數據來看,年初表現是值得肯定的,但全年情況暫不明朗。

反觀去年數據,2022年1-12月房企的單月融資量均出現不同程度的同比下降,其中1月、2月及8月下降幅度較高,下降幅度均超50%;11、12兩個月出現明顯回升。

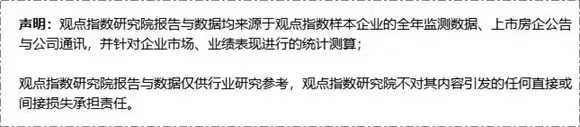

不僅如此,融資端的下滑最終全部呈現在企業的現金層面。房企的現金持有量呈現出增速的逐年下滑,具體由2018年的35%緩慢下降到2019、2020年的12%及15%,但起碼維持正增長的狀态。

從2022H1的數據來看,61家樣本企業在手現金出現了負增長,環比下滑約12.3%。

數據來源:Wind,企業公告,觀點指數整理

2023年上半年,房企境内債務到期規模約3028億元,約占全年行業整體債務到期量的46%。這與往年的結構類似,房企基本下半年債務壓力相對較大。各個房企對于境内債務的重視程度明顯更高,整體到期規模較大,但近期相對違約規模小于50億元(1月初-2月23日)。

境内到期規模並沒有境外集中,沒有明顯突出的清償情況,但龐大的債務規模不容輕視。

不僅如此,較為集中的展期事件,将當前債務壓力轉移至2023-2024年,但信用風險並未完全消除。

自2022年初,房企的境内信用債融資水平明顯下降,信用危機與二級市場波動繫主要原因,2023年的清償行為就顯得十分關鍵。去年融資缺口為月均-70億元,2023年1-12月該指標保守計算為-62億元。

數據來源:Wind,企業公告,觀點指數整理

融資總量萎縮之後,企業間融資成本差距有所縮小,境内融資成本自2022年8月起持續小幅回落,此次下降趨勢已經延續近6個月。

1-2月新發行境内債券平均利率為3.87%,伴随着國央企與民企的發債能力逐漸分化,預計這一趨勢将不會中斷。這很大程度與近期股權融資重啟相關,當企業融資通道增加時,債券一級市場的利率往往會下降。

觀點指數認為,從政策端和财務費用角度來看,境内市場都是房企的重要融資渠道,但注冊機制比境外較為繁瑣,審批制度也更加嚴格。而且,這是屬于“好學生”的“蛋糕”,大部分中部民營企業的融資前景依舊困難重重。

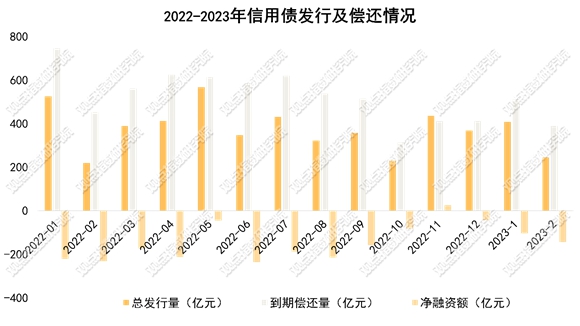

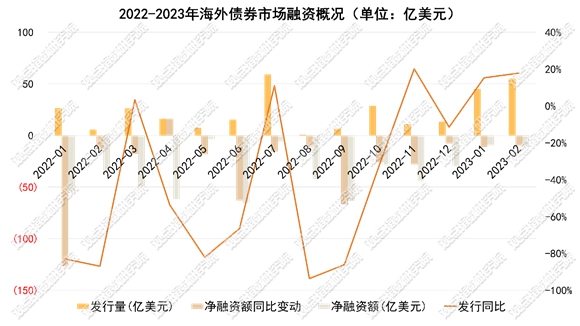

美元債市場難言起色,2023年依舊嚴峻

美元債券市場自2022年5月起發行規模同比下降超過40%,今年1-2月發債企業數量及規模有所提升,但相較2021年依舊處于低位水平。

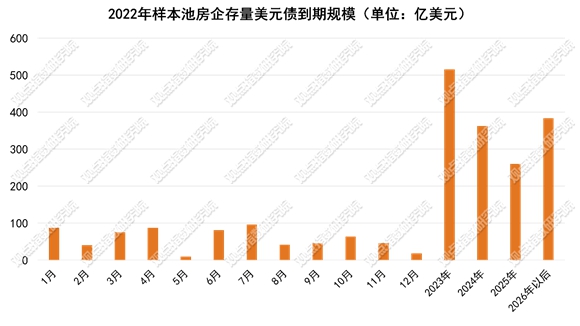

此外,當前投資者更為關注美元債的償付工作,2022年所展期的諸多票據即将迎來再一輪到期日。

2022年8-10月是房企美元債務償還高峰期,今年償付規模基本與去年無異,加之部分利好的金融政策,房地産業的外資市場依舊有遐想空間。

觀點指數認為,2022展期頻發,其中1年期比例最高,“歷史問題”的解決力度至關重要。根據不完全統計,2022年發生的1年期展期債券規模達到106.5億元,這些會讓下圖中的“2023年數據”高于正常口徑統計的數字。

當前大部分企業均已采用“展期”、“延付”手段應對無法償還的債務,但企業資金是否充足,“時間換空間”的戰略是否成功依舊是未知數。

觀點指數發現,出險企業即便發布自願性披露公告,内容也是聚焦于銷售層面,未對債務清償規劃進行詳細說明。當前,能夠出具具體重組計劃的企業如同鳳毛麟角,最終原因首先是缺乏足以支持清償的項目資産,其次是預收款與現金流之間還有較長時間。

數據來源:WIND,觀點指數整理

注:海外債以歷史匯率計算;進行展期調整

償債結構方面,2022年大批美元債于後半年到期,2023年截然相反,上半年償債壓力較高。與此同時,因為2022年美元債發行量銳減,造成2023-2025年償債壓力並無較大增幅。

1-2月樣本企業淨融資持續為負,相較于去年同期增加21.2億美元,環比增加38.7%。到期債務規模無顯著變化,基本維持在50億元,10億元偏差區間内,行業美元債融資缺口保持月均約50.3億美元。

根據不完全統計,1-2月将有63筆境外債券到期,剔除掉已經提前贖回的部分後約為351億美元。在境外融資基本停滞、境内融資不斷收縮之下,房企面臨的不只是流動性壓力,還有存續壓力。

數據來源:企業公告,觀點指數整理

觀點指數認為,對于房企來講,美元融資渠道已經宣布終結,主要任務在于償還。一紙展期或置換公告看似簡單,背後是雙方的多重博弈與拉鋸,由于政策尚未形成合力集中傳導至現實層面,市場對于地産行業的态度底色依然不改悲觀。在此背景下,如何争取投資人的支持與信任,是對房企掌舵者最大的考驗。

撰文:桓欣

審校:陳朗洲