國外金融市場發達,外資在投資管理領域深耕多年,有非常成熟的模式和經驗值得我們借鑒。

作為一個經濟快速發展的新興市場,中國毫無疑問是世界重要的投資目的地。而城鎮化的不斷發展,也讓商業地産成為各類投資機構的熱門選擇。全球私募地産投資領域權威媒體PERE(Private Equity Real Estate)2020年3月曾做過一個投資者調查報告,當問到未來一年投資者在新興市場的地區偏好時,亞太地區以絕對領先的地位遠遠超過其他地區。而中國作為亞太地區最大的投資市場,投資占比可想而知。

數據來源:The PERE Investor Perspectives 2020 Survey

備注:調查問卷受訪者來自全球各類投資機構,包括公共/私人養老基金、主權基金、銀行、保險公司、基金、家族辦公室及高淨值客戶等。

随着越來越多的外國成熟資本進入中國,投資管理經驗相對較弱的中資機構競争壓力也越來越明顯。而在政策監管愈來愈嚴格的當下,行業集中度不斷提升,中資機構提高專業投資管理能力的需求也越來越迫切。

國外金融市場發達,外資在投資管理領域深耕多年,有非常成熟的模式和經驗值得我們借鑒。通過研究外資投資機構我們發現,國外典型投資策略模式基本分為四大類:core/core+(核心型),value-added(增值型),opportunistic(機會型),debt(債權)。

核心資産代表着已經運營良好現金流也很穩定的資産,一般處于城市核心位置,租戶質量高並有長期穩定的租約,入駐率也接近100%。這類資産的風險很小,但由于投入成本不低,導致收益相對不高,主要收益來源于租金收入和資産升值。這類資産也是REITs最喜歡的類型,投資機構經常通過REITs進行退出,收益率在10%左右。

增值型資産是很多外資投資機構最青睐的一類,例如亞騰、基匯等,熱衷于收購有潛力的物業通過改造管理進行升值。這類資産的較大特點是一般處于較好的地理位置,但由于缺乏高質量的運營管理或裝修設計老舊而導致租金和出租率偏低。投資機構可以通過改造物業和經營管理提高租金和出租率,最後出售實現收益,收益率一般在10%-15%。這類資産收益可觀,在機構優化資産及管理能力較強的基礎下風險偏小,越來越多的核心型和機會型的資本也開始轉型集中在增值類别上。

機會型和債權則是國内很多投資機構長期習慣的項目類型。機會型是通過收購較差資産開發後賣出,自持時間短且對管理能力要求不高。這類項目機構通常利用高杠杆收購,屬于高風險高收益的投資,因此它的收益要比增值型資産更高,一般目標收益率在20%以上。

而債權類投資對管理能力基本沒有要求,在我國很多債權投資屬于變相向房地産融資,因此現在國家大力提倡股權投資,倒逼以債權投資為主業的投資機構提升管理能力進行轉型。

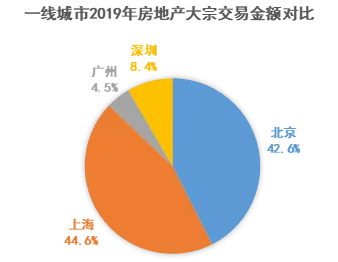

在股權投資的大背景下,國内機構對物業的選擇也都明顯謹慎了許多。從資産的價值角度看,區位、硬件、管理、服務等方面都是綜合考量的因素。根據上半年的大宗交易數據顯示,80%的大宗交易金額都發生在北京、上海兩地,區位、人流、配套上都有一定保障。而硬件改造也屬于比較基礎的能力,唯有運營管理能力才能顯示出機構的真實水平。

數據來源:RCA,萊坊研究部

而作為一個門檻相對較高的産業,商業地産管理包含了地産、商業、金融等多種屬性,不同商業對管理模式的需求也存在很大差異性。從資産端角度來說,商業地産對操盤團隊的項目定位、招商、推廣、服務監督、物業管理等能力都有非常高的要求;從資本端角度來說,一個成功的商業地産必須要有低成本並能長期使用的資金和完善的金融退出機制,投資回報更是重中之重;從團隊建設角度來說,各種業态管理所需要的高素質復合型人才也非常緊缺。

那麼要如何取長補短,不斷加強管理能力從而提升資産的價值?如何在商業地産愈加同質化、電商來勢洶洶的今天,打造屬于自己的特色品牌?誰又在不斷耕耘中成為備受衆人贊許的行業標杆?

疫後市場逐漸復蘇的當下,商業地産在下半場的角逐将更為激烈。為了能夠更好地盤點獲得優異成績並具有標杆意義的企業、為行業發展樹立楷模榜樣並提供借鑒經驗,觀點指數研究院根據長期的跟蹤觀察、數據分析及研究,在綜合以上的各項指標進行評選並獨家發布“2020年度商業不動産投資管理機構表現”,這份值得行業研讀並極具指標意義的重磅研究成果将在2020觀點商業年會揭曉。屆時在上海,這個國際化商業大都市舞台,來自全國各地的商業地産大佬、金融機構等将齊聚于此,共探商業發展未來。

撰文:周藝初

審校:勞蓉蓉